贈与は、贈与する側と受ける側の合意があれば成立するものですが、受ける側が乳幼児や小学生など低年齢の未成年者であっても成立することをご存知でしょうか。

今回は未成年者への贈与について、贈与契約書のひな型も紹介しながらポイントを解説します!

贈与とは

贈与とは、個人の財産を他人に譲る契約のことです。

民法上での贈与は「自己の財産を無償で相手方に与える意思を表示し、相手方が受諾をすることによって、その効力を生ずる行為」とされています。

これはわかりやすく言えば、贈与する側が自分の財産を贈る意思表示を行い、相手方が承諾することで成立するものということです。

例えば、親から子供へ、家や金銭を譲る場合に贈与が発生します。

贈与税とは

贈与税とは、贈る側が亡くなる前に贈与で財産を譲った際に、受ける側に課される税金です。

似た税金に相続税がありますが、こちらは贈る側が亡くなった後に受け渡された財産が対象となるのに対し、贈与税は譲る側が亡くなる前に受け渡された財産が対象となります。

財産を多く保有している場合、贈与税と相続税を比較して節税対策を講じることもあります。

未成年者への贈与について

贈与には年齢制限がないため、相手が未成年者であっても行うことができます。

ただし、贈与を成立させるためには贈る側の意思だけではく、受ける側の意思も必要です。

従って、意思表示ができない乳幼児などへの贈与はできないように思われますが、受ける側が未成年者である場合には親権者(基本的に法定代理人である両親)による受託があれば贈与契約は成立するとされています。

そのため、乳幼児を含む未成年者への贈与についても、親権者の同意がある場合には可能ということになります。

ただし、未成年者への贈与については税務調査で論点になることも多く、特に自分の財産を少なく見せるために贈与したように見せるケースが問題視されています。

税務署からの指摘が入らないようにするためにも、未成年者に対する贈与については慎重に行う必要があります。

暦年課税の計算

贈与税の課税方法には、暦年課税と相続時精算課税という2つの方法があります。

暦年課税は、1年間にもらう1人当たり110万円までの財産の贈与が非課税となる方法です。

一般的に、未成年者に対する贈与では、毎年少しずつ財産を渡していける暦年課税が選択されることが多いとされています。

相続時精算課税は、贈与財産の累計が2,500万円までは贈与税が課税されないという方法です。

相続時精算課税を選択した場合、その後、同じ人からの贈与について暦年課税へ変更することはできません。

以下では暦年課税による贈与税の計算を確認していきます。

暦年課税による贈与税の計算

暦年課税では、1年間に贈与された額が基礎控除額110万円を超えたときに、原則として贈与税の申告が必要になります。

暦年課税による贈与税の計算の流れは以下の通りです。

- その年の1月1日から12月31日までの1年間で、贈与により取得した財産の金額を合計する

- 1で計算した金額から基礎控除額110万円を差し引く

- 2で計算した課税価格に税率を乗じて税額を計算する

未成年者への贈与の際は、贈与税の速算表のうち一般贈与財産用を参照します。

基礎控除後の

課税価格 |

200

万円

以下 |

300

万円

以下 |

400

万円

以下 |

600

万円

以下 |

1,000

万円

以下 |

1,500

万円

以下 |

3,000

万円

以下 |

3,000

万円

超 |

| 税率 |

10% |

15% |

20% |

30% |

40% |

45% |

50% |

55% |

| 控除額 |

‐ |

10万円 |

25万円 |

65万円 |

125万円 |

175万円 |

250万円 |

400万円 |

例えば、300万円の財産を贈与した場合の計算は以下のようになります。

財産から基礎控除額を差し引いて課税価格を導きます。

300万円 - 110万円 = 190万円

課税価格が200万円以下のため、速算表から税率10%を乗じて税額を算出します。

190万円 × 10% = 19万円

なお、贈与財産の合計額が基礎控除額110万円を下回る場合、贈与税は課税されません。

こうした計算の仕組みを理解することで、一度に贈与を行うのではなく、何年かに分けて行うなどの税金対策を検討することもできます。

令和6年度税制改正

なお、令和6年度税制改正によって、相続時精算課税でも贈与税の課税価格から基礎控除額110万円の控除が認められる予定です。

今後の改正の内容について注目してみてください。

※参考資料:国税庁「タックスアンサー No.4408 贈与税の計算と税率(暦年課税)」

贈与契約書の作成

贈与は口約束でも成立するものですが、贈与契約書を作成することもあります。

贈与契約書の作成には以下のようなメリットがあります。

- 口頭でなく書面で契約を残すことで、贈与を確実に履行できる

- 贈与の事実があったことを証明できるため、税務調査などの際の指摘に対応できる

贈与契約書の記載事項(未成年者への贈与の場合)

贈与契約書の書き方は、特に法律で決まっているわけではありません。

しかし重要な内容について記載がないと作成の意味がなくなってしまいます。

贈与契約書には、主に次の内容を記載しておきましょう。

- 贈与する人の氏名と住所

- 贈与を受ける人の氏名と住所

- 贈与の対象(現金、不動産、株式譲渡など)

- 贈与の時期

- 贈与の方法

- (未成年者への贈与の場合)両親などの親権者の氏名と住所

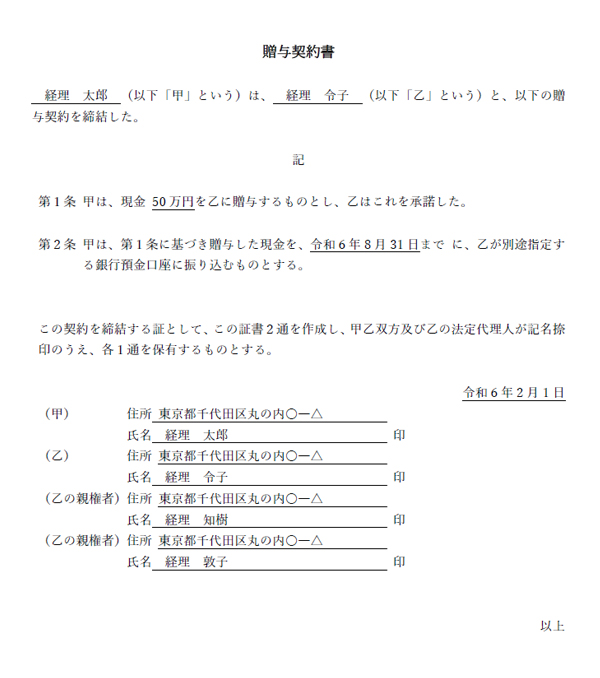

未成年者への贈与の際の贈与契約書の記載例は以下の通りです。

未成年者への贈与の場合は、一般的には親権者が書類を作成することになります。

署名押印についても親権者が行い、本人が署名できる場合は併せて本人の署名押印も行います。

なお、贈与契約書は1回のみではなく、贈与を行うたびに作成しておくとよいでしょう。

未成年者に贈与する際のポイント

ここからは、未成年者へ贈与を行う場合のポイントをまとめます。

親権者は受贈財産を適切に管理する

贈与された財産は、受け取った人のものとなります。

特に乳児など、本人が意思表示できないような未成年者に対する贈与で注意しなければならないのは、受け取った財産をどのように管理するかです。

一般的に、未成年者が財産の贈与を受ける場合には、親権者が代わりに預かって管理することになるかと思いますが、その財産を親権者が使用した場合、使用した者に対する贈与と見なされる可能性があります。

そのため、例えば本人名義の口座を作ってその口座で受贈財産を管理するなど、適切な管理をすることが求められます。

可能な限り定期的な贈与をしない

行った贈与が「定期的な贈与」と見なされると、毎年110万円の基礎控除額以下であっても贈与税が課されることがあります。

定期的な贈与とは毎年一定金額の給付を目的とする贈与で、例えば、総額500万円を毎年100万円ずつに分けて相手に贈与した場合などを指します。

定期的な贈与の場合、贈与税は毎年の贈与額ではなく、定期贈与とした財産の総額のうち、基礎控除額を超えた部分に対して課されることになります。

定期的な贈与と見なされないようにするためには、その年の贈与額をその都度検討する必要があります。

定期的に一定金額の贈与を行ったり、毎年の贈与の契約をまとめて行ったりはせず、贈与毎に新たな贈与契約を締結することが重要です。

贈与契約書をはじめとした証拠書類の作成も有効と考えられます。

親権者は贈与税の申告手続きを忘れずに行う

贈与税は申告が必要なものであり、贈与税の申告書は贈与を受けた年の翌年の2月1日から3月15日までの間に提出しなければなりません。

成人の場合は本人が申告を行うことが一般的ですが、未成年者の場合は本人ではなく、親権者が代理で申告を行います。

そのため、申告が必要な場合には忘れずに実施するようにしましょう。

※本記事の内容は掲載日時点での情報です。

**********

未成年者に対する贈与の場合、贈与の事実を客観的に証明するのが難しいこともあります。

証拠を残すためにも、贈与契約書を作成しておくとよいでしょう。

暦年贈与では、0歳の赤ちゃんであっても、親権者の手続きで贈与税削減に有効な対策を講じることができるため、覚えておくと役に立つでしょう。