所得控除の一つである扶養控除については、年末調整の際に従業員から親族の情報を集めることになります。

この時、なんのためにどのような情報が必要か知っておくと、スムーズに業務にあたることができます。

従業員から質問の多い専門用語や直近の税制改正についても解説していますので、業務の参考にしてくださいね。

扶養控除とは

従業員が親族を経済的に援助している状態を、「扶養している」といいます。

扶養控除とは、扶養している親族の状況に応じて、その負担分に見合うように所得税を安くする所得控除の一種です。

扶養控除額は、対象となる親族一人に対して38万円から最大63万円まで適用可能です。

年末調整にあたって扶養控除額を決定するために、企業の担当者は従業員から親族の状況について情報や書類を収集する必要があります。

ただし16歳未満の扶養親族(年少扶養親族)は扶養控除からは除外されているのでご注意ください。

また、配偶者については配偶者控除・配偶者控除特別控除という別の所得控除の適用があるため、こちらも扶養控除の対象とはなりません。

※関連記事:所得金額と収入金額の違いは?令和2年税制改正対応の配偶者控除を解説!

扶養控除の対象となる親族(控除対象扶養親族)

扶養控除の対象となる親族(控除対象扶養親族)は、年末の時点で年齢が16歳以上かつ、次の4つの要件すべてに当てはまる人です。

- 配偶者以外の親族(6親等内の血族および3親等内の姻族)、里子、または、養護委託老人であること。

- 納税者と生計を一にしていること。

- 年間の合計所得金額が48万円以下(2019年以前は38万円以下)であること。

※給与のみの場合、給与収入総額が103万円以下であることが要件です。

- 青色申告者の事業専従者としてその年を通じて一度も給与の支払いを受けていないこと、または白色申告者の事業専従者でないこと。

※事業専従者は、別途事業所得の計算で特例が設けられているので、扶養控除の対象から除かれています。

※参考資料:国税庁「扶養控除 扶養親族に該当する人の範囲」

判定の時期は基本的に年末時点ですが、適用を受ける本人が死亡した場合や長期で海外に出国した場合、それぞれの時点で判定します。

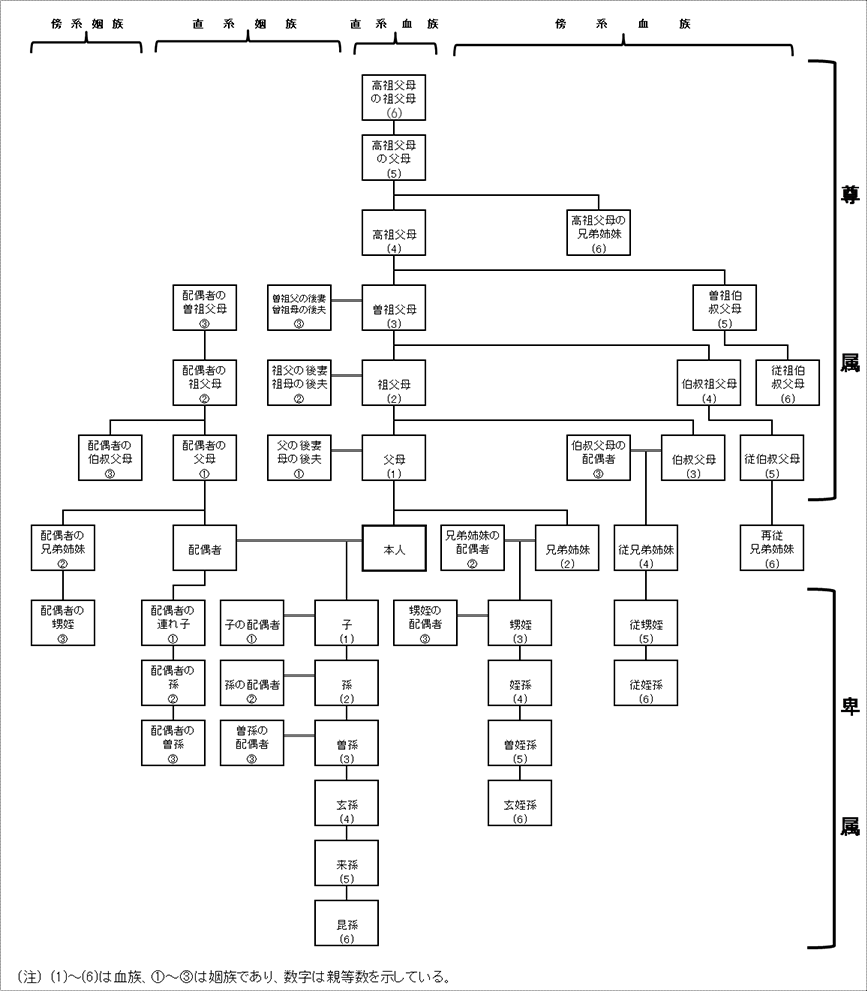

6親等内の血族および3親等内の姻族

血族、姻族、親等の考え方は以下の通りです。

| 血族 |

血族とは、血がつながっている親族のことです。

ただし両親や兄弟などに限らず、養子縁組で法的に血がつながっている養親や養子も含まれます。 |

| 姻族 |

姻族とは、結婚したことでつながった配偶者以外の関係を指します。

例えば、義理の父母や義理の兄弟など、配偶者側の親族が該当します。 |

| 親等 |

親等とは、親族図で世代を上や下にさかのぼる際の専門用語です。

6親等内の血族であれば、1親等が父母・子、2親等が祖父母・兄弟姉妹・孫、と続き、6親等までいくと高祖父母の祖父母(本人から見て6世代上

)、六世の孫などまで及びます。

また、3親等内の姻族は、1親等が配偶者の父母、子供の配偶者、2親等は義理の祖父母、兄弟姉妹の配偶者、孫の配偶者、3親等が義理の曽祖父母、曽孫(ひ孫)の配偶者などになります。 |

親族図の全体像とそれぞれの関係については以下の通りです。

※出典:国税庁「扶養控除 「親族」の範囲」

生計を一にするとは

「生計を一にする」については、以下の通りに考えるとわかりやすくなります。

- 簡単にいえば同じ財布で生活をしている人を指す。

- 必ずしも同居が必要なものではない。

例えば、通学のため離れて生活している学生の子どもがいる場合、たとえ普段は同居していなくとも基本的には学費や生活費を親が経済的に援助している状態なので、生計を一にしていると考えられます。

また、父母についても、生計を一にしている場合には扶養控除の適用可能性があります。

ただし、別居している場合や、対象となる親族にも所得がある場合には、本当に生計を一にしているということを示すために、銀行振り込みの書面などを残しておくと、スムーズです。

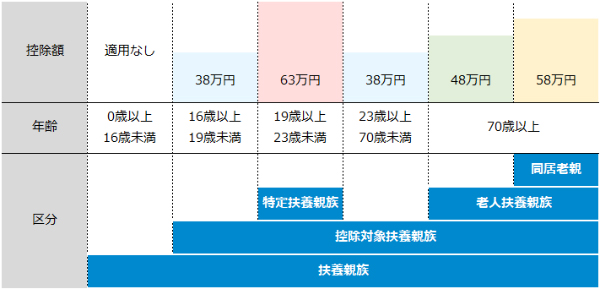

扶養控除の適用金額

扶養控除の金額は、扶養親族の年齢や同居の有無によって、以下の通り控除額が異なります。

扶養控除の金額

※参考資料:国税庁「扶養控除 「生計を一にする」の意義」

扶養控除の金額は、38万円がベースになります。

19歳以上23歳未満の親族については、特定扶養親族として、63万円という通常の倍以上の金額の控除を受けることができます。

ただし、その親族がアルバイトなどで収入を得ている場合には、年間の合計所得金額が48万円以下であることが要件となるので注意が必要です。

70歳以上の扶養親族は、老人扶養親族として、48万円の控除額を受けることができます。

ただし、その親族が従業員本人または配偶者の直系尊属(父母や祖父母など)で、同居している場合には、同居老親となり、さらに10万円加算された58万円の控除額となります。

なお、老人ホームなどに入所している場合は同居には該当しないため、通常の老人扶養親族として48万円の控除額となります。

税制改正での変更点

留学生など日本国外に住む親族(国外居住親族)を扶養控除の対象とする場合においては、税制改正で要件が変更されました。

2023年以降、国外居住の扶養親族については、以下の者のみが扶養控除の対象になります。

- 年齢16歳以上30歳未満の者

- 年齢70歳以上の者

- 年齢30歳以上70歳未満の者であって次に掲げる者のいずれかに該当するもの

- 留学により国内に住所及び居所を有しなくなった者

- 障害者

- その適用を受ける居住者からその年において生活費又は教育費に充てるための支払を38万円以上受けている者

上記1、2の通り、16歳以上30歳未満や70歳以上の親族については、これまで通り、従業員と生計を一にしている場合は国外居住親族であっても扶養控除の対象となります。

しかし、3の30歳以降70歳未満の国外居住親族については、ア~ウに該当する以外の人は扶養控除の適用対象とはなりません。

さらに、3については扶養控除対象となった場合でも、親族関係書類などに加えて、その者が留学生などであることを示すビザや送金関係書類も、年末調整時に提出する必要があります。

なお、国内の親族については改正の対象とはなりません。

親族関係書類・送金関係書類(2022年以前も必要)

年末調整で国外居住親族について扶養控除の適用を受ける場合は、「親族関係書類」と「送金関係書類」の提出が必要です。

親族関係書類とは、戸籍やパスポートの写しなど、その国外居住親族がその従業員の親族であることの証明書類です。

また、送金関係書類とは、その年に従業員から国外居住親族に支払いを行ったことがわかる金融機関やクレジットカード会社の書類で、その国外居住親族の生活費または教育費に充てるための支払いを行ったことを明らかにするものを指します。

これらの書類が日本語以外で作成されている場合は、翻訳文も必要になります。

留学証明書類・38万円以上送金等関係書類(2023年以降必要)

2023年以降、国外居住親族について扶養控除の適用を受ける場合は、年末調整の必要書類として、上記の親族関係書類や送金関係書類のほか、上記アについては「留学証明書類」、ウについては「38万円以上送金等関係書類」が追加で必要となります。

※参考資料:国税庁「扶養控除 日本国外に住む親族を扶養控除の対象とする場合」

年末調整で必要な手続き

年末調整で従業員が扶養控除を受けるためには、「給与所得者の扶養控除等(異動)申告書」を、その年の最初に給与の支払いを受ける日の前日までに雇い先の企業に提出する必要があります。

なお、中途就職の場合の期日は、就職後最初の給与の支払いを受ける日の前日までとなります。

ただし、その年の最後に給与を受ける時までに情報に変更があった場合には、再提出が必要です。そのため、一般的には年末調整の際に従業員に提出してもらうケースが多くあります。

さらに、国外居住親族については、2023年以降は追加の書類提出が必要になるのでご注意ください。

※関連記事:年末調整とは?概要や年調額の計算など基礎知識のまとめと、2023年に向けて注意すべき点

※本記事の内容は掲載日時点での情報です。

**********

「生計を一にしている」という難しい概念も、「財布が一緒」などの簡単な言葉に置き換えて覚えておくと、整理しやすくなります。

また、扶養控除の金額は38万円をベースに従業員の親族の状況によって適用額が変わるというところを理解したうえで、年齢ごとの金額の表をイメージできるようになれば、扶養控除の手続きも楽に進められるようになるでしょう。