これを仕入税額控除といい、控除される税額を仕入控除税額といいます。

簡易課税制度は、対象となる中小事業者や個人事業主の事務負担軽減を目的として、仕入控除税額の計算を通常の課税方法である一般課税よりも簡易にした制度です。

一般課税と簡易課税制度の計算の違い

一般課税

一般課税の場合、課税仕入れ等に係る消費税額そのものが、仕入控除税額にあたります。そのため、消費税の納付税額は、売上取引で購入者から預かった消費税(課税売上げに係る消費税額)から、仕入取引で取引先に支払った消費税(課税仕入れ等に係る消費税額)を差し引いた金額になります。

一般課税の計算式

消費税の納付税額 = 課税売上げに係る消費税額 – 課税仕入れ等に係る消費税額(実額)

この方法では、請求書やレシートなどを集め、それがどのような売上に対応するかを区分したうえで、課税仕入れ等に係る消費税額を計算することになります。

これを一つ一つ行うのはかなりの重労働です。

簡易課税

一方、簡易課税では、仕入控除税額が、課税売上に係る消費税額に対して「事業に応じた一定の割合(みなし仕入率)」を掛けた金額となります。そのため、計算は以下の通りとなります。

簡易課税の計算式

消費税の納付税額 = 課税売上げに係る消費税額 – 課税売上げに係る消費税額 × みなし仕入率

簡易課税制度のメリットは、売上げに関する消費税の情報のみで消費税の計算を行えるということにあります。

また、簡易課税制度の適用を受けている事業者は、請求書などの金額を使用しないで消費税の納付税額を計算することもできます。

これはインボイス制度導入前の規定ではあるものの、現段階では導入後も維持される予定となっています。

そのため、初めて消費税の計算・納税を行う事業者や、複雑な消費税の計算が苦手な事業者にもおすすめの制度です。

※参考資料:国税庁「帳簿の記載事項と保存」

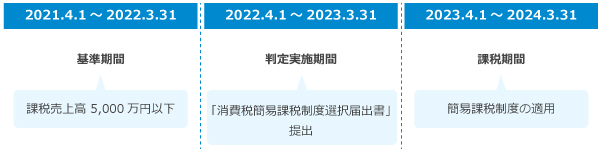

簡易課税制度の適用を受けられる事業者

簡易課税制度の適用を受けられる事業者は以下の通りです。- 基準期間(2年前)の課税売上高が5,000万円以下であること

- 適用を受ける年の前事業年度末日までに「消費税簡易課税制度選択届出書」を提出すること

2年前の課税売上高が5,000万円以下であることを確認したうえで、適用を受けるための届出を行います。これについては後ほど詳しく解説します。

みなし仕入れ率について

簡易課税制度では、売上に係る消費税に対して「みなし仕入れ率」を掛けることで仕入控除税額を計算します。みなし仕入れ率は、事業形態ごと、第一種から第六種までの6つの事業に区分されます。

| 事業区分 | みなし仕入率 | 該当する事業 |

|---|---|---|

| 第一種事業 | 90% | 卸売業(他の者から購入した商品をその性質、形状を変更しないで販売する事業) |

| 第二種事業 | 80% | 小売業(他の者から購入した商品をその性質、形状を変更しないで販売する事業で第一種事業以外のもの)、農業・林業・漁業(飲食料品の譲渡に係る事業) |

| 第三種事業 | 70% | 農業・林業・漁業(飲食料品の譲渡に係る事業を除く)、鉱業、建設業、製造業(製造小売業を含む)、電気業、ガス業、熱供給業および水道業をいい、第一種事業、第二種事業に該当するもの、加工賃などに類する料金を対価とする役務の提供を除く。 |

| 第四種事業 | 60% | 飲食店業などの、第一種事業、第二種事業、第三種事業、第五種事業および第六種事業以外の事業 |

| 第五種事業 | 50% | 運輸通信業、金融・保険業 、飲食店業以外のサービス業(第一種事業から第三種事業までの事業に該当する事業を除く) |

| 第六種事業 | 40% | 不動産業 |

※出典:国税庁「簡易課税制度の事業区分」

卸売業では、みなし仕入れ率が90%となりますので、売上に係る消費税のうち10%分だけを納税すればいいことになります。

売上よりも実際の仕入額のほうが少ないというケースも考えられますので、企業によっては、一般課税で計算するよりも、簡易課税制度を適用したほうが、消費税の納付税額が少なくなる場合もあります。

なお、飲食店をやりながら小売業も行っているなど、2つ以上の業種を営んでいる場合は、業種ごとに課税売上げに係る消費税額を区分して、それぞれの業種に対応した割合で計算するような調整計算を行うことになります。

複数の事業を行う場合の計算方法については、国税庁のホームページも参考にしてください。

※参照:国税庁「簡易課税制度」