今回は、2021年分の所得が対象となる2022年の確定申告に向けた税制改正のポイントや、必要な手続きについて解説します。税制改正については2022年からの変更点を中心に、2021年の確定申告から既に変更になっている部分についてもおさらいしますので、併せて確認してみてくださいね。

2022年確定申告からの主な変更点

■ベビーシッター利用料などに係る国や自治体からの助成金が非課税に

これまでは所得税の課税対象とされてきた、ベビーシッターの利用にあたる国や自治体からの助成金などは、2021年分の所得税から非課税になります。

東京都などで行われている、ベビーシッター代を利用者に直接給付する助成金の公費負担額については、雑所得として課税対象となることが問題視されていました。

通常の給与所得者の場合、給与所得以外の所得が20万円を超えると確定申告も必要になります。

利用料の補助として助成を受けたにもかかわらず、所得税が増加するという状況を改善することが、今回の改正の目的です。これにより、助成金制度の積極的な利用が期待されています。

※参考サイト:国税庁「

課税される所得と非課税所得」

■住宅ローン控除の対象となる床面積要件が緩和(特例の一時的措置)

住宅ローン控除とは、個人が住宅ローンを活用してマイホームを取得した際などに、特定の要件を満たすことで、その年より約10年間の所得税から一定の金額を控除できる制度です。

控除額はマイホーム取得時の年末における住宅ローン残高の合計額を基準に計算します。

上記の通り、住宅ローン控除の控除期間は、原則として10年間でしたが、現在は新型コロナウイルス感染症の影響に対する経済対策として、時限的に13年間に延長されています。

さらに今回の改正では、控除期間が延長されている分についての要件がより緩和されました。

一般的なローン控除では住宅の床面積が50m²以上の住宅が適用対象となっていますが、以降は住宅の床面積が40m²以上でも適用可能になります。

ただし、この特例を受けるには、契約期限(注文住宅は2020年10月から2021年9月、分譲住宅などは2020年12月から2021年11月)と入居期限(2021年1月から2022年12月)を満たす必要があるので、注意しましょう。

また、床面積が40m²以上50m²未満の住宅については、居住者の合計所得金額が1,000万円以下でなければいけないという条件もあります。

※参考サイト:国税庁「

令和3年度税制改正後の住宅ローン控除の概要」

確定申告の提出期限

■確定申告の方法と提出・納付期限

2022年確定申告でも、スマホやPCで作成した確定申告書を、e-Taxで提出することができます。

従来通り、確定申告書を紙で印刷して、税務署に提出する方法も認められていますが、e-Taxを利用すれば時間や場所の制限なしに確定申告が可能になったり、後述する青色申告特別控除額が大きくなったりと、様々なメリットがありますので、積極的に利用しましょう。

なお、2022年(2021年分の所得)の確定申告と納付期限は、2022年2月16日から2022年3月15日までとなります。2021年の確定申告時は新型コロナウイルス感染症対策のため期限の延長がありましたが、2022年については延長の実施はまだ未定です。申告期限を見据えた準備をしておくとともに、今後の情報にも注意してください。

※参考サイト:国税庁「

所得税の確定申告」

2022年確定申告の様式

2022年の確定申告書は、昨年から様式が変更されています。主な変更点を確認しましょう。

■確定申告書における押印欄の廃止

税務署や地方自治体に提出する税務関係書類は、2021年4月から原則として押印不要となりました。確定申告書についても、これまで設けられていた押印欄が、2022年の様式からは廃止されています。ようやく、経理・税務の世界にも脱ハンコの時代が到来しましたね。押印義務の廃止については、過去記事で詳しく解説していますので、併せて確認してみてください。

※関連記事:

押印義務とはもうおさらば!令和3年度の源泉所得税制度の変更点はここがポイント

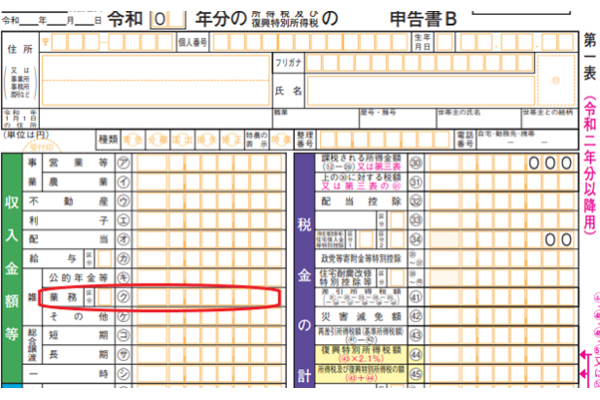

■雑所得欄に新区分創設

これまで雑所得は公的年金等とその他に区別して記入されていましたが、2022年の様式からは、雑所得に新しく「業務」という区分が追加されています。これは副業に関わる収入の区分に当たります。

この様式変更は、来年(2022年分の所得)以降に予定されている雑所得の改正に対応するものであり、以降は2年前の所得金額に応じて計算方法や書類の保存義務に変更が生じることになります。

今後の改正情報にも注意しておくようにしましょう。

※参考資料:

2022年確定申告書Bの第1表

2021年確定申告からの主な変更点のおさらい

ここまでは2022年から変更になった内容を確認してきましたが、2021年にも計算面で重要な変更が多くありましたので、おさらいしておきます。

■基礎控除額と給与所得控除額の変更

基礎控除は所得控除の1つです。

これまで基礎控除は、すべての納税義務者に一律で38万円の所得控除が適用される制度でした。

ただし2021年確定申告からは、基礎控除額の上限が48万円に引き上げられる一方で、所得が2,500万円を超えるような高額所得者については控除額が0円になるという、個人の所得金額に応じて控除額が変動するような改正が行われています。

なお、2021年確定申告からの給与所得控除額については、65万円から55万円に10万円を引き下げる改正がされているため、多くの給与所得者については所得税額に変更が生じることはありません。

■青色申告特別控除額の変更(e-Taxや電子帳簿保存の利用推進)

青色申告特別控除は、青色申告者に対して、所得金額から最高65万円または10万円を控除できるという制度です。

ただし2021年確定申告からは、65万円の青色申告特別控除の適用を受けるための要件が追加となりました。具体的には、以下のいずれかの要件を満たす必要があります。

- 確定申告書・青色申告決算書などをe-Taxで電子申告する

- 税務署に事前申請をして電子帳簿保存を行う(2022年1月1日からは事前申請は不要となります)

この要件を満たせない場合、青色申告特別控除額は55万円となり所得控除額が小さくなります。

なお、小規模な青色申告者向けの10万円の特別控除額については、要件は改正されていません。

| 控除額 |

55万円 |

65万円 |

| 青色申告特別控除の要件 |

- 不動産所得又は事業所得を生ずべき事業を営んでいること

- 複式簿記で記帳していること

- 確定申告書に貸借対照表と損益計算書などを添付し、確定申告期限内に申告を行うこと

|

- 左記55万円の控除の適用要件を満たしていること

- 次のいずれかに該当すること

- e-Taxで電子申告を行うこと

- 仕訳帳及び総勘定元帳について電子帳簿保存を行っていること

|

※参考サイト:国税庁「

青色申告特別控除」

※関連記事:

2020年の青色申告は「55万円控除」と「軽減税率」に要注意

■その他の改正

このほか、所得控除である寡婦控除やひとり親控除についても見直しがされているので、対象となる方は注意しましょう。

また、配偶者控除や扶養控除の適用を判定する際の、所得要件についても改正が行われています。

※本記事の内容は掲載日時点での情報です。

**********

2022年確定申告の変更点を確認しました。計算面で大きな変更はないものの、様式では2023年以降の改正につながるような内容も含まれています。また、2022年確定申告では、2021年以前の税制改正の内容も適用されますので、直近で税制改正があった項目はしっかりと把握して、申告期限内に余裕をもって確定申告を行うようにしてくださいね。