定額減税とは、所得税などから一定額の控除を行う制度のことです。

令和6年度税制改正では、2024年分の所得税と個人住民税を対象に、デフレ脱却のための一時的措置として定額減税の実施が表明されました。

この法案は2024年3月に成立し、2024年6月から実施されることとなります。

定額減税の対象者

定額減税は以下すべてに当てはまる人が対象となります。

- 日本国内に居住している(日本に住所があるか、引き続き1年以上居所を有する個人)

- 2023年の合計所得金額が1,805万円以下

※給与収入のみの場合、給与収入が2,000万円以下

- 所得税や住民税の納税義務がある

今回の措置は日本国内でのデフレ脱却が目的であるため、対象者は日本に居住する人に限定されます。

定額減税額

本人及び同一生計配偶者・扶養親族について、以下の控除があります。

| 所得税 |

1人あたり3万円 |

| 住民税 |

1人あたり1万円 |

ただし、減税額(控除額)の合計がその人の所得税額や住民税額を超える場合には、その所得税額が限度となります。

※控除しきれなかった部分については給付金が支給される予定です。

※参考資料:国税庁「定額減税について」

定額減税は、要件を満たす対象者に対して必ず実施する必要があります。

個人住民税は基本的に各自治体での実施が想定されていますが、所得税は企業側で手続きを行わなければなりません。

所得税については、対象となる従業員等に対して、2024年6月1日以後、最初に支払われる給与や賞与の源泉徴収税額から定額減税額の控除を行います。

この時、控除しきれない部分の金額は、以後、2024年中に支払われる給与や賞与などの源泉徴収税額から順次控除します。

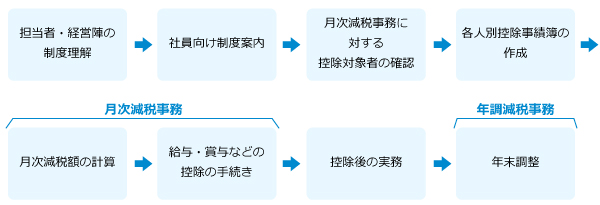

このような月次で行う定額減税の手続きを月次減税事務といい、さらに年末調整時に行う手続きを年調減税事務といいます。

制度開始前の現状を含めた実務手続きの大まかな流れのイメージは以下の通りです。

※参考資料:国税庁「給与等の源泉徴収事務に係る令和6年分所得税の定額減税のしかた」

以下では、特に重要と考えられる手続きについて解説します。

月次減税事務に対する控除対象者の確認

企業が定額減税の手続きを行う際の対象者は原則として基準日在職者となります。

基準日在職者とは、従業員等のうち「給与所得者の扶養控除等申告書」の提出があり、かつ給与や賞与の源泉徴収に甲欄が適用されている人を指します。

転職や退職などをした従業員は取り扱いが異なるので注意が必要です。

基準日在職者から除外される例は以下の通りです。

- 前章に記載した、定額減税の対象とならない人

- 「給与所得者の扶養控除等申告書」を提出していない人

- 2024年6月2日以後にその企業に勤務することになった人

- 2024年5月31日以前にその企業を退職した人

- 2024年5月31日以前に海外に出国して非居住者となった人

なお、定額減税は本人だけでなく、配偶者や扶養親族における最新の情報も必要になります。

提出済の「給与所得者の扶養控除等申告書」に記載されていない扶養親族がいる従業員からは、月次減税事務を行うまでに「源泉徴収に係る定額減税のための申告書」を提出してもらうようにしましょう。

※参考資料:国税庁「令和6年分 源泉徴収に係る定額減税のための申告書 兼 年末調整に係る定額減税のための申告書」

各人別控除事績簿の作成

定額減税の各月での控除額は控除対象者ごとに異なるため、担当者は従業員ごとに定額減税の控除状況が確認できる各人別控除事績簿を作成することが推奨されます。

各人別控除事績簿の形式は特に定められていませんが、計算式も入力されていて便利な作成フォーマットが国税庁のホームページで公開されているため、活用を検討してみてください。

※参考資料:国税庁「様式・記載例」

月次減税額の計算と控除の手続き

続いて月次減税事務において控除する月次減税額の計算を行います。

月次減税額は同一生計配偶者や扶養親族の数に応じて異なります。

また、控除の手続きは、2024年6月のみの給与や賞与で控除しきれるかどうかで異なります。

※月次減税額の計算の対象となる同一生計配偶者とは、控除対象者と生計を一にする合計所得金額が48万円(給与収入の場合103万円)以下の配偶者(青色事業専従者を除く)をいいます。また、月次減税額の計算の対象となる扶養親族には、扶養控除の対象となる控除対象扶養親族だけでなく、16歳未満の扶養親族も含みますので注意してください。

ここからは簡易的な事例で具体的な内容を確認していきましょう。

事例1:6月分で控除しきれる場合

Aさんの2024年6月における賞与支給額と状況は以下の通り。

| 賞与支給額 |

50万円(源泉徴収税額10万円) |

| 同一生計配偶者 |

0人 |

| 扶養親族 |

0人 |

月次減税額

・本人分:3万円

・同一生計配偶者、扶養親族:なし

=6月分の賞与に対する源泉徴収税額から控除できる金額は3万円

Aさんの6月分の賞与における源泉徴収税額は10万円で、月次減税額3万円よりも多いため、全額を控除することができます。

Aさんはこれで定額減税の全額を控除できたことになるので、月次減税事務は終了です。

7月分の給与以後は、年末調整まで従来通りの源泉徴収を行います。

事例2:6月分で控除しきれない場合

Bさんの2024年6月以降の給与と状況は以下の通り。

| 6月の給与支給額 |

25万円(源泉徴収税額5万円) |

| 7月の給与支給額 |

25万円(源泉徴収税額5万円) |

| 同一生計配偶者 |

1人 |

| 扶養親族 |

1人 |

6月分月次減税額

・本人分:3万円

・同一生計配偶者、扶養親族:3万円 × 2人= 6万円

3万円 + 6万円 = 9万円

=6月分の給与に対する源泉徴収税額から控除できる金額は5万円

Bさんの6月分の給与における源泉徴収税額は5万円なので、控除できる金額は5万円分になります。

控除しきれない金額4万円分は、次回以降の給与や賞与に係る源泉徴収税額から控除できるので、Bさんの場合は7月に繰り越すことになります。

7月分月次減税額

・定額減税額のうち6月分から控除しきれなかった金額:4万円

=7月分の給与に対する源泉徴収税額から控除できる金額は4万円

7月の源泉徴収税額5万円から、繰り越された定額減税額4万円を控除し、すべての定額減税額を控除しきることができました。

このように、6月の給与からのみでは控除しきれない場合には、6月以降も月次減税事務を行う必要があります。

控除後の実務と年調減税事務

月次減税事務が完了した後は、通常の源泉徴収を行い、年末調整時にその時点での定額減税額に基づいて年間の所得税額との精算を行います。

2024年の年末調整における所得税の源泉徴収実務の対象者に対しては、原則として、定額減税の計算・手続きを行う必要があります。

特に、「給与所得者の扶養控除等申告書」の記載事項などに変更があり月次減税事務を受けられなかった人や、月次減税で税額を控除しきれていなかった人については、年末調整のタイミングで定額減税額の調整が必要です。

なお、月次減税事務を行った後は給与支払明細書に、年調減税事務を行った後は源泉徴収票に、「定額減税○○円」といった定額減税の適用金額を記載します。

最後に、企業担当者が実務において留意すべき点を紹介します。

2024年の定額減税で控除しきれない場合

定額減税で控除しきれない場合は、個人住民税が課税される市区町村から、別途、給付が行われる予定となっています。

当初給付

2024年夏以降、個人住民税が課税される市区町村で、2023年の課税状況(所得税・個人住民税)に基づき、定額減税で引ききれないと見込まれる額が該当者に支給される予定です。

不足額給付

2024年分の所得税と定額減税の額が確定した後(2025年以降)、上記の当初給付では不足する金額があった場合に、不足額について追加で給付が行われる予定です。

なお、上記はいずれも記事執筆時点の予定であり、実際の運用は変更になる可能性があります。

定額減税の実施に伴う負担について

定額減税は多くの人にとって実質的な減税となるため、喜ばしいものではあるのですが、企業担当者にとっては大きな事務負担が見込まれます。

6月から開始となると準備期間も短いため、早い段階でどのように対応するかシミュレーションしておくことが重要です。

クラウド会計ソフトの中には定額減税に対応しているものもあるので、現状使っているソフトが対応しているかどうかなども確認しつつ、制度の概要や税額の計算への理解を深めておきましょう。

ただし、いくら慎重に対応していても、初めての作業となると思わぬ事態が発生してしまう可能性もあります。

そのため、担当者が率先して従業員にも制度の内容を周知し、社内の理解が深まった状態で定額減税の事務手続きを行うことが重要だと考えられます。

※本記事の内容は掲載日時点での情報です。