事業拡大のための設備投資や業績悪化時の雇用継続など、企業が様々な施策を行う際に押さえておきたいのが補助金や助成金です。

ただし補助金や助成金は主に公的資金を財源にしているため、事前に申請や審査などが必要になります。

それだけではなく、受領後も会計検査院の検査が入る可能性があり、不適切な会計処理をしていると指摘されてしまうこともあります。

そこで今回は、事務処理の心配をなくして補助金と助成金を上手に活用するために、それぞれの概要と、会計処理・税金処理の解説をしていきます!

補助金・助成金の概要

補助金と助成金は、どちらも事業を助けるためのものではありますが、それぞれに特徴があります。

補助金

補助金は、国や自治体の政策目標に合わせた取り組みを行う事業者をサポートするために資金の一部を支援するもので、主に経済産業省が提供しています。

募集開始は早いもので毎年2月頃、遅くとも6月頃までには始まります。

補助金には予算があり、支給の前段階で各企業に対する審査を行います。この審査を通過して初めて交付が確定となるので、申請すれば必ず補助を受けられるというわけではありません。

さらに交付決定後、最終的にどのような活動を行い、どのような経費が発生したのかを報告した後で、補助金額が確定し、補助金を受け取るという流れになっています。

代表的な補助金は、小規模事業者持続化補助金、IT導入補助金などです。

※関連記事:【IT導入補助金2022】対象ソフトは通常枠とデジタル化基盤導入枠で違う?最適枠でスムーズな申請を!

助成金

助成金は、雇用の安定や職場環境の改善、人材開発に関する支援を行う事業者をサポートするために資金の一部を援助するもので、主に厚生労働省が提供しています。

雇用関係の助成金は、特に募集期間が定められていないものが多くあり、例えば申請可能となった日から2カ月以内など、様々なケースがあります。

代表的な助成金は、雇用調整助成金、キャリアアップ助成金などです。

補助金・助成金の便利な探し方

補助金や助成金は、経済産業省の「制度ナビ」から自社に合った条件を絞って検索することができます。

また、雇用関係の助成金については、厚生労働省の「雇用関係助成金検索ツール」を使うことで、取組内容や対象者ごとに、企業に合ったものを一覧から探すこともできますので、活用してみてください。

※関連資料:

経済産業省 中小企業向け補助金・総合支援サイト「制度ナビ」

厚生労働省「雇用関係助成金検索ツール」

会計の処理

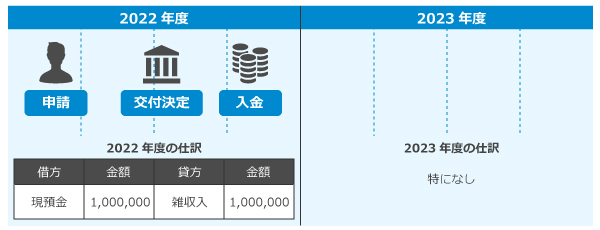

補助金・助成金は、会計上も税務上も特に区別なく取り扱われ、原則として交付決定年(基本的には受け取った年と一致)の雑収入として計上します。

決算期を跨ぐケースの注意点

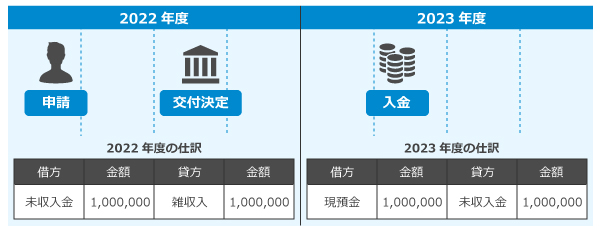

補助金・助成金は、申請後に事務局で審査が行われることも多いため、期中に申請したのに期末時点では入金されないというケースもあります。

この場合の会計処理で気を付けなければならないポイントは、たとえ入金されていなくても、期末時点で審査を通過して支給を受けることが確定しているのであれば、期中で収益を計上する必要があるということです。

このように、入金されていない状態でも、損益計算書では雑収入を計上します。

ただし、交付決定自体が来期になりそうな場合など、期中に収益が確定しない場合は計上も行いません。

固定資産に関する圧縮記帳

固定資産に係る補助金や助成金で、一定のものには、圧縮記帳の会計処理が認められています。

圧縮記帳とは、取得年に補助金・助成金を収益に計上するとともに、同額の圧縮損という費用を計上することで、その年の収益と費用を相殺(0に)するものです。

しかし、収益を一切計上しなくてよいというわけではなく、圧縮損を計上した分、その固定資産の取得価額を小さく(圧縮)するため、毎年の減価償却費が小さくなり、固定資産の利用に応じて毎年少しずつ利益が計上されます。

これは補助金・助成金収入による利益への影響をなだらかにすることができるので、一案として知っていて損はない手法です。

税金の処理

先述した通り、補助金・助成金を受取った際の考え方は会計上も税務上も変わりありません。

そのため、会計処理が適切にされている場合には、法人税法上で特別な処理(例えば別表で加算するなど)は不要です。

決算期を跨ぐケースでの法人税側の特例

一方で決算期を跨ぐケースでは、会計上の収益と法人税側の収益で異なる取り扱いをする部分があります。

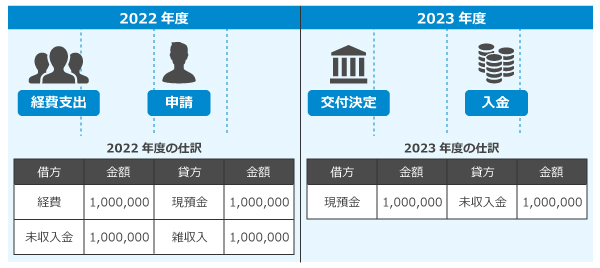

法人税側では、補助金・助成金のうち、事前に経費が発生し申請が必要なものに関して、当期に費用が発生している場合は、期末時点で収益が確定していなくでも期中に処理することが認められているのです。

例えば、企業が一時的に休業し、休業手当を支払って従業員の雇用を維持する場合、雇用調整助成金を活用できます。

この場合、原則の処理では、雇用調整助成金は交付決定があった年度の収益とします。

しかし原則通りの計算では、交付決定が翌年度になってしまった場合、経費は当期に発生しているのに補助金の収益計上は翌年に行わなければならず、補助金に対して控除できる経費がなくなってしまう可能性があるのです。

そのため、交付申請を行っている状況で、経費が発生した事業年度に会計上も収益計上している際は、法人税側でも対応した事業年度の収益として計上することが認められます。

法人税は、所得(収益 ― 経費)に対して課税されますので、この処理が認められることで、補助金で増える収益とそれに係る経費を同じ年度から控除することが可能になります。

法人税での圧縮記帳

法人税でも、会計と同様に、圧縮記帳の制度が認められています。

法人税で圧縮記帳を適用した場合も、会計の場合と同様に収益を計上した年に同額の圧縮損を計上できるため、その年の税金は増えません。

その後、毎年の減価償却費が一定額(圧縮限度額)までしか損金として認められないため、少しずつ益金が増えることで、補助金・助成金に係る税金の支払いも少しずつ行うことになります。

消費税は非課税

補助金・助成金は、商品売買取引のように、商品を渡した対価として収入が入るものではないため、消費税の課税対象とはなりません。

※関連資料:国税庁「課税の対象とならないもの(不課税)の具体例」

※本記事の内容は掲載日時点での情報です。

**********

新型コロナウイルス感染症の拡大以降、補助金・助成金には、様々なものが登場しています。

会計処理や税金の処理は、一見複雑なようですが、今回の解説を参考に、これらの制度を上手に活用してビジネスを円滑に進めてくださいね。