会社員への給与や、フリーランス・個人事業主などへの報酬を支払う際は、忘れずに源泉徴収を行わなければなりません。

月次作業のため、経理担当者にも身近な処理かと思いますが、そもそも源泉所得税の仕組みは理解できていますか?

今回は、源泉所得税の概要を始めとして、計算方法や納付方法、納付期限などの詳細についても解説します!

- 投稿日:2020/06/23

- 更新日:2022/09/16

源泉所得税とは

源泉所得税とは従業員個人が会社から受け取った給与や賞与の金額に応じて負担する、所得税の一種です。

所得税は、本来は納税者である従業員自身が納付処理を行うべきものですが、すべての個人が確定申告を行うと、納付する側だけでなく受け取り側の税務署にとっても処理の負担が大きくなります。

そのため、雇い主である企業側が「源泉徴収義務者」として、税金を給与や賞与から天引きしたうえで、本人に代わって納付しているのです。

これを「源泉徴収制度」といい、この時に天引きされた分の所得税が「源泉所得税」となります。

従業員の給与の場合、源泉所得税は各月の支払いの際に天引きして納付することが多く、仮に年間で払い過ぎた分は年末調整で還付金として返却されます。

これは、分割で納付することによる納税者の負担軽減と、安定した税金の徴収などを目的としています。

なお、源泉徴収制度の対象はパート・アルバイトを含む従業員の給与などの他に、外注・請負先となるフリーランスや個人事業主への報酬も含まれることがあります。

源泉徴収制度の対象となる所得

源泉徴収制度は、対象となる所得が限定されています。

| 支払いを受ける相手 |

源泉徴収の対象となる代表的な所得(一部抜粋) |

| 個人 |

- 利子等、配当等

- 給与等、退職手当等、公的年金等

- 報酬・料金等(給与等、退職等に該当するものを除く)

例:個人事業主への報酬

|

| 内国法人 |

|

※国内源泉所得など、日本における非居住者や外国法人の所得についても、源泉徴収が必要なものがあります。

※出典:国税庁「令和4年版 源泉徴収のあらまし」

源泉所得税と申告所得税の違い

所得税には「源泉所得税」の他に「申告所得税」があります。

申告所得税とは、「申告納税制度」に基づいて納付される所得税のことです。

申告納税制度とは、納税者本人がその年の1月1日から12月31日までの所得をもとに税額を計算して、申告・納税を行う制度です。

なお、源泉徴収制度では特定の所得のみが対象となるのに対して、申告納税制度では、不動産所得や事業所得など、原則としてすべての所得が対象となります。

ただし、配当所得や給与所得など、源泉徴収だけで納税が完結するものについては、申告納税制度による申告・納税を行う必要はありません。

源泉所得税の計算方法

源泉所得税の金額は、社会保険料控除後の給与や賞与の額をもとに、「源泉徴収税額表」から算出します。

社会保険料控除後の額とは、給与や賞与から健康保険・厚生年金などの保険料や、介護保険料、雇用保険料などを差し引いた額のことです。

給与については、「給与所得の源泉徴収税額表」を確認し、月払いには「月額表」、日払い・週払いには「日額表」を用います。

賞与については、「賞与に対する源泉徴収額の算出率の表」があるので、それぞれの状況に応じた表を利用してください。

また、源泉徴収税額表は国税庁によって毎年更新されているため、該当する年の表を使うようにしましょう。

なお、源泉所得税の税額は、扶養控除や障害者控除などを受けるために必要な「給与所得者の扶養控除等(異動)申告書」を提出したかによっても異なります。

給与所得の源泉徴収税額表では以下のように違いが記されています。

- 甲…「給与所得者の扶養控除等(異動)申告書」を提出した者

- 乙…「給与所得者の扶養控除等(異動)申告書」を提出していない者

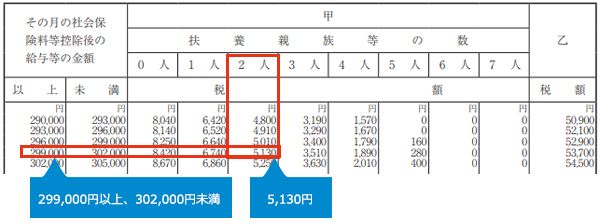

※出典:国税庁「令和4年分 源泉徴収税額表」

給与にかかる源泉所得税の計算

それでは、実際に以下の例を使って、給与にかかる源泉所得税を算出してみましょう。

正社員Aの例

- 社員Aは既に「給与所得者の扶養控除(異動)申告書」を提出済み。

- 社員Aが扶養する親族の人数は2人。

- 社員Aの月額給与は350,000円、社会保険料は50,000円。

Step1:社員Aのその月の社会保険料控除後の給与額を求める

350,000円 - 50,000円 = 300,000円

Step2:給与所得の源泉徴収税額表(月額表)の「その月の社会保険料控除後の給与等の金額」欄を確認する

先ほど算出した金額、300,000円に該当するのは、「299,000円以上、302,000円未満」の行です。

Step3:給与所得の源泉徴収税額表(月額表)の「甲」欄から「扶養親族等の数2人」の列を確認する

Step2の行と、「扶養親族等の数2人」が交わるところに記載されている金額は5,130円です。

従って、社員Aの月額の源泉所得税額は赤枠の「5,130円」ということが明らかになりました。

※出典:国税庁「給与所得の源泉徴収税額表(令和4年分)」

企業はこの源泉所得税額5,130円を、社会保険料控除後の給与300,000円から天引きして納付することになります。

なお、基本的には上記の流れで社員一人一人の源泉所得税を算出していくことになりますが、シフト制などのパートやアルバイトが対象の「日額表」を使用する場合には、基準となる給与や税額が異なるので、それぞれに適した表を参照するようにしてください。

報酬・料金などから徴収する源泉徴収税額

フリーランス・個人事業主への報酬の場合も源泉徴収が必要な場合があります。

この時、その報酬に源泉徴収が必要かどうかは、支払う相手が「個人」であるか「法人」であるかによって異なります。

個人に対して報酬を支払った場合には源泉徴収が必要になりますが、法人に対して報酬を支払った場合には、源泉徴収は不要となります。

個人に対して源泉徴収が必要となる報酬の例

| 支払いを受ける相手 |

源泉徴収の対象となる主な所得の種類 |

| 弁護士、税理士などの業務に関する報酬・料金など |

支払金額 × 10.21%

ただし、同一人に対して1回に支払う金額が100万円を超える場合、その超える部分については、20.42%

|

原稿料、講演料など

(デザイン料、翻訳料などを含む) |

| プロのスポーツ選手、モデルなどの業務に関する報酬・料金など |

| 芸能人などに支払う出演料など |

| 司法書士、土地家屋調査士、海事代理士の業務に関する報酬・料金など |

(支払金額 - 1万円) × 10.21% |

| 事業の広告宣伝のための賞金 |

(支払金額 - 50万円) × 10.21% |

※報酬や料金の名目でもその内容が給与や退職手当に該当する場合は、給与や退職手当としての源泉徴収が必要です。

※報酬や料金の金額には、物品などの経済的利益で支払われるものも含まれます。

例えば、税理士の業務報酬支払額が70,000円の場合、源泉徴収税額は70,000×10.21%=7,147円となります。

※参考資料:国税庁「源泉徴収が必要な報酬・料金等とは」

源泉所得税の納付方法・納付期限

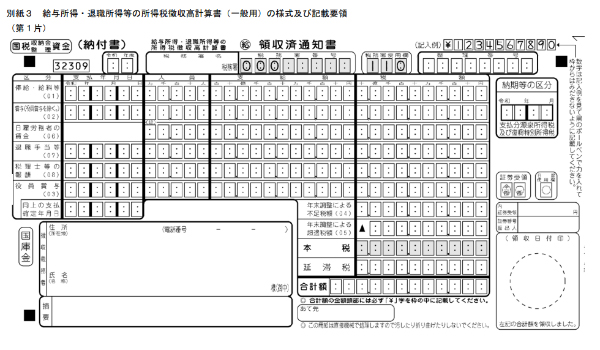

算出された源泉所得税は、毎月、給与や報酬から差し引いたうえで、「所得税徴収高計算書(納付書)」に記入して、企業から税務署に納付します。

この時、納付書は、給与の場合「給与所得・退職所得等の所得税徴収高計算書」、報酬の場合「報酬・料金等の所得税徴収高計算書」を使用します。

※出典:国税庁「給与所得・退職所得等の所得税徴収高計算書(一般用)の様式及び記載要領」

給与の場合は上記の「俸給・給料等」の区分に、支払った日を「支払年月日」欄、支払額(税込)を「支給額」欄、源泉徴収した税額を「税額」欄へと記入します。

なお、税理士報酬については、「税理士等の報酬」の区分に、給与と同様に記入していきます。

源泉所得税の納付方法

源泉所得税の主な納付方法には、銀行や郵便局の窓口での納付手続きのほか、非対面でも行えるキャッシュレス納付(クレジットカード、ネットバンキング、ダイレクト納付など)もあります。

キャッシュレス納付の場合は、e-Taxの登録と手続きが必要にはなりますが、窓口に行く必要がなくいつでも納付処理ができるため、実務上の負担は少なくなります。

なお、納付する源泉所得税がない場合であっても、所得税徴収高計算書(納付書)については、原則として、毎月e-Taxを利用して送信するか、税務署に郵送で提出する必要があります。

源泉所得税の納付期限と納期の特例

源泉所得税の納付期限は、原則として、その給与や報酬を支払った月の翌月10日です。

しかし、給与について毎月源泉所得税を算出するのが負担となる場合もあります。

そのための措置として、給与の支払いを受ける人数が常時10人未満の事業者の場合は、事前申請すれば納付を年2回にまとめてできる「納期の特例」も設けられています。

納期の特例を利用することで、半年ごとに源泉所得税をまとめて納付できますので、活用を検討してみてください。

※関連記事:経理の基本!源泉徴収の「納期の特例」について

※本記事の内容は掲載日時点での情報です。

**********

個人に代わって企業が納付の責任を持つ源泉所得税の処理は、とても重要なものです。

個々に対応した金額を算出しなければならないこと、月々の作業が発生することから、手間がかかる印象もあるかと思いますが、計算の仕組みはそう難しいものではありません。

また、支払いについても、キャッシュレス納付を利用すれば比較的時間をかけずに対応することができるでしょう。

それでも手間を感じる場合は、納期の特例も検討してみてください。利用に条件はあるものの、活用できれば稼働削減が実感できるでしょう。