ROEとは、Return On Equityの略で、株主に出してもらったお金を使って、どれだけリターン(利益)を稼いでいるかを表した指標です。株主にとっては、出資したお金がどれだけ効率的に利益を上げているかを知る指標ですから、当然注目すべき指標。日本でも株主を向いた経営が主流になるに従い、ROEが社会に浸透していきました。

実は、多くの日本企業がROEの改善に注力するようになったのは、ここ数年のことです。きっかけとなったのが通称「伊藤レポート」。このレポートは、一橋大学の伊藤邦雄教授を中心としたチームがまとめたもので、2014年に経済産業省から公開されました。

同レポートでは、日本企業のROEは平均5%程度で、8〜10%の欧米企業と比べて低いという指摘がなされ、今後グローバルな投資家から認められるためには最低でも8%を上回るROEを達成するべきとされていました。以来、ROE重視の企業が急増、メディアでもこの経営指標が盛んに取り上げられるようになりました。

経営事業計画/経営計画 2021/08/30

ROEとは?算出方法や欠点など基礎知識をご紹介

ROE(自己資本利益率)という経営指標が新聞紙上などで度々クローズアップされます。これは、株主に出資してもらった資金からどれだけ効率的に利益をあげているかを示したもの。

近年この指標を注目する株主が急増し、経営トップはもちろん経理担当や管理職など様々なビジネスパーソンが理解すべきものとなっています。

そこで、今回はROEの基礎知識についてご紹介します。

- 投稿日:2017/10/03

- 更新日:2021/08/30

ROEとは?

算出方法

ROEの算出方法は至ってシンプル。次の数式によって導きます。

ROE=当期純利益÷自己資本(株主資本)。当期純利益は、損益計算書(P/L)の5つの利益計算によって導かれるその期における純利益。自己資本は、貸借対照表(B/S)の右側の下、純資産の部に記載されています。

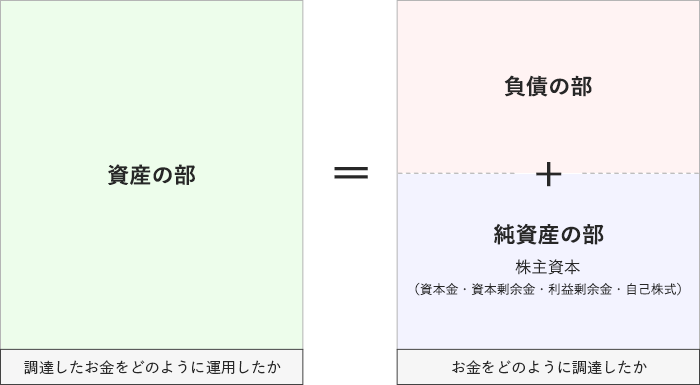

貸借対照表(B/S)の構成についておさらいしてみましょう。

右サイドはお金をどのように調達したかを表し、上部は銀行などから借り入れした負債、下部は株主に出してもらった自己資金に分かれます。

負債は返済する必要のあるお金で純資産は返済する必要のないお金となります。

純資産の大部分を占める自己資本は、資本金、資本剰余金、利益剰余金、自己株式に分けられます。

資本金と資本剰余金は、株主が出してくれた事業の元手です。

利益剰余金は、企業の最終利益である当期純利益の蓄積です。

自社株式は、企業が自分たちで持っている自社株のこと。企業も市場に流通している自社株を買うことがあり、これを自社株買いと言います。

株主は、数ある経営指標の中でもROEを重視します。

理由は単純で、ROEを見れば、自分たちが出したお金で、どれだけ利益をあげているかがわかるからです。

例えば、当期純利益を1000億円出した会社が2社あったとします。A社は自己資本が10兆円、B社の自己資本が1兆円だったとします。株主はどちらの会社を評価するでしょうか。

A社のROEは1%に対してB社のROEは10%、当然、B社の方が評価は高くなります。

株主からすると、利益は同じでも1兆円の自己資本で1000億円の利益を出したB社の方が、より経営が効率的という判断になり、株価も上がる傾向が強くなるのです。

ROE=当期純利益÷自己資本(株主資本)。当期純利益は、損益計算書(P/L)の5つの利益計算によって導かれるその期における純利益。自己資本は、貸借対照表(B/S)の右側の下、純資産の部に記載されています。

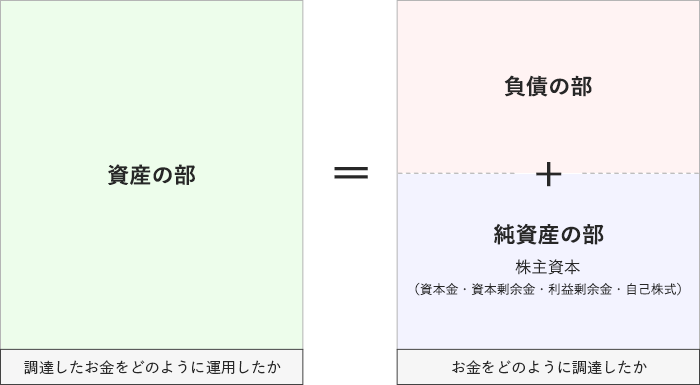

貸借対照表(B/S)の構成についておさらいしてみましょう。

右サイドはお金をどのように調達したかを表し、上部は銀行などから借り入れした負債、下部は株主に出してもらった自己資金に分かれます。

負債は返済する必要のあるお金で純資産は返済する必要のないお金となります。

純資産の大部分を占める自己資本は、資本金、資本剰余金、利益剰余金、自己株式に分けられます。

資本金と資本剰余金は、株主が出してくれた事業の元手です。

利益剰余金は、企業の最終利益である当期純利益の蓄積です。

自社株式は、企業が自分たちで持っている自社株のこと。企業も市場に流通している自社株を買うことがあり、これを自社株買いと言います。

※純資産には株主資本のほか、評価・換算差額、新株予約権、少数株主持株分も含まれますが、通常は極めて小額で大部分を占めるのが株主資本となるため割愛しました。

株主は、数ある経営指標の中でもROEを重視します。

理由は単純で、ROEを見れば、自分たちが出したお金で、どれだけ利益をあげているかがわかるからです。

例えば、当期純利益を1000億円出した会社が2社あったとします。A社は自己資本が10兆円、B社の自己資本が1兆円だったとします。株主はどちらの会社を評価するでしょうか。

A社のROEは1%に対してB社のROEは10%、当然、B社の方が評価は高くなります。

株主からすると、利益は同じでも1兆円の自己資本で1000億円の利益を出したB社の方が、より経営が効率的という判断になり、株価も上がる傾向が強くなるのです。

ROEの欠点

先述したようにROEは当期純利益÷自己資本で算出されます。

ROEを高める方法としては、分子である当期純利益を上げる方法と分母である自己資本を下げる方法があります。

純利益を上げることでROEを高めることが望ましいのは言うまでもありませんが、自己資本を下げることで手っ取り早くROEを高めることもできるのです。

その代表的な方法が自社株買いです。

企業が自社株買いをすると貸借対照表の純資産の部の株主資本の中にある自己株式にマイナス額として計上されます。

なぜマイナス計上するかと言うと、企業は購入した自社株を将来的に消却することが多いからです。将来消却される前提で、自社株買いをした時点でマイナス計上することになっているのです。

つまり、自社株買いをすると自己資本が減り、それによってROEが高まることになります。

しかし、自社株買いを行うとROEは高まりますが、純資産は減少するので自己資本比率は下がるため、企業の安全性が低下してしまいます。(参照:新米経理のための基本講座「決算書」第3弾 貸借対照表(B/S)編)。

これこそROEが高ければ優良企業とは単純に言い切れない理由。いわばROEの欠点とされるところです。

**********

本文で触れたように、2014年経済産業省が公開した通称「伊藤レポート」をきっかけに日本の多くの企業がROEの改善を目標とするようになりました。

さらに、2015年には外国人投資家に強い影響力を持つ世界最大手の議決権行使助言会社ISS(Institutional Shareholder Services)も、「過去5年間の平均と直近決算期のROEがいずれも5%未満の企業については、経営トップの取締役選任議案に反対するよう株主に勧める」という方針を発表。

つまり、過去5期のROEが5%を下回れば社長は解任に追い込まれる可能性があるというわけです。

このように、経営指標にはトレンドがあり、その背景には常に政府の思惑が絡んでいます。

経理担当は、こうした情報に敏感になることで経営層に貴重な助言ができるようになります。会計参謀への第一歩は、情報感度を高くすることと言えます。

さらに、2015年には外国人投資家に強い影響力を持つ世界最大手の議決権行使助言会社ISS(Institutional Shareholder Services)も、「過去5年間の平均と直近決算期のROEがいずれも5%未満の企業については、経営トップの取締役選任議案に反対するよう株主に勧める」という方針を発表。

つまり、過去5期のROEが5%を下回れば社長は解任に追い込まれる可能性があるというわけです。

このように、経営指標にはトレンドがあり、その背景には常に政府の思惑が絡んでいます。

経理担当は、こうした情報に敏感になることで経営層に貴重な助言ができるようになります。会計参謀への第一歩は、情報感度を高くすることと言えます。