年末になり、確定申告の時期も近づいてきました。

今年の確定申告は例年の税制改正のほかに、様式の変更や、事業所得と雑所得の新しい判断基準の追加など見逃せない変更点が多々あります。

しっかりアップデートしておきましょう!

確定申告書様式の変更

これまで、個人の確定申告書には確定申告書Aと確定申告書Bという2種類の様式がありました。

確定申告書Aは申告する所得が給与所得、雑所得、配当所得、一時所得のみの場合に使用されるもので、確定申告書Bは事業所得や不動産雑所得などもある場合に使用されるものでした。

しかし、この確定申告書Aについては2022年分の確定申告から廃止されることになりました。従って、今後の確定申告書の様式は1種類のみとなります。

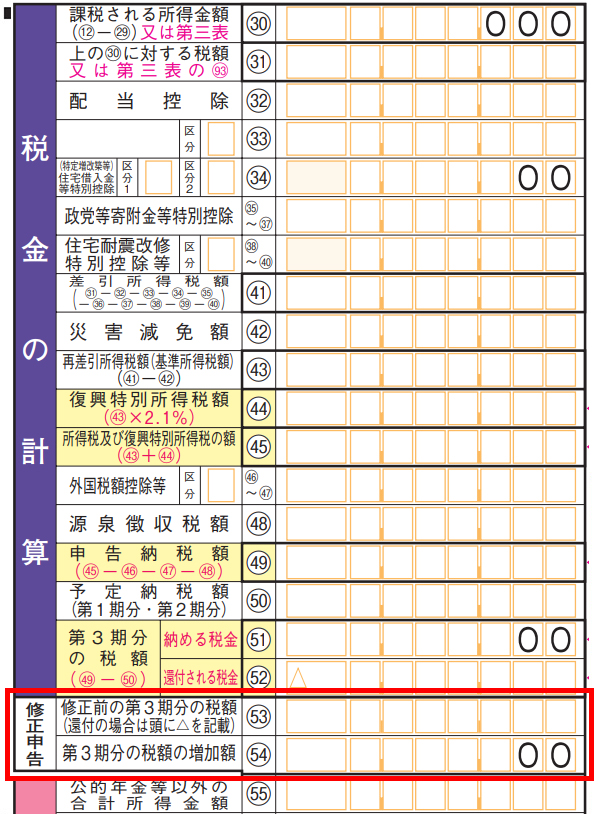

また、修正申告を行う際に使用される申告書の第五表についても2022年分の申告から廃止となります。

修正申告とは、確定申告後に申告漏れの税金が判明した場合に、税額の再計算を行う手続きのことです。

今後の修正申告は、申告書の第一表に追加された「修正申告」という新たな欄で行うことになります。

上記は現時点における案のため、実際の新様式は異なる可能性があります。

最新の情報は国税庁のホームページを確認するようにしてください。

マイナンバーカードを利用した電子申告の利便性向上

電子申告のためにe-Taxにログインする際、これまでは利用者識別番号と暗証番号が必要でした。

しかし、マイナンバーを使ってログインするマイナンバーカード方式を使えば、今後はこれらの情報を入力せずにe-Taxにログインできるようになります。

これにより、多くのログイン情報を管理する手間が省けるため、電子申告への障壁も各段に下がりました。

【令和4年税制改正】住宅ローン控除に係る変更

今年も住宅ローン控除について改正が行われています。

住宅ローン控除とは、個人が住宅ローンを活用してマイホームを取得した際などに、特定の要件を満たすことで、その年から約10年間の所得税から一定の金額を控除できる制度です。

控除率、控除期間の要件変更

2022年から2025年までの間に住宅を取得した場合の控除率などは、以下のように改正されています。

時限的に延長されていた13年の控除期間の要件については一部継続されていますが、控除率は一律0.7%になっています。

1. 認定住宅等以外の住宅の場合(新築の場合)

| 居住年 |

借入限度額 |

控除率 |

控除期間 |

| 2022年・2023年 |

3,000万円 |

0.7% |

13年 |

2024年・2025年

※2022年までに新築の建築確認がある場合 |

2,000万円 |

10年 |

上記の表は、居住用家屋で新築のもの、居住用家屋で建築後使用されたことのないものを取得した場合の適用額です。中古の住宅の取得や増改築については、借入限度額は2,000万円、控除期間は10年となります。

2. 認定住宅等の場合(新築の場合)

|

居住年 |

借入限度額 |

控除率 |

控除期間 |

認定長期優良住宅・

認定低炭素住宅 |

2022年・2023年 |

5,000万円 |

0.7% |

13年 |

| 2024年・2025年 |

4,500万円 |

| ZEH水準省エネ住宅 |

2022年・2023年 |

4,500万円 |

| 2024年・2025年 |

3,500万円 |

| 省エネ基準適合住宅 |

2022年・2023年 |

4,000万円 |

| 2024年・2025年 |

3,000万円 |

認定長期優良住宅とは長期にわたり良好な状態で使用できる措置が講じられた住宅のことで、認定低炭素住宅とは二酸化炭素の排出を抑制する措置が講じられた住宅のことです。

認定長期優良住宅と認定低炭素住宅は合わせて認定住宅といわれており、住宅ローン控除の適用にあたっては、床面積、バリアフリー性、省エネルギー性、耐震性など、様々な要件を満たす必要があります。

また、ZEH水準省エネ住宅、省エネ基準適合住宅とは、快適な住宅環境を保ちながら省エネルギーが可能となる設備を設けている住宅のことです。特にZEH水準省エネ住宅については、1年間に消費する住宅の一次エネルギー消費量の収支をゼロにすることを目指しており、省エネ基準適合住宅よりも基準が厳しくなっています。

認定住宅、ZEH水準省エネ住宅、省エネ基準適合住宅について、住宅ローン控除の適用を受けるためには、基準を満たしているかどうかの証明書が必要となります。

この証明書は基本的に不動産業者などに手配してもらうものです。

住宅の取得前に要件を満たす住宅かどうかを確認し、証明書を手配してもらうようにしましょう。

なお、上記の表は、新築または建築後使用されたことのないものを取得した場合の適用額です。中古の認定住宅等については、借入限度額は一律3,000万円、控除期間は10年となります。

適用対象者の所得要件の変更

住宅ローン控除を適用できる個人の所得要件がこれまでよりも厳しくなりました。

具体的には年間の所得金額が2,000万円以下の場合のみ適用できる制度に変更となっています。

| 住宅の居住開始 |

2021年12月31日以前 |

2022年1月1日以降 |

| 対象者の所得金額 |

3,000万円以下 |

2,000万円以下 |

所得金額1,000万円の対象者についての床面積要件融和

所得が少ない方については床面積要件が融和されて適用しやすくなりました。

適用対象者の所得金額が1,000万円以下の場合、住宅ローン控除の適用を受けることができる住宅の床面積が40m²まで融和されます。

| 対象者の所得金額 |

1,000万円以下 |

1,000万円超2,000万円以下 |

| 住宅の床面積 |

40m²以上 |

50m²以上 |

中古住宅の築年数要件の改正

中古住宅の取得の際も、要件を満たす場合には、借入限度額や控除率は小さくなるもののローン控除の適用を受けることができます。

これまで、中古住宅については、木造で築20年以内、耐火建築物で築25年以内などの築年数要件が定められていましたが、これらの要件は廃止されます。

今後は、1982年以降に建築された新耐震基準に適合している住宅である場合に、中古住宅でもローン控除の適用を受けることができます。

【令和4年税制改正】社会保険料控除・小規模企業共済等掛金控除の提出書類の電子化

令和4年税制改正を受けて、社会保険料控除や小規模企業共済等掛金控除の提出書類を電子データで提出することが可能になります。

添付書類の電子データ提出については、これまで生命保険料控除や地震保険料控除は認められてきたものの、社会保険料控除や小規模企業共済等掛金控除は認められていませんでした。

電子データ提出が可能な書類が増えたことにより、所得控除の手続きがより簡便になります。

※参考資料:財務省「令和4年税制改正の解説」

事業所得・業務に係る雑所得の判断基準の明確化

フリーランスの請負契約や給与所得者の副業、自営業者の商品売買などにおける所得区分は、基本的には事業所得か雑所得のどちらかとなります。

事業所得も雑所得も、確定申告にあたって収入金額から必要経費を控除することができるという点では同じですが、事業所得にだけ税金の計算方法において優遇された制度があります。

雑所得と事業所得の違い(主なもの)

| 項目 |

雑所得 |

事業所得 |

| 必要経費の計上 |

○ |

○ |

| 青色申告特別控除(10万~65万円) |

× |

○ |

| 事業専従者給与の必要経費算入 |

× |

○ |

| 所得が赤字の場合の他の所得との通算 |

× |

○ |

| 純損失(過去の赤字)の繰越控除等 |

× |

○ |

| 少額減価償却資産の特例 |

× |

○ |

しかし、事業所得か雑所得かを判断するにあたっては数値などの明確な基準が定められていないため、確定申告の際もその曖昧さが問題になっていました。

こうした状況を踏まえて、2022年10月に所得税の基本通達が改正されました。

通達とは、国税庁が税務署の職員に向けて作成したルールです。法律ではないのですが、税務調査などで問題となることが多いため、実務上は法律同様に捉えておく必要があります。

今回、改正された通達の内容は以下の通りです。

法人税基本通達35-2 業務に係る雑所得の例示 (太字が今回の変更箇所)

次に掲げるような所得は、

事業所得又は山林所得と認められるものを除き、

業務に係る雑所得に該当する。

- 動産の貸付けによる所得

- 工業所有権の使用料(専用実施権の設定等により一時に受ける対価を含む。)に係る所得

- 温泉を利用する権利の設定による所得

- 原稿、さし絵、作曲、レコードの吹き込み若しくはデザインの報酬、放送謝金、著作権の使用料又は講演料等に係る所得

- 採石権、鉱業権の貸付けによる所得

- 金銭の貸付けによる所得

- 営利を目的として継続的に行う資産の譲渡から生ずる所得

- 保有期間が5年以内の山林の伐採又は譲渡による所得

(注)事業所得と認められるかどうかは、その所得を得るための活動が、社会通念上事業と称するに至る程度で行っているかどうかで判定する。

なお、その所得に係る取引を記録した帳簿書類の保存がない場合(その所得に係る収入金額が300万円を超え、かつ、事業所得と認められる事実がある場合を除く。)には、業務に係る雑所得(資産(山林を除く。)の譲渡から生ずる所得については、譲渡所得又はその他雑所得)に該当することに留意する。

ポイントは、「業務に係る雑所得」が定義されたことです。

1~8に該当する取引について事業所得に該当しない場合には、確定申告書の雑所得欄の「業務」欄に区分して記載することになりました。

さらに、注意書きでは、これまで判断基準が曖昧だった事業所得と雑所得の判断基準について、「300万円」という明確な金額が提示されています。

上記の通達内容や国税庁が公表している情報をもとにすると、事業所得か業務に係る雑所得かの判断基準は、以下のようにまとめることができます。

| 収入金額 |

帳簿書類の記録保存あり |

帳簿書類の記録保存なし |

| 300万円超 |

概ね事業所得

※収入金額が少ない場合や営利性がない場合は個別判断が必要

|

概ね業務に係る雑所得

※事業実態がある場合は事業所得

|

| 300万円以下 |

業務に係る雑所得

※資産の譲渡は譲渡所得・その他雑所得

|

※参考資料:国税庁「所得税基本通達35-1」

上記からもわかる通り、帳簿書類の記録や保存がある場合には、これまで事業所得としてきたものを急に雑所得に変更する必要はありません。

しかし、記帳をしていない収入金額300万円以下の業務については、事業所得としての申告は難しくなりました。

ただし、国税庁は、事業所得となるかどうかは確定申告書や事業実態を見て総合的に判断するとしています。

確定申告にあたって事業と認められるものかどうか不安な場合は、税務署に事前に確認するか、専門家に相談をしたうえで、判断を行ってください。

※本記事の内容は掲載日時点での情報です。

**********

2023年(令和4年分所得)の確定申告について、ご理解いただけましたでしょうか。

年末年始は業務全般が慌ただしくなりがちです。

確定申告の手続きは毎年変更があり内容を追いかけるのも大変かと思いますが、今回の記事を参考に、影響がありそうなポイントについては押さえておくようにしてくださいね。