貸倒引当金の定義

貸倒引当金とは、受取手形や貸付金などの金銭債権において、将来、回収できない見込みの金額を計上するものです。

会計上では、期末に金銭債権を有する場合、適正な期間損益を計算するために貸倒引当金を設定する必要があります。

しかし税務上では、まだ発生していない損失である貸倒引当金すべてを損金として計上することは認められていません。

一部の法人のみ、損金算入が認められる繰入限度額までであれば損金算入できます。

税務上、貸倒引当金を設定できる法人

法人税法において、貸倒引当金の繰入額を損金算入できる法人は以下の通りです。

- 資本金が1億円以下の普通法人

(ただし、資本金が5億円以上である大法人との間に完全支配関係がある法人などは除く)

- 銀行、保険会社、これらに準ずる法人

- 売買があったものとみなされるリース資産の対価の額に係る金融債権などを有する法人

一般的な事業会社であれば、資本金が1億円以下で、大法人と資本関係がないことが条件と考えるとわかりやすいでしょう。

金銭債権の範囲

貸倒引当金の対象となる金銭債権は、売掛金、受取手形、貸付金などの債権のうち、その債権について債務者から受け入れた金額(実質的に債権と見なされないもの)を除いたものです。

手形を裏書譲渡した場合は、その手形が決済されるまでの間、引き続き貸倒引当金の対象の金銭債権として取り扱います。

なお、2022年4月1日以降の事業年度からは、100%グループ内の法人間の金銭債権は、貸倒引当金の対象から除外されるためご注意ください。

※参考資料:財務省「令和2年度税制改正の大綱」

税務上の分類と貸倒引当金の繰入限度額

会計では、貸倒引当金の対象となる金銭債権を、一般債権、貸倒懸念債権、破産更生債権などに分けて計算します。

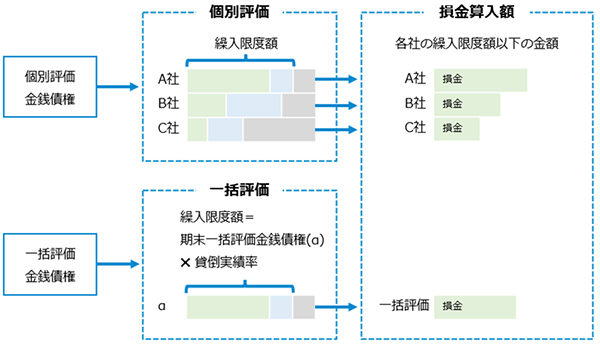

法人税法では、金銭債権を個別評価金銭債権と一括評価金銭債権の2種類に分類し、それぞれの貸倒引当金について繰入限度額の計算を行います。

以下の図のように、法律で決められた繰入限度額まで、会計上で費用処理した金額を、税務上でも損金に算入することが認められます。

※参考資料:国税庁「貸倒引当金の繰入限度額の計算」

法人税での貸倒引当金の計算順序については、まず個別評価金銭債権における貸倒引当金の計算を行い、その後、個別評価金銭債権を除いた部分において一括評価金銭債権の計算を行います。

このように、両者の計算は別々に行うという点に注意しましょう。

個別評価金銭債権の貸倒引当金

個別評価金銭債権の貸倒引当金は、不良債権の部分的な貸倒れの先取りとして、以下のような個別の基準を満たす場合に設定が認められています。

1. 弁済猶予などの長期棚上げ基準

金銭債権の相手方に更生計画の認可決定などがあり、その弁済を猶予されている場合に設定できます。

以下の金額を貸倒引当金として損金算入できます。

繰入限度額 =

金銭債権の額 - 5年以内に弁済されることとなっている金額・担保の金額

2. 債務超過状態の継続などの実質基準

債務者の債務超過の状態が相当期間継続していて事業に好転の見通しがない場合や、災害・経済事情の急変などで多大な損害が生じた場合など、金銭債権の一部の金額についてその回収などの見込みが立たないことがあります。

この場合も、以下の金額を貸倒引当金として損金算入できます。

繰入限度額 = 回収などの見込みがないと認められる金額

3. 形式基準による金銭債権の50%相当額

債務者が特定の設定事由(更生・再生・破産手続や特別清算開始の申立て、手形や電子債権記録機関の取引停止処分)に陥った場合には、以下の金額を貸倒引当金として損金算入できます。

繰入限度額 =

(金銭債権の額 - 回収などの見込額)× 50%

一括評価金銭債権に係る貸倒引当金の計算

一括評価金銭債権(売掛金、貸付金などの金銭債権)については、一般的な中小法人などでは、2種類の計算方法から繰入限度額が高い方を選択することができます。

すでに個別評価金銭債権に係る貸倒引当金を設定した債権は、一括評価金銭債権からは除外される点にご注意ください。

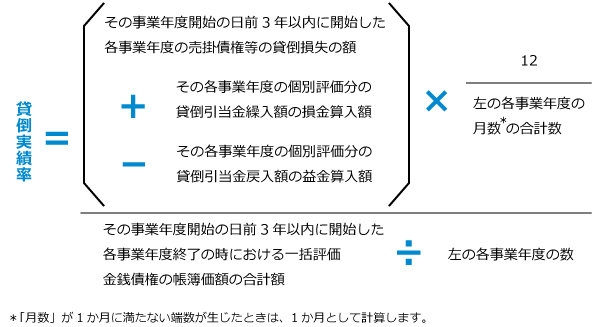

貸倒実績率法

貸倒実績率法とは、期末の帳簿価額の合計額に、過去3年間の貸倒損失発生額に基づく実績繰入率を乗じて計算する方法です。

貸倒実績率法では、以下の金額を貸倒引当金として損金算入できます。

繰入限度額 =

期末一括評価金銭債権の帳簿価額 × 貸倒実績率

貸倒実績率

※小数点以下4位未満の端数は切上げます。

法定繰入率法

法定繰入率法は、会社の業種ごとに規定された法定繰入率を使う計算方法です。

法定繰入率法では、以下の金額を貸倒引当金として損金算入できます。

繰入限度額 =

(期末一括評価金銭債権の帳簿価額 - 実質的に債権とみられない金額)× 法定繰入率

法定繰入率

| 業種 |

繰入率 |

卸売業・小売業

※飲食店業及び料理店業を含む |

10/1000 |

| 製造業 |

8/1000 |

| 金融業・保険業 |

3/1000 |

| 割賦販売小売業・割賦購入斡旋業 |

7/1000

※令和3年4月1日前に開始した事業年度については、13/1000 |

| その他 |

6/1000 |

繰入限度額の計算式からもわかるように、実績繰入率の計算が有利になるのは、過去3年間の貸倒れ実績が多い企業になります。

また、実際に法人税の申告書を作成する際には、貸倒実績率による方法と法定繰入率による方法の両方を計算したうえで損金算入額が多くなる方法を選択することができます。

※参考資料:国税庁「一括評価金銭債権に係る貸倒引当金の設定」

ここからは法人税での別表調整計算について理解するために、次の例を前提として、会計上・税務上の順で、貸倒引当金の計算を解説します。

- 当社は卸売業を営む、中小法人であり、貸倒引当金を設定できる法人である。

- 期末に保有する金銭債権の額の合計額は22,000円であり、その内訳は次のとおりである。

- 売掛金 2,000円:取引先A社に対するものであるが、A社は期中に手形交換所の取引停止処分を受けた。

- 貸付金 20,000円:取引先B社に対するものであり、実質的に債権とみられない金額は生じていない。

- 税務上の一括評価金銭債権に係る貸倒引当金の計算では、法定繰入率(卸売業10/1000)を使用する。

会計上の貸倒引当金の計算

まず、期末債権を会計上の分類に整理したうえで、貸倒引当金の計算を行います。

| 債権の種類 |

債権額 |

貸倒引当金 |

| 破産更生債権 |

2,000 |

1,500 |

| 一般債権 |

20,000 |

100 |

| 合計 |

22,000 |

1,800 |

会計上の貸倒引当金を算出するには、貸付実積率などを用いた計算を行いますが、本記事では税法上の計算がメインとなりますので計算過程については省略します。

上記の場合、会計上の仕訳は次のようになります。

| 借方 |

金額 |

貸方 |

金額 |

| 貸倒引当金繰入額(P/L 費用) |

1,800 |

貸倒引当金(B/S 資産) |

1,800 |

税務上の貸倒引当金の計算

税務上も、まず債権を分類したうえで、繰入限度額を計算することになります。

| 債権の種類 |

債権額 |

繰入限度額 |

| 個別評価金銭債権 |

2,000 |

1,000 |

| 一括評価金銭債権 |

20,000 |

200 |

| 合計 |

22,000 |

1,800 |

会計上の破産更生債権が個別評価金銭債権の対象となり、残りの一般債権については一括評価金銭債権となります。

続いて、それぞれの税務上の貸倒引当金を計算していきます。

個別評価金銭債権に係る貸倒引当金の繰入限度額

A社は手形交換所による取引停止処分を受けたということなので、A社に対する売掛金は個別評価金銭債権の形式基準を満たしています。

そのため、以下の金額を貸倒引当金として損金算入できます。

繰入限度額 =2,000 × 50%= 1,000

一括評価金銭債権に係る貸倒引当金の繰入限度額

期末債権の合計額から、個別評価金銭債権の対象となった金額2,000を差し引いた20,000が一括評価金銭債権となります。

一括評価金銭債権について、実質的に債権とみられない金額が生じていない場合には、以下の金額を貸倒引当金として損金算入できます。

繰入限度額 = 20,000 × 10/1000 = 200

法人税申告における別表調整額の計算

ここまでの会計・税務の計算結果を整理すると、以下のようになります。

| 債権の種類 |

会計上の貸倒引当金(X) |

税務上の繰入限度額(Y) |

別表調整額(Z)

※(Y)-(X)<0の場合 |

| 個別評価金銭債権 |

1,500 |

1,000 |

500 |

| 一括評価金銭債権 |

100 |

200 |

なし |

個別評価金銭債権については、A社について会計上で貸倒引当金を設定することによって費用に計上されている1,500円(X)が、税務上で損金算入できる金額の上限である繰入限度額1,000円(Y)を超過している状態です。

この場合、(Y)―(X)を計算した場合にマイナスとなる500円(Z)について税務上は損金算入が認められませんので、法人税の別表4で加算・留保の調整をする必要があります。

一括評価金銭債権については、会計上の貸倒引当金100円(X)が、税務上の繰入限度額200円(Y)よりも少なく、限度超過額は発生していません。このため、会計上で設定された100円の全額を法人税でも損金算入できるため、別表調整が不要となります。

これらをまとめると、今回の例では、法人税申告において以下の別表調整を行うことになります。

| 別表名 |

区分 |

金額(Z) |

| 別表4 |

貸倒引当金繰入限度超過額 |

500(加算・留保) |

| 別表5(1) |

貸倒引当金 |

500(当期の増欄) |

※本記事の内容は掲載日時点での情報です。