役員報酬には、現金に限らず、近年注目されている新株予約権や譲渡制限付株式など様々な支給形態があります。

では税務上の取り扱いはそれぞれどのようになるのでしょうか。

今回は役員報酬を法人税で損金算入するために必要な要件をまとめたうえで、会社にとってもメリットになる支給形態について解説します。

役員報酬の税務上の取り扱い

■法人税法における役員とは

役員報酬(役員給与)とは、役員に対する給与のうち、賞与、退職金以外で定期的に支給されるものを指します。これは金銭以外で支給される現物給与も含みます。

なお、法人税法における役員とは以下の通りです。

| (A) |

取締役会、執行役、会計参与、監査役、理事、清算人 |

| (B) |

(A)以外の者で法人の経営に従事しているものうち一定のもの(みなし役員)

例えば、以下が該当します。

- 取締役や理事ではない総裁、会長、理事長など

- 合名会社などの業務執行社員

- 相談役、顧問などで、法人内におおける地位、職務などからみてほかの役員と同様に実質的に法人の経営に従事している者

- 同族会社の使用人で、経営に従事するもので一定の要件を満たす者

|

※参考資料:国税庁「

役員の範囲」

■法人税法における役員報酬の取り扱い

役員報酬を法人税で損金に算入するためには、「定期同額給与」、「事前確定届出給与」、「業績連動給与」のいずれかの要件を満たす必要があります。

| 支給形態 |

損金算入要件* |

月次役員給与・

役員賞与 |

(A)定期同額給与 |

| (B)事前確定届出給与 |

| (C)業績連動給与で損金経理したもの |

| 役員退職給与 |

(C)業績連動給与で損金経理したもの |

| ー 上記以外のもの |

*不正経理により支給されたものについては、すべて損金不算入。

要件を満たす役員報酬であっても、不相応に高額な部分については損金不算入。

定期同額給与

定期同額給与とは、以下の(1)と(2)の要件を満たす役員報酬です。

| (1) |

支給時期が1カ月以下の一定期間ごとで、その事業年度の各支給時期の支給額などが同額(経済的利益で、その供与される利益の額が毎月おおむね一定であるものを含む) |

| (2) |

(1)の額を改定する場合、以下の「給与改定」の要件を満たしており、その事業年度の改定前の各支給時期の支給額が同額、または、改定後の各支給時期の支給額が同額

- 事業年度開始日から3カ月以内などの通常改定

- 特別な事情により通常改定の期間より後に行われる改定

- その事業年度で役員の地位が変わったなど、やむを得ない臨時の事情で行われる改定

- その事業年度の企業業績が悪化しているなどの理由で行われる役員報酬の減額改定

|

事前確定届出給与

事前確定届出給与は、定期同額給与の要件を満たせない場合であっても、事前に株主総会などで金額が決定されているものに対しては法人税の損金算入を認めるものです。

従来は金銭による支給のみが認められていましたが、2017年度の税制改正で、要件を満たすものについては株式や新株予約権による報酬も損金算入の範囲に含まれるようになりました。

このように、事前確定届出給与となる報酬の種類は多いものの、もっとも基本的なものは、役員賞与です。

なお、年2回支給する役員賞与を損金算入するには、役員の職務執行の開始「前」までにその役員賞与の支払時期・金額を決定して、期限までに税務署長に届出を行う必要があります。

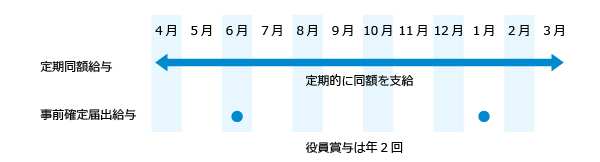

<定期同額給与と事前確定届出給与のイメージ例>

業績連動給与

役員報酬のうち一定の業績連動給与に該当するものは、法人税法上、損金算入が認められます。

業績連動給与とは、利益や株価の状況を示す指標を基準に算定される給与になりますが、同族会社では要件が複雑なため、注意が必要です。

なお、業績連動給与は基本的に上場会社向けの制度であり、有価証券報告書にも記載が必要なため、適用にハードルがある制度となっています。

※参考資料:国税庁「

役員に対する給与(平成29年4月1日以後支給決議分)」

役員報酬をどのように支給するか(支給形態)

■役員報酬の代表的な支給形態

役員報酬は金額が大きいため、損金にできるかどうかで税金の額に大きな影響があります。

「金銭」および「新株予約権」、「譲渡制限付株式」の役員報酬については、先述した定期同額給与や事前確定届出給与などの要件を満たすことによって損金算入できます。

新株予約権と譲渡制限付株式は会社の株価と連動して役員の利益となるため、会社の株価を上昇させようというインセンティブが働いて中長期的な視点での経営が期待できますが、利益が出るまでに時間がかかるため、金銭報酬と組み合わせて支給する必要があります。

| 支給形態 |

金銭など |

新株予約権 |

譲渡制限付株式 |

| 概要 |

現金、または、家賃などの経済的利益を支給 |

自社株式を事前に決めた金額で取得できる権利を付与 |

一定期間の譲渡制限がある株式を付与 |

| メリット |

役員の収入が安定 |

- 役員に、中長期的な会社の経営を行うモチベーションが生まれる

- 会社の現金負担がない

|

| デメリット |

役員が、中長期的な会社の業績に目を向けにくい |

|

金銭による支給

毎月の給料のように定期的に支給する役員報酬については、基本的には金額を同額にしたうえで、金額を変更する場合は「給与改定」の要件を満たして変更しましょう。

なお、定期同額給与には、役員に対する経済的利益の供与(家賃や車代の会社負担分)を含めることも認められています。

役員に賞与を支給している場合も、事前確定届出給与の要件を満たすことで、従業員と同様に損金算入することができますので、積極的に活用しましょう。

新株予約権による支給

新株予約権とは、会社の株式をあらかじめ決められた金額で購入できる権利のことです。

新株予約権は、権利行使価格(その権利を使用できる目標金額)と権利行使期間(その権利を使用できる期間)が定められているため、役員は一定期間の経過後、株価が上昇していた場合に通常より安い金額で株を買うことができます。

譲渡制限付株式(RS)による支給

譲渡制限付株式(通称RS)は、譲渡できる期間に制限がある株式のことです。

一般的には数年先に譲渡制限を設定して、長期的な株価上昇を期待したうえで使用されます。

譲渡制限の解除後は、その株式を市場で売却することも可能です。

最適な役員報酬制度を設計するために

■役員報酬の基本方針を整理する

役員報酬には様々な支給形態がありますが、自社に適した役員報酬制度を設計するためには、最初に基本方針を定めることが大切です。

この基本方針は、会社の理念や、長期的な目標をもとに決定し、役員報酬制度を変更する際には立ち返ることができるものとしておきましょう。

また、役員報酬の水準をどのように設定するかについても、具体的に記載しておくことが大切です。

大手企業の場合は、同種企業の競合他社の役員報酬を参考にすることが多いですが、中小企業の場合でも、業界の水準からみて妥当な金額かどうかなどを比較検討するのがよいでしょう。

このとき、役員報酬の総額を決めておくことがポイントです。

これにより、現金支給にするか、株式支給にするか、など、具体的な役員報酬プランの組合せをスムーズに検討することができます。

■自社の状況に適した役員報酬の支給形態を選ぶ

2015年に公表されたコーポレートガバナンス・コードでは、役員報酬について次のように指摘しています。

| 原則 4-2 |

経営陣の報酬は、中長期的な会社の業績や潜在的リスクを反映させ、健全な企業家精神の発揮に資するようなインセンティブ付けを行うべきである。 |

| 補充原則 4-2① |

経営陣の報酬は、持続的な成長に向けた健全なインセンティブの一つとして機能するよう中長期的な業績と連動する報酬の割合や、現金報酬と自社株報酬との割合を適切に設定すべきである。 |

※出典:JPX日本取引所グループ「

コーポレートガバナンス・コード」

先述した通り、現金支給、株式支給にはそれぞれのメリットとデメリットがあることから、これを組み合わせて支給することが、会社にとっても役員にとっても有効となるのです。

以下に支給割合の例をまとめましたので、自社の状況がどの段階にあるかを軸として、役員報酬制度を改定する際の参考にしてみてください。

| 会社の状況 |

安定期 |

新興・業績低迷期 |

| 有効な役員報酬割合の例 |

現金報酬>新株予約権報酬・譲渡制限付株式報酬 |

現金報酬<新株予約権報酬・譲渡制限付株式報酬 |

| 役員側 |

|

|

| 会社側 |

|

|

※本記事の内容は掲載日時点での情報です。

**********

今回は、役員報酬の法人税での取り扱いと、支給形態を解説しました。

役員報酬は金額が大きく、税制改正も頻繁に行われる項目です。最新情報のアップデートをしながら、自社の状況に合った効率的な役員報酬制度を構築してくださいね。