NPV(Net Present Value)とは、日本語で「正味現在価値」とも呼ばれる投資案件の収益性を評価する指標のひとつです。

NPVを用いた投資判断方法はNPV法と呼ばれています。

NPVは獲得予定の将来キャッシュフローの割引現在価値から、初期投資金額を差し引いて算出します。

将来キャッシュフローとは、その投資案件によって獲得が期待できる利益(またはキャッシュ)の金額を指します。

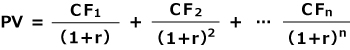

NPV = PV – I

PV = 獲得予定の将来キャッシュフローの割引現在価値

I = 初期投資金額

割引現在価値(PV)とは

割引現在価値とは、投資案件について将来にわたって獲得できるキャッシュフローの現在の価値を表すもので、「PV(Present Value)」や「現在価値」とも呼ばれています。

キャッシュフローは1年後と10年後で同じとなることはなく、年々大きくなるという性質があります。

例えば、1,000万円を利率1%で運用した場合、単純計算すると1年後には利率分の10万円が増え1,010万円となります。

これを逆に考え、将来得られるであろうキャッシュフローを、一定の割引率を使って割り引くことで現在の価値を求めたものが割引現在価値です。

実際の計算では、各年で獲得予定のキャッシュフローを割引計算した数値を合計し、割引現在価値を求めます。

CF

n = n年目に獲得予定のキャッシュフロー

r = 割引率

割引率はキャッシュフローがいつの時点で得られるかによって異なります。

そのため、1年後は(1+r)、2年後は(1+r)

2といったように、年ごとに割引計算を行うことになります。

割引率は、規模が大きい場合はファイナンスでの専門的な分析が必要な場合もありますが、実務では期待収益率を参考にすることもあります。

期待収益率とは、先ほどの例における1%の利率のような、投資案件で目標とすべき利益率のことです。

NPVの活用

NPVは投資意思決定の指標として利用されています。

NPVの計算結果が0より大きい場合は、利益を得られる可能性が高いため積極的に投資すべきと判断できます。

逆に、0より小さい場合は、損失が発生する可能性が高いため投資を控えた方がよいと判断できます。

NPVは特に複数年にわたる投資案件の比較検討には重要な指標となるため、広く活用されています。

※関連記事:DCF法による企業価値評価の活用法とは(財務諸表分析からわかる企業価値評価 第3回)

実際に、NPVを使った投資の評価を行ってみましょう。

<例>

獲得予定の将来キャッシュフローの割引現在価値(PV)と、初期投資金額(I)は以下の通り。

|

PV |

I |

| プロジェクトA |

3,000万円 |

1,000万円 |

| プロジェクトB |

6,000万円 |

1,000万円 |

| プロジェクトC |

18,000万円 |

20,000万円 |

上記の表をPV、つまり将来キャッシュフローの割引現在価値で比較すると、プロジェクトC、B、Aの順に大きくなっています。

しかし、これだけでプロジェクトCへの投資が望ましいと判断するには不明瞭な要素が多くリスクがあります。

そこで計算式に従って、NPVを算出してみます。

|

NPV |

投資判断 |

| プロジェクトA |

3,000万円 – 1,000万円 = 2,000万円 |

〇 |

| プロジェクトB |

6,000万円 – 1,000万円 = 5,000万円 |

◎ |

| プロジェクトC |

18,000万円 – 20,000万円 = △2,000万円 |

△ |

上記のNPVの数値から、最も投資効率がよくなるのはプロジェクトBと判断することができます。

NPVが0より大きくなるため、プロジェクトAについても問題ないといえますが、いずれか1つを選ぶ必要がある場合にはプロジェクトBに投資した方がより多くの利益を獲得できると考えられます。

プロジェクトCについては将来キャッシュフローの数値は大きいものの、NPVが0を下回っていることから、基本的には投資を控えるべきと判断できます。

NPVは、投資案件の評価を、将来キャッシュフローや割引率など数値化した情報を使って定量的に算出したものです。

NPVの使用は投資案件の価値が見える化されるため比較検討などの場面で役に立ちますが、実際の投資環境では、予測が困難な局面や数値化できない要素があることも事実です。

そのため、あくまでNPVはひとつの計算結果であり、実際にその案件に投資をするかどうかを決断するにあたっては、企業を取り巻く環境なども考慮する必要があります。

特に、NPVの計算に使う将来キャッシュフローと割引率については以下のような点に注意しましょう。

将来キャッシュフローの予測

将来キャッシュフローを正確に予測するのは難しく、市場の状況や突発的な災害など、外的要因から予測値が変動することは多々あります。

そのほかにも、これまで続けて来た他の投資案件との相乗効果や、過去のキャッシュフローの状況など、影響を受ける要素は多岐にわたります。

将来キャッシュフローをできる限り正確に予測することでNPVの信頼性も向上しますが、逆に、不安定な場合はNPVの精度も下がるので、注意が必要です。

割引率の設定

割引率を少し変化させるだけで、NPVは大きく変動します。

そのためNPVの算出時は、割引率の設定を慎重に行う必要があります。

確度の高い割引率を使用するには専門的な分析が必要な場合もありますので、状況によってファイナンシャルプランナーなどの専門家に依頼することも視野にいれましょう。

※本記事の内容は掲載日時点での情報です。