減資・増資は企業の資本金を増減させることであり、財務状況改善に有効な手段の1つです。

今回の記事では減資に焦点をあて、会計処理やメリットについて解説します。

企業の資本とは

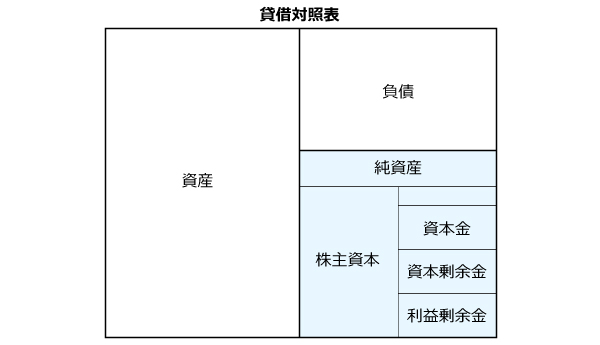

資本とは、株主からの出資と企業の利益の蓄積のことで、貸借対照表では「純資産の部」にあたるものです。

資本を資産や負債と区分して管理することには、債権者を保護する目的があります。

企業が債務を弁済できない場合、合名会社では社員が責任を取って弁済を行いますが、株式会社では、株主は出資した金額以上の弁済をする必要はありません。

そのため、株主が拠出した資本がいくらかをわかりやすくすることが重要になるのです。

株式会社の資本は「株主資本」として区分し、株主は原則として資本金や準備金の金額を超えた部分についてのみ剰余金の配当を受けることができます。

株主資本は、資本金、資本剰余金、利益剰余金などに区分されています。

資本金

企業の設立や株式発行の際に株主が払い込んだ金額です。

最低資本金制度が廃止されたため、企業は自社の資本金の金額を任意で決めることができますが、その額が安易に増減することがないように様々な配慮がされています。

資本剰余金

資本剰余金は、資本準備金とその他資本剰余金に区分されています。

株主から出資を受けた際は資本金を増加させますが、全額とする必要はなく、資本金に組み入れなかった残りの金額が資本準備金となります。

資本準備金と資本金では取崩す際の手続きが異なり、資本準備金はより容易に取崩しを行うことが可能です。

利益剰余金

利益剰余金は、企業が稼いできた利益が蓄積されたもので、主に株主に剰余金を配当する際の元手として利用されているものです。

利益剰余金も株主資本ですが、内容は企業の経営結果から生じたものであることから、他の資本項目のように払い戻しに大きな制限は課されていません。

減資とは

減資とは、簡単にいえば企業の資本金を減少させることを指します。

減資は、主に企業の財務状況を改善するために行われます。

十分に利益を上げている企業であれば、利益剰余金から株主に配当を行うことができますが、赤字が続くと利益剰余金が減少し、配当可能利益が少なくなります。

利益剰余金がマイナスとなる財務状況は新たな出資を募るのが難しくなるため、配当可能な財源を捻出する必要があります。

その際に活用されるのが減資です。

また、近年では、特に赤字ではないものの、企業の事業規模に資本が見合うように減資を行うこともあります。

減資のメリット

減資を行うことで、主に以下のメリットがあります。

- 株主に出資を払い戻すことができる

- 利益剰余金のマイナスを解消できる(欠損てん補)

- 税金の負担を軽減できる可能性がある

減資では株主への出資の払い戻しや欠損てん補が可能です。

また、資本金の金額によって課税区分や適用税制が異なるため、減資することで節税できる場合もあります。

特に、資本金が1億円超の企業が1億円以下になると、税務上では中小企業の分類となるため、以下のようなメリットが生まれる可能性があります。

資本金を1億円以下に減資した場合に適用可能性がある税務メリットの例

| 税目 |

影響のある主な項目 |

| 法人税 |

- 法人税の税率軽減

- 中小企業向けの欠損金の繰越控除・繰戻還付の適用

- 交際費課税の特例の適用

- 中小企業経営強化税制、中小企業投資促進税制の適用

- 少額減価償却資産の特例の適用

- 中小企業向け研究開発税制の適用

- 中小企業向け賃上げ促進税制の適用

|

| 法人事業税 |

※判定基準は自治体により異なる

|

| 法人住民税 |

- 法人税割の税率が、超過税率から標準税率に軽減される可能性

- 均等割の税額が減少(税額が1億円を境に変化する自治体の場合)

※判定基準は自治体により異なる

|

減資のデメリット

減資は、取引先や債権者にとって重要な企業の資本を減少させる手続きですので、一定のデメリットや注意事項もあります。

減資を行うには株主総会や債権者保護手続きなどの対応をしますが、加えて、官報公告や登記更新などの法務手続きが必要です。

これらを専門家に依頼する場合はさらに専門家報酬が発生し、概ね数十万円程度の費用がかかります。

また、一般的に、企業の社会的な信用度は資本金の額が大きいほど高まるため、減資を行うことで信用度も下がる可能性があります。

ただし、無償減資の場合は、実際の企業の資産状況は変わりません。

減資を検討する際には、得られるメリットとともに、コストや企業信用度への影響などを考慮しながら判断するようにしましょう。

増資について

増資についても簡単に説明しておきましょう。

増資は、減資の逆で、企業の資本金を増加させることを指し、資金調達や資本連携などの資金調達手段として利用されることが多いものです。

増資では有償増資と呼ばれる、新たな株式の発行と引き換えに出資を受け、資本金を増額させるという手法がよく使われます。

有償増資には、金銭で払い込みを行う金銭出資のほか、金銭以外の不動産や有価証券で払い込みを行う現物出資という手法もあります。

※関連記事:資本金の金額が与える影響とは?増資・減資のタイミングと手続き

減資の種類と会計処理

減資には、資本金の額を減少させるのみの「無償減資」と、併せて株主に金銭を交付する「有償減資」という2つの方法があります。

無償減資

無償減資は、資本金を直接減額する最も基本的な減資方法です。

貸借対照表では、資本金の額を減少させ、その分をその他資本剰余金として計上します。

無償減資をしても総資本の額は変わらず、資本金と剰余金の比率が変わるのみです。

無償減資は、欠損てん補を行いたいが資本剰余金の残高が少ないという企業が、その残高に資本金を充てるために利用されることが多くあります。

欠損てん補とは、赤字続きで貸借対照表の利益剰余金がマイナスになった際に、資本剰余金を利益剰余金に振り替えてマイナス状態を解消するための手続きです。

株主からの出資で獲得した資本剰余金と経営活動の結果増減する利益剰余金は、本来混同してはいけないものですが、欠損てん補では認められています。

無償減資の会計処理の例

無償減資を250万円行い、その他資本剰余金250万円で欠損てん補を行った場合

・無償減資

| 借方 |

金額 |

貸方 |

金額 |

| 資本金 |

2,500,000 |

その他資本剰余金 |

2,500,000 |

・欠損てん補

| 借方 |

金額 |

貸方 |

金額 |

| その他資本剰余金 |

2,500,000 |

(繰越)利益剰余金 |

2,500,000 |

有償減資

有償減資は、無償減資でその他資本剰余金を増加させた後に、増加したその他資本剰余金を元手として株主に資本の払い戻しを行うものです。

有償減資を行うと、減額された資本金のうち払い戻した分だけ会社の財産が減ることになります。

そのため、有償減資をすれば総資本の額が減少することになります。

有償減資会計処理の例

300万円の有償減資を実施しその他資本剰余金から株主に払い戻しを行った場合

・有償減資

| 借方 |

金額 |

貸方 |

金額 |

| 資本金 |

3,000,000 |

その他資本剰余金 |

3,000,000 |

・その他資本剰余金から払い戻し

| 借方 |

金額 |

貸方 |

金額 |

| その他資本剰余金 |

3,000,000 |

現金預金 |

3,000,000 |

※資本剰余金から配当を行う場合、一定の金額を資本準備金として積み立てる必要がありますが、本設例では省略しています。

また、配当金額が会社の資本金等の額を使って計算した一定の金額を超える場合には、資本剰余金の払い戻しではなく剰余金からの配当(みなし配当)とされる場合があります。この場合、配当のうち一部の金額について企業が源泉徴収する必要がありますが、本設例では省略しています。

減資に必要な手続き

減資の手続きには、大きく分けて株主総会の特別決議と債権者保護手続きがあります。

株主総会の特別決議

総株主の議決権の過半数を有する株主が出席し、その出席株主の議決権の3分の2以上の賛成によって決議する手続きです。

減資について決議する際には、株主総会の決議事項に、減少する資本金の額などの情報を記載します。

債権者保護手続き

一般的に、減資は株主にとって利益となるもので、債権者にとっては不利益となるものです。

このように株主と債権者との間で利害が対立してしまうことから、減資を行う際には、債権者を保護するための手続きが必要になります。

これが債権者保護手続きです。

債権者保護手続きでは、官報などに減資の公告をしたうえで債権者に対して個別に催告をし、異議がないか確認を行います。

債権者には一定期間異議を述べる期間が与えられ、異議を述べた債権者については、企業から債務の弁済や担保の提供などが行われます。

債権者保護手続きを終了した段階で、企業は減資の登記申請を行うことになります。

※本記事の内容は掲載日時点での情報です。

**********

減資は、欠損てん補や配当などに活用されるほか、税務メリットを得られる可能性もあります。

減資を検討する際は、自社の様々な状況を鑑みて行うようにしてください。