退職金は企業を退職する際の恩給的な意味で支給されるものであり、退職後の生活の基盤となる収入です。

そのため、税額面では他の所得税と比べて計算が優遇されていることもあります。

今回は、退職所得にまつわる計算について解説します。

退職金とは

退職金とは、退職にあたって勤務先から支給される退職手当などのお金のことです。

退職金の支給は法律で定められているものではなく、企業独自の制度となるため、退職金制度を導入しているかどうかは企業によってそれぞれであるほか、支給される金額も様々です。

退職金が支給された場合には、退職所得として所得税と住民税が課されます。

社会保険制度や生命保険会社などから支給される退職一時金、解雇予告手当、退職後に支給を受けた未払賃金なども、退職所得に該当します。

退職所得の金額は、原則として、次のように計算します。

退職所得の金額 =(収入金額 - 退職所得控除額)× 1/2

※収入金額は源泉徴収前の金額のこと

1/2課税と分離課税

退職所得は、長年の勤務に係る対価の性質を持つことと、退職後の生活保障を目的とする側面もあることから、所得税額がなるべく低くなるように優遇されています。

給与所得などに係る所得税には、所得金額が高くなるほど負担する税率も高くなる累進課税制度が採用されている一方で、退職所得では、支給額から退職所得控除額をマイナスした金額に、さらに1/2を掛けた金額がベースとなります。

また、給与所得や雑所得については、それぞれの所得の合計額に対して税率を掛ける総合課税制度が採用されているのに対し、退職所得は総合課税から除外される分離課税という方法で所得金額を計算します。

これは、退職金は支給される金額が大きいため、総合課税とすると所得税全体に影響を与えてしまうことを理由にしています。

このように、退職所得については税法上も特別な取り扱いがされています。

退職所得控除額の計算方法

退職所得控除額とは、退職金の収入額から勤続年数の長さに応じた金額を控除できるものです。

原則として、次のように計算します。

勤続年数が20年以下

退職所得控除額 = 40万円 × 勤務年数

※80万円に満たない場合には、80万円

勤続年数が20年超

退職所得控除額 = 800万円 + 70万円 ×(勤務年数 - 20年)

勤続年数がより長くなるほど、退職所得控除額が大きく、税金の計算が有利になります。

※退職所得控除額の計算における勤続年数は、たとえ1日でも1年未満の端数を切り上げて計算します。

例:勤続年数が8年4カ月の場合

勤続年数は9年(端数切上)

40万円 × 9年 = 360万円

退職所得控除額の計算が異なる場合

以下の場合には、通常とは異なる方法で退職所得控除額を計算します。

障害者になったことが直接の原因で退職した場合

上記で計算した金額に、100万円を加えた金額が退職所得控除額となります。

例:勤続年数が8年4カ月の場合

40万円 × 9年 = 360万円

360万円 + 100万円 = 460万円

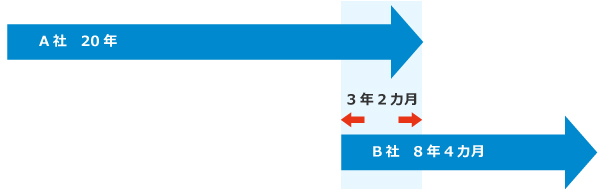

前年以前4年内に退職金を受け取ったことがある場合

前年以前4年内に退職金をもらっていて、今回もらう退職金に係る勤続期間と重複している期間がある場合には、退職所得控除額の計算の際に、既にもらった退職金と今回もらう退職金の勤続年数で重複している期間に係る調整計算が必要です。

例:A社の勤続期間が20年、B社の勤続期間が8年4カ月、重複期間が3年2カ月の場合

※重複期間に1年未満の端数がある場合、1年未満は切り捨てて計算します。例えば、重複期間が3年3カ月の場合には、4年ではなく3年となります。

A社の退職時の退職所得控除額

40万円×20年=800万円

B社の退職時の退職所得控除額

重複期間は3年(端数切捨)

40万円 × 3年 = 120万円

退職控除額

800万円 – 120万円 = 680万円

A社とB社の重複期間については、退職所得控除額を少なくして2重での控除を抑制しています。

なお、重複期間については1年未満の端数が切り捨てとされていることにより、結果的に退職所得控除額が大きくなり、有利になります。

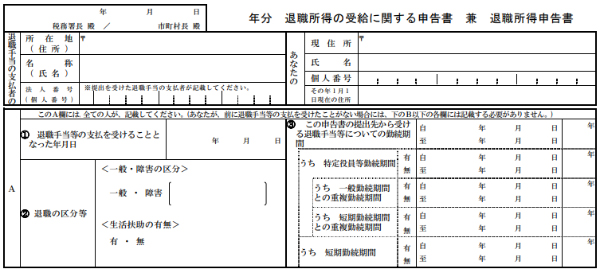

「退職所得の受給に関する申告書」と源泉徴収・確定申告

一般的に、退職金の支払いを受ける際は退職先の企業に「退職所得の受給に関する申告書」を提出します。

この申告書には、退職の理由や、これまで支給を受けてきた退職金に関する情報を記載します。

※出典:国税庁「退職所得の受給に関する申告(退職所得申告)」

この届出を提出することで、企業側が退職金に関する源泉徴収の手続きを行うことになります。

源泉徴収税額

退職金は原則として、その年中の退職手当等の収入金額から退職所得控除額を引いたものに対して1/2を掛けた金額が、退職所得として所得税の対象になります。

そのうえで源泉徴収税額は次のように計算します。

源泉徴収税額 =(収入金額 - 退職所得控除額)× 1/2 × 源泉徴収税率

特定役員退職手当等の場合

特定役員退職手当等とは、役員としての勤務期間が5年以内に退職した際に受け取る退職手当です。

この場合、1/2は乗じません。

源泉徴収税額 = 収入金額 - 退職所得控除額

短期退職手当等の場合

役員ではない従業員としての勤続年数が5年以下である短期退職手当等の場合、2通りの計算方法があります。

まず、退職所得控除額の控除後の残額が300万円以内の場合、通常の場合と同様に計算します。

例えば、勤続年数4年の企業を退職して400万円の支給を受けた場合は、400万円-40万円×4年=240万円になるため、通常と同様の計算となります。

退職所得控除額の控除後の残額が300万円を超える部分については、1/2課税が不適用になります。

なお、この規定は、令和4年分以後の所得税から適用されます。

源泉徴収税額 = 150万円(※1)+ {収入金額 -(300万円 + 退職所得控除額)}(※2)

※1 300万円以下の部分の退職所得の金額

※2 300万円を超える部分の退職所得の金額

確定申告

退職金の支払いの際に退職所得の金額に応じた所得税が源泉徴収されているため、受け取り側での確定申告は原則として必要ありません。

ただし、医療費控除や寄附金控除の適用を受けるなどの理由で確定申告書を提出する場合には、退職所得の金額を記載する必要があります。

また、退職した年に別の企業に転職しない場合は、企業側での年末調整が行われません。

そのため、退職者が確定申告をすることで、所得税の還付を受けられることがあります。

なお、退職所得には、住民税も課税されます。

税額は多くの自治体で退職所得に対して10%になりますが、自治体によって変動する可能性がありますので、詳細は、各自治体の住民税の所得割の税率をご確認ください。

※参考資料:東京都主税局「個人住民税 退職金にかかる住民税」

「退職所得の受給に関する申告書」を提出しない場合

退職所得の受給に関する申告書を提出しないという選択もできますが、この場合は勤続年数などに関係なく、退職金支給額に対して20.42%の税率で源泉徴収が行われます。

源泉徴収税額 = 収入金額 × 20.42%

退職所得控除額の計算や退職所得に1/2を乗じる計算を行わないため、申告書を提出する場合と比べて高額の所得税の負担が求められます。

この時、本来の退職金の税金負担額に戻したい場合は、確定申告を行う必要があります。

※本記事の内容は掲載日時点での情報です。

**********

退職所得控除額の計算に加えて、令和4年から適用されている短期退職手当等の改正についても注意が必要です。

また、退職所得申告をするかしないかで、その後の手続きにも大きな影響がありますので、退職所得申告の手続きはしっかりと行うように心がけてくださいね。