1年分の消費税を一度に全額納めると、企業の資金繰りに影響があります。そのため、消費税を分割して納められる中間申告制度が設けられています。中間申告は、前年の消費税の金額で納付回数が変わるので、毎年自社の状況から適切に判断することが不可欠です。今回は、11月の消費税の中間申告に向けた主なポイントを、経験が浅い人にも分かりやすく解説します。

消費税の中間申告とは

■中間申告が必要な事業者

中間申告が必要になるのは、原則として、前事業年度の地方消費税額を除いた確定消費税額が48万円を超える企業です(前事業年度の確定消費税額の調べ方は次章で解説しています)。

■中間申告の回数と納付税額

中間申告の納付回数や納付税額は、前年の消費税額によって変わるので、毎年、自社の状況を判断する必要があります。中間申告の回数と納付税額をまとめると次のようになります。

前事業年度の

確定消費税額 |

48万円超から

400万円以下

|

400万円超から

4,800万円以下

|

4,800万円超 |

| 中間申告の回数 |

年1回 |

年3回 |

年11回 |

| 中間納付税額 |

直前の課税期間の確定消費税額の6/12 |

直前の課税期間の確定消費税額の3/12 |

直前の課税期間の確定消費税額の1/12 |

※出典:国税庁 タックスアンサーNo.6609 中間申告の方法

前事業年度の消費税額の調べ方・11月にやるべきこと

■前事業年度の確定消費税額の調べ方

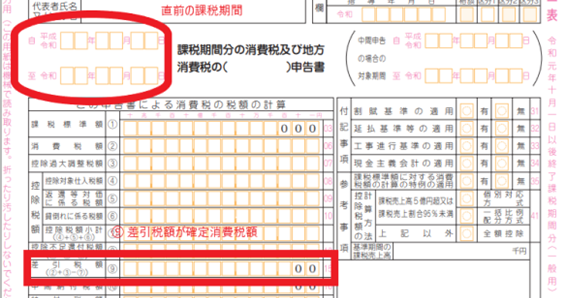

経理担当者は、自社が中間申告の対象となる企業か、今年は中間申告を何回すべきか、調べる方法を知っておくと便利です。要になるのは、これまで何度か言及している「前事業年度の確定消費税額」となります。この金額は、直前の課税期間(前年)に提出した消費税申告書の⑨「差引税額」に書かれています。差引税額が48万円超の企業は、消費税の中間申告が必要です。この金額は、当期に中間申告を何回するか判断する基準としても使用されます。

※出典:

国税庁 消費税及び地方消費税の申告書

■11月の中間申告のスケジュール

2021年11月の中間申告スケジュールは次の通りです。前事業年度の確定消費税額を基準に、自社の状況を確認するようにしてください。

前事業年度の

確定消費税額

(中間申告の回数) |

48万円超から

400万円以下

(年1回) |

400万円超から

4,800万円以下

(年3回) |

4,800万円超

(年11回) |

| 11月の提出期限 |

11月は提出不要 |

3回目:11月30日(火) |

8回目:11月1日(月)

9回目:11月30日(火)

|

中間申告の方法

■通常の中間申告と仮決算による中間申告

中間申告の方法には、通常の中間申告のほかに、仮決算による中間申告があります。仮決算は前提として、仮決算をした方が通常の中間申告の税額より低くなる場合に採用できます。仮決算による中間申告は、業績が低迷しているなど、前年を基準に計算すると中間納付の負担が大きくなるケースで有効な方法です。ただし、中間申告の期間について確定申告と同様に計算する必要があり、事務負担が増加するというデメリットもあります。事務負担の手間の方が気になるケースでは、通常の中間申告による方法を採用すれば問題ありません。

※関連記事:

中間申告が延長できる!消費税の対策を知って2020年を乗り切る

■電子申告

消費税の申告手続は書面で税務署に提出するほかに、電子申告で行うことも可能です。電子申告は最初に環境さえ整えてしまえば、印刷や郵送などの手間がなくなり、大幅な業務効率化につなげることが期待できるので、おすすめです。

特に消費税の中間申告は年に複数回行う必要があるので、電子申告を導入すれば事務処理にかかる時間を短縮することができます。この機会に電子申告の導入についても検討してみてください。

**********

消費税の中間申告は、毎年、同じ手順で進められるわけではない点において担当者がよく悩むポイントとなっています。今回お伝えした方法を活用して、自社の状況を素早く判断していただければ幸いです。また、消費税の中間申告についても電子申告が可能ですので、紙で提出されている場合は電子申告の導入も検討してみてくださいね。