自社の特徴、課題、対策など、多くのものが見えてくる分析資料の見方と作り方を解説します!

多数の聴講者を集めているMJSの「経理業務を徹底的に効率化するセミナー」。今回は、公認会計士 望月明彦氏による講演「財務資料分析編」から、ほんの一部をダイジェスト形式でご紹介します。

良いアンサーを見つけるためには、良いクエスチョンを考えることが大事

良いアンサーを見つけるためには、良いクエスチョンを考えることが大事です。

例えば、ある部署の先月の営業利益率が30%も跳ね上がっていたとしたら、皆さんは経理部門のスタッフにどんなクエスチョンを投げかけますか?

「仕訳が間違っているのではないか?」

「先月値下げセールをしたのに、なぜ利益率が良くなっているんだろう?」

前者の場合は「間違っていません」というような答えしか返りませんが、後者なら、

「値下げで販売数が増えましたが、変動費はほとんど増えていないので、結果として利益率が上がりました。定期的に値下げセールをすることは、この部署の財務体質を良くするひとつの手段かもしれません」

と、経営会議で話せるような分析や提案を引き出すことができます。

財務資料を見て、良いクエスチョンを考え、良い分析をさせて、それを経営会議で説明することは、経理部リーダーの重要な役割と言えます。

今回は、そのヒントとなるような財務資料の見方・考え方をご紹介したいと思います。

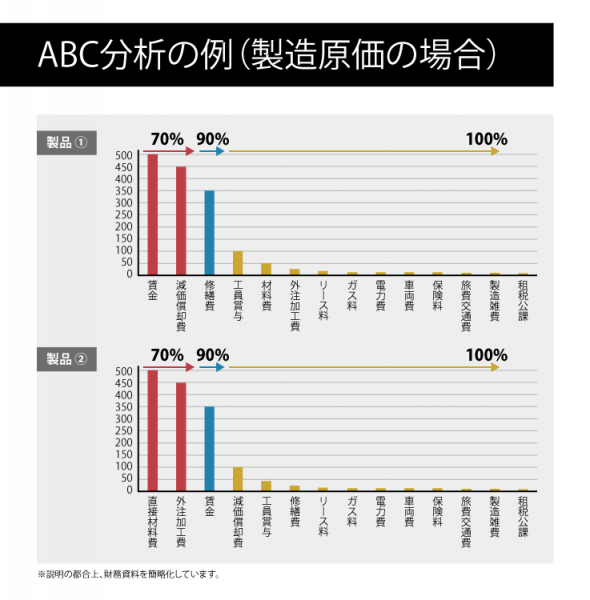

重点的にマネジメントすべき改善・対策のポイントが見えてくるABC分析

ABC分析とは、取引先/商品ごとの売上高、製造原価の内訳など、さまざまな項目について金額が大きい順に並べ、ABCのランク分けをしたものです。

金額の大きな項目をAランクとして、重点的にマネジメントしていきます。

例えば下図は、2つの製品について、その製造原価をABC分析したものです。

製品①の場合、金額の大きな勘定科目は「賃金」と「減価償却費」、すなわち固定費なので、大量に作れば作るほど1個あたりの原価は下がっていきます。

そこで、大量生産によって規模の経済を働かせながら、値下げをして競合他社より有利な条件で販売個数を伸ばし、利益をさらに大きくする、という戦略を立てることが可能になります。

製品②の場合は、多くの金額が「直接材料費」や「外注加工費」に費やされています。

大量生産をしても、1個あたりの直接材料費や外注加工費は変わらないため、利益を上げるためには、特定の仕入先や外注先に対して、ボリュームディスカウントを要求することが現実的であると判断できます。

資金繰月次推移表で経理部門が注目すべき3つのポイント

資金繰月次推移表は、経常収支、資本的収支、財務収支などについて、下図のように、これまでの実績と今後の見通しを一覧にしたものです。

資金繰り表というと、財務収支の今後が議論の中心になりがちですが、経理部門の皆さまには「経常収支」「現預金月商比率」「負債月商倍率」についてもよく見ていただきたいと思います。

銀行や金融機関が必ずチェックしているのが「経常収支」です。

たとえP/L上の利益が安定していても、経常収支がマイナスの状態が続くと、融資担当者は、売掛金回収の遅れ、過剰在庫、粉飾決算などを心配しはじめます。

「現預金月商比率」は、企業が現預金をいくら持つべきかを判断する物差しのひとつです。

業種によって事情は異なりますが、一般的に、現預金が月商を下回ると、銀行や金融機関が心配しはじめると言われています。

もうひとつ、借入金が多すぎるかどうかを測る物差しが「負債月商倍率」です。

平均月商の何倍借り入れがあるか、というものですが、一般的にメーカーの場合は6倍以内(できれば5倍以内)、小売・サービス業の場合は4倍以内(できれば3倍以内)と言われています。

とは言え、あまり根拠のある物差しではありませんから、企業それぞれが自身の基準を持つということが大事と言えます。

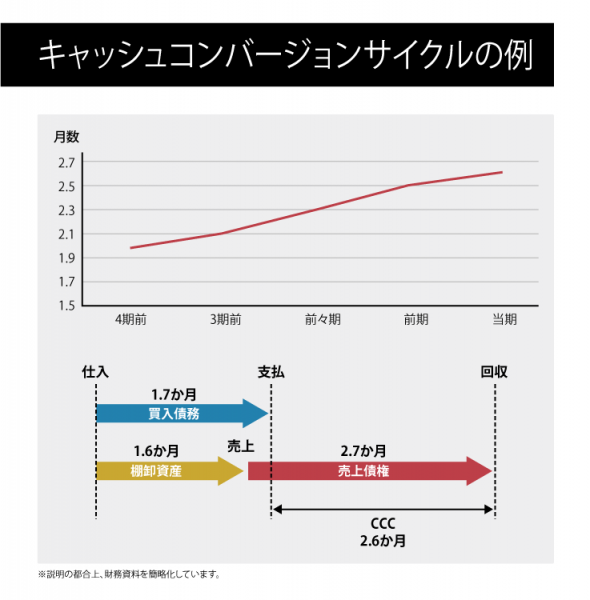

財務状況の善し悪しを判断できるキャッシュコンバージョンサイクル(CCC)

キャッシュコンバージョンサイクル(CCC)とは、

売上債権の回転期間 + 棚卸資産の回転期間 − 買入債務の回転期間

すなわち、仕入の支払から売上の入金までの期間を示す指標です(下図参照)。

この期間が長くなればなるほど、手元資金の少ない期間が延びていくことになり、だんだん財務状況が悪くなっていきます。

八百屋さんが破産しにくいのは、現金商売だからという話があります。

毎朝、市場に行って野菜を仕入れますが、支払は月末締め翌月末払いです。

夕方までには、主婦の皆さんが現金で買いに来てくれます。売掛金は発生しません。

上の数式に当てはめてみるとCCCがマイナスとなり、借入をすることなく手元資金が積み上がっていくことがわかります。

一般的な企業がCCCをマイナスにすることは、非常に難しいかも知れませんが、これを実現して見せたのがアップル社です。

業績の苦しい時期に70日を超えていたCCCを、マイナス20日にまで改善し、2000年時点でおよそ7兆円もの手元資金を得ることに成功しました。

是非とも皆さんもCCCをウオッチして、できるだけ小さくしていきましょう。

それが財務構造を改善し、投資できるお金を増やしていくということになるのです。

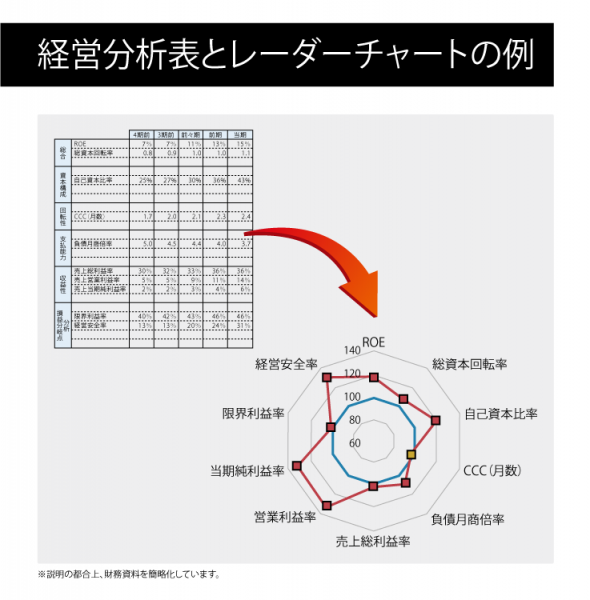

経営陣が知りたい情報/知るべき情報を厳選してコックピットを作成しよう

下図の表組は、さまざまな財務指標をまとめた「経営分析表」を簡略化したものです。

会計ソフトは、このような指標分析を素早く正確に出力することができ、私たち経理の専門家は、これを見て財務状況の健康診断をすることができます。

けれども、これは数字の羅列なので、経営陣にはどうしてもわかりにくい。

そこで、何がどう変化したのか把握しやすいように、グラフ化して意思決定の材料にするのがコックピット経営です。

下図のようなレーダーチャートを使うのも、良いでしょう。

各指標のグラフが、基準値100よりも外側に行くほど改善し、内側に行くほど悪化していることが、ひと目でわかるようになっています。

コックピットを作る際のポイントは、情報を多くしすぎないこと。

経営陣が知りたい情報、経営陣に見て欲しい情報を厳選することが重要です。

もうひとつは、財務指標や会計数値である必要はないということ。

経営陣は、顧客数、リピート率、クレーム件数なども知りたいかもしれません。

それらは会計データに無いかもしれませんが、集めて来てグラフに盛り込んだ方が、意思決定をしやすくなります。

**********

「管理会計・即戦力編」と題された望月氏の講演から、経営会議における意思決定に役立つ会議資料づくりのノウハウについても、ダイジェスト版でご紹介しています。本記事と併せてご一読ください。

※関連記事:管理会計の知識を経営判断に活かす!