キャッシュフロー計算書は、損益計算書や貸借対照表に比べて知名度は低いものの、お金の動きをつかむための重要な計算書です。

今回は、経営企画のために必ず把握しておきたい、キャッシュフロー計算書とフリーキャッシュフローの基礎知識を解説します。

- 投稿日:2017/09/26

- 更新日:2022/11/29

キャッシュフロー計算書(CS)とは

キャッシュフロー計算書とは、英語でCash Flow Statement、略してCSと呼ばれている、財務諸表のひとつです。

財務諸表はほかに、1年間の売上や利益の構造を表す損益計算書(PL)や、決算日時点における財政状況を表す貸借対照表(BS)などがあります。

キャッシュフロー計算書では、損益計算書や貸借対照表では読み取れないキャッシュ(お金)の流れを読み取ることができます。

では、損益計算書や貸借対照表で把握できないお金の流れとはどんなものでしょうか。これは、企業で行われる売掛金・買掛金などの取引を例に考えるとわかりやすくなります。

例えば、商品を仕入れてから販売まで30日、販売してから現金が入るまで30日かかる取引の場合、仕入れた商品がキャッシュになるまでには、合計で60日かかります。

この時、仕入代金を支払う期日が仕入れから30日だった場合、販売後ではあるものの手元に売上金は入ってきていないので、キャッシュはマイナスの状態になります。

つまり、会計上は売上が計上されている一方で、現金はまだ獲得できていないという会計上と手持ちの現金との間にズレが生じてしまうのです。

こうした、会計上は黒字にも関わらず実は資金不足になっているという状況は、損益計算書や貸借対照表だけでは把握することが難しく、キャッシュフロー計算書を使った分析が必要になってきます。

基本的なキャッシュフロー計算書の見方

続いて、キャッシュフロー計算書を見るうえでの基本を押さえていきましょう。

キャッシュフロー計算書は、「営業活動によるキャッシュフロー」、「投資活動によるキャッシュフロー」、「財務活動によるキャッシュフロー」の3つのパートに分けられます。それぞれのパートにおいて、キャッシュが企業の手元に増える取引はプラス、キャッシュが企業から出ていく取引はマイナスで表示します。

営業活動によるキャッシュフローは、その企業の事業がどれだけキャッシュを生み出す能力を持っているかを表します。

投資活動によるキャッシュフローは、企業が設備や有価証券などに投資したり、それを売却したりした時のキャッシュの流れを表します。

そして、財務活動によるキャッシュフローは、企業の資金調達の状況を表します。

以下では、パートごとに項目の例と考え方をまとめています。

キャッシュフロー計算書の例と考え方

営業活動によるキャッシュフロー

| 項目 |

考え方 |

- 税金等調整前当期利益

- 減価償却費

- 受取利息及び受取配当金

- 売上債権の増減額

- 棚卸し資産の増減額

- 仕入債務の増減額

- 未払い消費税等の増減額

- 利息及び配当金の受取額

- 利息の支払額

|

企業のキャッシュを生み出す能力を示しています。

同業他社と比較して高い場合は儲ける力が強く、マイナスの場合は経営上問題を抱えている可能性があります。

ただし、企業のライフサイクルが導入期の場合は、総じてマイナスになるのでその限りではありません。

|

投資活動によるキャッシュフロー

| 項目 |

考え方 |

- 定期預金の預入による支出

- 定期預金の払戻しによる収入

- 有形及び無形固定資産の取得による支出

- 有形及び無形固定資産の売却による収入

- 投資有価証券の取得による支出

- 投資有価証券の売却による収入

|

投資に対する企業姿勢を表しています。

一般的には積極的な投資によりマイナスになっている方が、企業のあり方として望ましいとされます。

営業キャッシュフローから投資キャッシュフローを引いたものをフリーキャッシュフローと言います。

|

財務活動によるキャッシュフロー

| 項目 |

考え方 |

- 借入金の増加額

- 負債の返済

- 配当金の支払額

- 自己株式の取得による支出

- 自己株式の売却による収入

|

プラスの場合は、資金調達を行なったことがわかります。

マイナスの場合は、有利子負債の削減や配当・自社株買いなどによる株主還元が行われたと判断できます。

|

※上記は代表的な項目であり、実際は企業によって異なります。各項目の金額は省略しています。

フリーキャッシュフローとは

フリーキャッシュフローとは、営業活動を行った後のキャッシュフローから、今後の事業継続のために支出されたキャッシュフローを差し引いたもので、文字通り「自由に使えるキャッシュがいくらあるのか」を示す指標です。

事業や企業の価値を評価する際によく用いられる指標でもあります。

フリーキャッシュフローの計算式

フリーキャッシュフローを算出するための計算式は、以下の通りです。

フリーキャッシュフロー

= 営業活動によるキャッシュフロー + 投資活動によるキャッシュフロー

※投資活動によるキャッシュフローがマイナスの場合は、営業活動によるキャッシュフローから投資活動によるキャッシュフローを差し引いた金額となります。

例えば、営業活動によるキャッシュフローが+100、投資活動によるキャッシュフローが△40の場合には、フリーキャッシュフローは+60と計算されます。

事業が好調な場合、営業活動によるキャッシュフローはプラスになりますが、積極的に投資をしている企業の投資活動によるキャッシュフローはマイナスになります。

フリーキャッシュフローを使って分析することで、現在の投資活動による結果を加味したうえで、企業が自由に使えるキャッシュがいくらなのか把握できます。

経営計画でのキャッシュフローの見方

それでは、実際に営業・投資・財務活動による3つのキャッシュフローについて、それぞれが示すポイントをみていきましょう。

それぞれのプラスとマイナスの関係をまとめると、以下の通りです。

|

プラス(+) |

マイナス(-) |

営業活動による

キャッシュフロー |

◎

・事業活動が順調

・資金を投資活動などで使用可能

|

✕

・事業活動が不調

|

投資活動による

キャッシュフロー |

△

・投資活動に消極的

|

△

・投資活動に積極的

|

財務活動による

キャッシュフロー |

△

・借入などによりキャッシュを捻出

|

◎

・借入れなどを返済している

|

営業活動によるキャッシュフローの合計は、通常ではプラスになります。

逆に、数期にわたってマイナスの場合、事業で何らかの問題がある可能性があると考えられます。

投資活動によるキャッシュフローは、キャッシュに余裕があり積極的に投資を行っている企業では、マイナスとなっていることが多いです。

これは、企業が設備投資や有価証券の購入を行うとその分マイナスとなることに起因します。

一方、プラスの場合は、事業で使う設備や以前に余剰資金で購入していた有価証券を売却して現金化している状況と考えられます。

これは、営業活動から得られる手持ちキャッシュが不足しているために、設備などを売却してキャッシュを生み出しているという苦しい経営環境を示している場合もあるので、注意が必要です。

財務活動によるキャッシュフローは、企業が借り入れや社債発行などによって資金調達を盛んに行っている場合、プラスになります。

反対に、営業資金に余裕があって、借入金の返済や社債の償還、自社株買いなどで、キャッシュを使用するとマイナスになります。

営業活動によるキャッシュフローはプラスであることが望ましく、財務活動によるキャッシュフローはマイナスであることが望ましいというのは、どのような企業でもある程度明確です。

ただし、投資活動によるキャッシュフローについては、企業の投資への姿勢を示すものですので、この指標のみで、企業の状況を判断するのは難しいでしょう。

フリーキャッシュフローを活用することで、より正確に企業・事業の状況を分析できます。

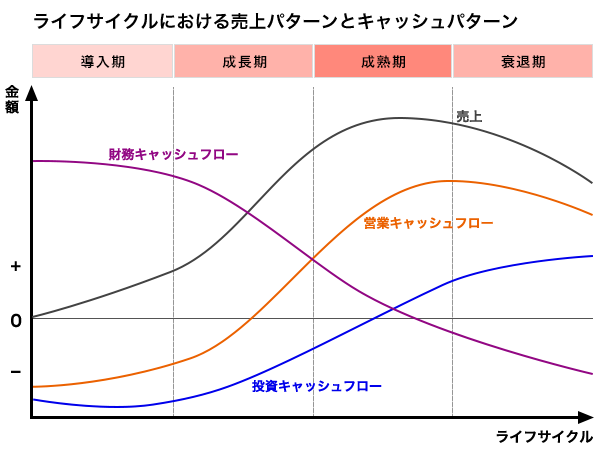

企業・事業のライフサイクルでキャッシュフローを分析する

ここまで、3つのキャッシュフローとそれぞれが示すポイントについて簡単に説明しました。

しかしこれは、常に一定の指標を目指せばいいというものでもなく、その企業や事業のライフサイクルの状況に応じて、目指すべきキャッシュフローのパターンは異なります。

|

導入期 |

成長期 |

成熟期 |

衰退期 |

| 営業キャッシュフロー |

(-) |

(+)

・事業が好調

|

(-) |

| 投資キャッシュフロー |

(-)

・設備投資などに積極的

|

(+)

・現金化

|

| 財務キャッシュフロー |

(+)

・借入などで資金調達

|

(-)

・借入を返済

|

企業や事業の導入期はキャッシュが出ていくことが多いため、通常、営業活動によるキャッシュフローはマイナスになります。

投資については積極的に行う必要があるので、投資活動によるキャッシュフローもマイナスです。

そのため、どこかで資金を調達してこなくてはならず、借入金などを行うことになり、財務活動によるキャッシュフローはプラスになります。

事業が軌道に乗り成長期に入ってくると、営業活動によるキャッシュフローはプラスになっていき、投資活動によるキャッシュフローのマイナス幅が小さくなります。

結果として、企業が自由に使えるキャッシュであるフリーキャッシュフローの金額は大きくなります。

これは成熟期まで続く好調の傾向です。

そして、成熟期になると営業活動によるキャッシュフローは大きくプラスになります。

成熟期でも積極的に投資を続ける場合、投資活動によるキャッシュフローは常にマイナスになることもありますが、フリーキャッシュフローがプラスであれば、資金管理上は大きな問題はないと考えられます。

そのため、投資活動によるキャッシュフロー単独ではなく、営業活動によるキャッシュフローを含めたフリーキャッシュフローの情報を活用し、企業が目指す目標や戦略に合った状況であるか分析する必要があります。

また、成熟期では、自社だけで資金を賄えるキャッシュの量が増えることで借入金などの返済が可能になるため、財務活動によるキャッシュフローはマイナスになっていきます。

事業が衰退してくると、売上が減少し、営業活動によるキャッシュフローはマイナスに転じます。

この場合は資金調達が必要になってくるため、設備投資をやめて資産を売却し現金を生み出すことになり、投資活動によるキャッシュフローはプラスに転じます。

さらに、銀行などから借入も増えてくるため、財務活動によるキャッシュフローもプラスになります。

以上の考え方は、企業全体だけでなく、事業部や製品単位で活用することができます。

今回ご紹介した考え方をいろいろな場面で応用することで、キャッシュフローの状況に応じた経営判断をより正しく行うことができるようになるでしょう。

※本記事の内容は掲載日時点での情報です。

**********

キャッシュフロー計算書は、まだまだ損益計算書や貸借対照表と比較して、なじみが薄いかもしれません。キャッシュフロー計算書を使うことで企業のお金の動きをつかめるうえに、企業の今後の投資戦略にも使用できる重要な情報を入手することができます。

是非、自社のキャッシュフロー計算書を分析して、キャッシュの裏付けがある戦略的な経営企画を立ててくださいね。