事業用資産を所有している場合、法人税・消費税の確定申告だけでなく、固定資産税についても考慮する必要があります。

今回の記事では、固定資産の中でも償却資産について、償却資産申告書の書き方や申告対象などを解説します!

償却資産申告書とは

償却資産申告書とは、毎年1月1日時点で保有している償却資産に対する固定資産税の情報を、各自治体に申告するための書類です。

償却資産とは、固定資産の中でも、事業に使用する土地と家屋以外の資産のことで、法人税・所得税法の所得計算時に減価償却費が損金・必要経費に算入されるものをいいます。

例えば、企業や個人が事業のために使用するパソコンやコピー機、印刷機などの備品や機械などが償却資産にあたります。

償却資産には土地や建物のような登記制度がないため、事業者がどれだけの償却資産を所有しているかの実態については、市区町村が正確に把握することはできません。

そのため、事業者が自己申告する制度が備えられています。

この申告に使用するのが償却資産申告書です。

償却資産申告書の提出について

償却資産の所有者は、毎年1月1日時点で所有している償却資産の取得年月・取得価額・耐用年数などについて、1月31日までに申告する必要があります。

固定資産税は、事業者が事業所在地の自治体から行政サービスを受けて事業活動を行っているという考えのもとで課されているため、所得の状況にかかわらず課税されるものです。

そのため、償却資産を所有している場合は、たとえ利益が出ていなくても償却資産申告書を提出しなくてはなりません。

また、固定資産税は課税標準額の合計が免税点(概ね150万円)未満となる場合は課税されませんが、その場合であっても償却資産の申告は必要ですので注意しましょう。

償却資産の申告対象となる資産

償却資産の申告の対象となるのは、毎年1月1日時点で所有している以下のような償却資産です。

- 構築物

舗装路面、庭園、門・塀・緑化施設などの外構工事、看板(広告塔など)、ゴルフ練習場設備、受変電設備、予備電源設備、その他建築設備、内装・内部造作など

- 機械及び装置

各種製造設備等の機械及び装置、クレーン等建設機械、機械式駐車設備(ターンテーブルを含む)など

- 船舶・航空機

ボート、釣船、漁船、遊覧船、飛行機、ヘリコプター、グライダーなど

- 車両・運搬具

自動車税、軽自動車税のかからないもの(フォークリフト、構内運搬車など)

- 工具器具備品

自動販売機、事務机、ロッカー、パソコン、陳列ケース、看板(ネオンサインなど)、医療機器、測定工具、金型、理容及び美容機器、衝立など

業種別に整理すると、以下の通りです。

| 業種 |

申告対象となる主な償却資産の例 |

| 共通 |

パソコン、コピー機、ルームエアコン、応接セット、内装・内部造作など(賃借人が取り付けた場合)、看板、LAN設備など |

| 製造業 |

金属製品製造設備、食料品製造設備、旋盤、ボール盤、梱包機など |

| 印刷業 |

各種製版機及び印刷機、断裁機など |

| 建設業 |

ブルドーザー・パワーショベル・フォークリフトなどの土木建設車両で軽自動車税が課税されていないもの、大型特殊自動車など |

| 娯楽業 |

パチンコ機、ゲーム機、両替機、カラオケ機器、ボウリング場用設備など |

| 料理飲食店業 |

テーブル、椅子、厨房用具、冷凍冷蔵庫、カラオケ機器など |

| 小売業 |

陳列棚・陳列ケースなど |

| 理容・美容業 |

理容・美容椅子、理容・美容用洗面設備、消毒殺菌器、サインポールなど |

| 医(歯)業 |

医療機器(レントゲン装置、手術機器、歯科診療ユニット、ファイバースコープなど) |

| クリーニング業 |

洗濯機、脱水機、乾燥機、プレス機、ボイラー、ビニール包装設備など |

| 不動産貸付業 |

受変電設備、発電機設備、蓄電池設備、中央監視設備、門・塀・緑化施設などの外構工事、駐車場などの舗装など |

| 駐車場業 |

機械式駐車設備(ターンテーブルを含む)、舗装路面など |

| ガソリンスタンド |

洗車機、ガソリン計量器、独立キャノピー、防壁、地下タンクなど |

| ホテル・旅館業 |

客室設備(ベッド、家具、テレビなど)、厨房設備、洗濯設備、音響設備、放送設備、家具調度品、駐車場設備など |

上記の申告対象については、使用していないものや耐用年数が経過している資産であっても、1月1日時点で事業共用ができる状態にあるものは申告の対象となるため注意しましょう。

償却資産の申告対象とならない資産

他の税金が課される資産や形のない資産、金額の条件に満たない資産は償却資産の申告対象外となります。

主に、以下が該当します。

- 自動車税や軽自動車税の課税がある資産

- 無形固定資産(アプリ、特許権、実用新案権など)

- 創立費や開業費などの繰延資産

- 耐用年数が1年未満で取得時に必要経費または損金に算入されている資産

- 取得価額が10万円未満で、取得時に必要経費または損金に算入されている資産

- 取得価額が20万円未満で、一括償却資産として3年間で必要経費または損金に算入されている資産

償却資産申告書の種類

償却資産の申告には「一般方式」と「電算処理方式」という2つの方法があり、どちらかを選択のうえ申告を行います。

一般方式

一般方式は、前年中に増加または減少した資産を申告するものです。

一般方式の場合、評価額の算出は提出先の地方公共団体が行うため、評価額・決定価格・課税標準額の欄は記載不要です。

例えば償却資産が増加した場合は、増加資産用の様式の申告用紙に、資産の種類・名称等・数量・取得年月・取得価額・耐用年数・増加事由など、固定資産台帳と同じような事項を記入するだけで、償却資産についての計算などは必要ありません。

償却資産が減少した場合も同様で、減少資産用の様式の申告用紙に増加資産と同じように記入し、売却や除却などの減少事由を選択するだけです。

電算処理方式

電算処理方式は、1月1日時点で所有しているすべての償却資産について、事業者側で評価額等を計算して申告するものです。

自治体からの通知を待たずに納税額を算出したい場合などに使われます。

会計システムの中には自動で計算を行ってくれるものもあるほか、前年以前にも申告をしている場合、提出先の地方公共団体から提供されるプレ申告データを利用して申告データを作成することもできます。

プレデータとは、地方公共団体で保有する課税情報を元に作成された、申告データ項目の一部があらかじめ設定されているデータのことです。

償却資産申告書の種類

償却資産の申告では、申告区分にかかわらず、以下の本表と別表を必要に応じて組み合わせて使用します。

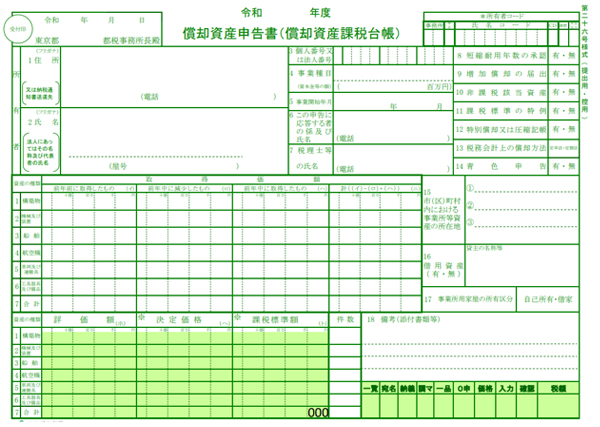

- 第26号様式 「償却資産申告書(償却資産課税台帳)」(本表)

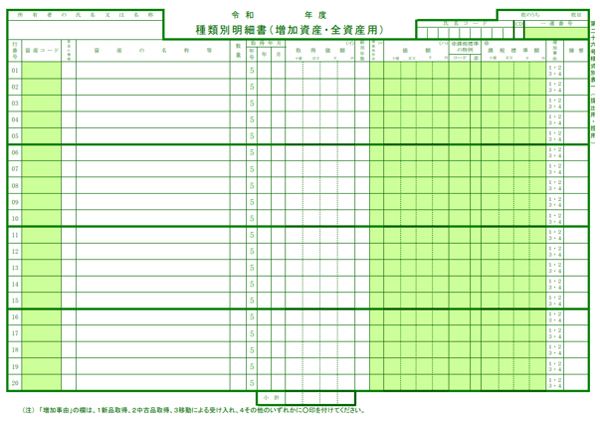

- 第26号様式別表1 「種類別明細書(増加資産・全資産用)」

- 第26号様式別表2 「種類別明細書(減少資産用)」

初めて一般方式で償却資産の申告をする場合には以下の様式を使用します。

種類別明細書

初めて償却資産の申告をする場合には、「種類別明細書(増加資産・全資産用)」に、すべての償却資産についての情報を入力します。

一般方式の場合は、種類別明細書の「価額」~「課税標準額」欄は、記載しません。

償却資産申告書(償却資産課税台帳)

種類別申告書に記載した全資産の情報を、本票である「償却資産申告書(償却資産課税台帳)」に転記します。

一般方式の場合は、下段の「評価額」~「課税標準額」欄は記載しません。

※出典:東京都主税局「固定資産税(償却資産) 申請様式」

償却資産の申告における手続き

償却資産申告書の申告から課税までの流れは以下の通りです。

償却資産申告書の提出

償却資産申告書は、その年の1月31日までに、資産が所在する地方公共団体に申告します。

複数の市区町村に償却資産を持っている事業者は、その償却資産がある市区町村ごとに償却資産申告書を提出する必要があります。

なお、初めて申告を行う場合と前年以前に申告をしている場合で、手続きが多少異なります。

初めて申告する場合

1月1日時点で所有するすべての償却資産を申告します。

提出する書類は、償却資産申告書、種類別明細書(増加資産、全資産用)です。

償却資産がない場合は、種類別明細書(増加資産、全資産用)の提出は不要ですが、償却資産申告書の備考欄に「該当資産なし」と記入する必要があります。

前年以前に申告している場合

前年の1月2日から翌年の1月1日までの期間に増加または減少した資産や、それ以前に取得・除却した資産の申告漏れなどをあわせて申告します。

提出する書類は、償却資産申告書、種類別明細書(増加資産・全資産用)、種類別明細書(減少資産用)です。

償却資産がないまたは資産の増減がない場合は、種類別明細書の提出は不要となるため、償却資産申告書の備考欄に「該当資産なし」と記入します。

自治体による税額の算出・税額の決定

原則として、償却資産にかかる税額は、納税者が申告した情報に基づいて地方公共団体が算定します。

そのため、基本的に事業者が税額を算定することはありません。

参考までに、算式は以下の通りです。

償却資産にかかる税額 = 課税標準額 × 税率1.4%

最終的な税額は、6月上旬に交付される納税通知書で通知されます。

ただし、課税標準額が150万円未満の場合は免税となるため、納税通知書は交付されません。

なお、自治体の計算に不服がある場合には、納税通知書を受け取った日の翌日から3カ月以内に、審査請求することもできます。

納付

償却資産の固定資産税は、通常4回の納期(6月、9月、12月、翌年の2月など)に分けて納めることとなります。

償却資産の申告における留意事項

以下では、償却資産の申告にあたっての留意点を解説します。

ただし、不安点がある場合には税理士や管轄の地方公共団体に相談するようにしてください。

事業用の建物を持っている場合

事務所のビルを持っている場合は、受変電設備などの建物付属設備、エアコン・街灯・駐車場設備などの構築物について償却資産の申告が必要です。

上記の償却資産は、会計上は建物一式として計上されている場合であっても、抜き出して申告する必要があるので注意しましょう。

事業用に建物を借りている場合

事務所自体は保有していなくても、テナントで行った内装や自社で取り付けた建物付属設備などについては、償却資産として申告する必要があります。

リース資産を保有している場合

リース資産は基本的にリース会社が申告を行うことになりますが、申告書にはリース資産の情報を記載する必要があります。

※本記事の内容は掲載日時点での情報です。

**********

償却資産は自己申告が必要ですが、税額は市区町村から通知されるため、基本的には税額の計算までは不要です。

今回の記事を参考に償却資産の対象となる資産や必要な申告書をしっかり把握して、忘れずに手続きを行うようにしましょう。