まずは確定申告の対象者についておさらいしておきましょう。

確定申告が必要なのは、主に以下の内容に当てはまる人となります。

- 個人事業主やフリーランスで事業を行っている人

- 給与所得が2,000万円を超えている人

- 副業の所得が20万円以上ある人

- 不動産や株などから一定の所得があった人

- 退職所得などで源泉徴収されていない所得がある人

- 2カ所以上の就業先から一定の収入を得ている人

- 生命保険料控除、医療費控除、寄付金控除、住宅ローン控除、配当控除など、所得控除の適用を受けたい人(年末調整ですべて適用済の場合を除く)

2024年の確定申告の期間

2024年(2023年分)の確定申告は、2月16日から受付開始、3月15日が締め切りとなります。

なお、2022年分までの還付申告は1月1日から受付開始しています。

申告によって税金が戻ってくる可能性があるため、2022年分までで還付申告を行っていないものについては早めに申告手続きを行いましょう。

ここからは、2023年分の確定申告を行う際に注意しておきたい変更点を解説します。

株式の申告方法に関する改正

株式に関する所得の申告方法が改正され、上場株式の配当所得や譲渡所得については、所得税と住民税とで異なる課税方式を採用することができなくなりました。

2022年分まで

配当所得については、住民税の申告不要制度を利用することで、「所得税では申告を行うが、住民税では申告を行わない」という選択が可能でした。

配当所得の申告方式には、総合課税、申告分離課税、申告不要があり、総合課税を選択した場合、法人税で10%、住民税で2.8%の税額控除を受けられます。

これにより、課税所得金額が900万円未満の場合、所得税を総合課税、住民税を申告不要として所得税に税額控除を適用する方法が、最も税率が低いとされていました。

2023年分からは

上場株式等の配当や譲渡所得については所得税と住民税の課税方式を一致させる必要があり、所得税で配当所得を確定申告する場合には、住民税でも確定申告しなくてはならなくなりました。

そのため、所得税を総合課税とする際は、住民税の税率についても考慮が必要となります。

結論としては、課税所得金額が695万円未満の場合には総合課税を選択するのが有利、695万円以上の場合は申告分離課税または申告不要を選択する方が有利となります。

※課税所得金額が695万円未満の場合、所得税「税率20% – 配当控除10% = 10%」、住民税「税率10% – 配当控除2.8% = 7.2%」、合計税率17.2%となり、申告しない場合の税率「所得税15% + 住民税5% = 20%」より低くなります。

インボイス制度の導入に伴う変更点

2023年10月から導入されたインボイス制度(適格請求書等保存方式)によって、消費税を計算する際に仕入税額控除を適用できる取引の対象は、原則としてインボイス発行事業者のみとなりました。

ただし、2029年までは免税事業者からの仕入れであっても一定の割合まで仕入税額控除の適用を認める経過措置があります。

2023年分からは

インボイス制度では、インボイスを発行するために適格請求書発行事業者の登録をする必要があります。

適格請求書発行事業者には、税務署からTと13桁の数字で構成された登録番号が通知され、インボイスにもこの登録番号を記載することが義務となっています。

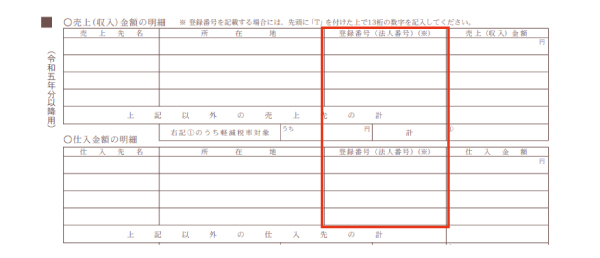

これに伴い、2023年分の消費税の収支内訳書や青色申告決算書にも、売上先と仕入先の登録番号を記入する欄が追加されました。

※参考資料:国税庁「収支内訳書(一般用)【令和5年分以降用】」

住宅ローン控除手続きの簡素化

2023年1月1日以降入居分の住宅に対する住宅ローン控除の添付書類提出方法が、証明書方式から調書方式に変更となりました。

ただしシステム改修の必要性から、実務上は2024年1月1日以降入居分で、対応が完了した金融機関から適用可能という経過措置があります。

2022年分まで

これまでの住宅ローン控除申告は、納税者が「給与所得者の住宅借入金等特別控除申告書」に控除額の計算内容を記入し、金融機関から「住宅借入金の年末残高証明書」取得して、税務署に提出する証明書方式となっていました。

2023年分からは

改正後は、納税者が「住宅取得資金に係る借入金等の年末残高等調書」を税務署に提出、金融機関が「住宅借入金の年末残高証明書」を国税当局に提出、国税当局が住宅ローンの「年末残高情報」を納税者に提供するという調書方式に変更となりました。

ただし、経過措置により実際に調書方式が採用されるのは2024年分以降となり、2023年分の申告については、原則として従来通り証明書等の添付が必要となります。

また、この改正は、すでに住宅ローン控除を受けている人や2022年中に入居した人は対象外となるため、これらの条件に当てはまる人は今後も納税者本人が年末残高証明書を提出する必要があります。

2023年までに改正が行われた項目については2024年にも適用がありますので、変更点の確認をしておきましょう。

※関連記事:2023年(令和4年分所得)確定申告の変更点!必ず押さえるポイントはこれ!

住宅ローン控除に係る改正

住宅ローン控除とは、住宅ローンを利用して住まいを取得した際などに特定の要件を満たすことで、その年から約10年間の所得税から一定の金額を控除できる制度です。

2023年までに行われた改正における住宅ローン控除に関する変更点は主に4つあります。

控除率、控除期間の要件変更

2022年から2025年までの間に住宅を取得した場合の控除要件が改正され、控除率が従来の1%から0.7%に引き下げられました。

また、認定住宅にZEH水準省エネ住宅、省エネ基準適合住宅が加えられ、それぞれ借入限度額が指定されています。

適用対象者の所得要件の変更

住宅ローン控除を適用できる個人の所得要件については、年間の所得金額が2,000万円以下となり、以前より厳しくなりました。

所得金額1,000万円の対象者についての床面積要件融和

適用対象者の所得金額が1,000万円以下の場合、住宅ローン控除を適用できる住宅の床面積が40m²まで融和されるようになりました。

中古住宅の築年数要件の改正

中古住宅における住宅ローン控除については、これまでは木造で築20年以内、耐火建築物で築25年以内などの築年数要件が定められていましたが、これらが廃止され、1982年以降に建築された新耐震基準に適合している場合は適用できるようになりました。

※参考資料:国税庁「令和4年度税制改正の大綱」

社会保険料控除・小規模企業共済等掛金控除の提出書類の電子化

社会保険料控除や小規模企業共済等掛金控除の提出書類を電子データで提出できるようになりました。

※参考資料:財務省「令和4年税制改正の解説」

事業所得・業務に係る雑所得の判断基準の明確化

フリーランスの請負契約、給与所得者の副業、自営業者の商品売買などにおける所得区分について、事業所得か業務に係る雑所得かの判断基準が明確となりました。

これにより、収入金額300万円以下で帳簿書類の記録保存をしていない業務については、事業所得としての申告は難しくなります。

ただし、実際の判断は確定申告書や事業実態を見て総合的に行うという国税庁の通達もあるため、判断に迷う場合は税務署や専門家に相談することをおすすめします。

※本記事の内容は掲載日時点での情報です。