法定調書とは、税務署が納税者の支払い内容を把握するための資料のことです。

納税者は、「所得税法」、「相続税法」、「租税特別措置法」、「内国税の適正な課税の確保を図るための国外送金等に係る調書の提出等に関する法律」の規定で、法定調書の税務署への提出が義務づけられています。

法定調書は全部で60種類あり、1度に複数の種類を提出することがあります。

その際、法定調書をとりまとめるために作成するのが法定調書合計表です。

法定調書合計表は、正式名称を「給与所得の源泉徴収票等の法定調書合計表」といい、法定調書を集計した表紙の役割を果たすものです。

法定調書合計表の中にまとめる法定調書は、以下の6つです。

- 給与所得の源泉徴収票

- 退職所得の源泉徴収票

- 報酬、料金、契約金及び賞金の支払調書

- 不動産の使用料等の支払調書

- 不動産等の譲受けの対価の支払調書

- 不動産等の売買又は貸付けのあっせん手数料の支払調書

上記6つの法定調書は、法定調書合計表とともに毎年、翌年の1月末日までに提出する必要があります。

| 作成書類 |

提出・発行先 |

| 法定調書合計表 |

所轄税務署 |

| 源泉徴収票 |

所轄税務署・従業員 |

| 給与支払報告書 (総括表/個人別明細書) |

従業員が居住する市区町村 |

源泉徴収票は、税務署が従業員の所得税の計算を行う際に用いられます。

給与支払報告書は、従業員の住民税や保険料を各自治体で計算するために用いられます。

給与支払報告書と源泉徴収票の記載内容はほぼ同じですが、目的が異なるため、税務署と従業員の居住する市区町村、それぞれへの提出が必要です。

なお、法定調書には他にも、配当金や保険金などを受領した場合にもらう支払調書や、公的年金の源泉徴収票、NISA口座の取引を報告する非課税口座年間取引報告書などがあります。

※参考資料:国税庁「法定調書の種類」

※関連記事:法定調書とは?会社員には身近な源泉徴収票など法定調書の基礎知識をご紹介

法定調書合計表は、法定調書に記載された情報を要約し、とりまとめる役割を持っているため、作成の際には法定調書が必要な人員・支払金額・源泉徴収税額などを集計する作業が必要になります。

以下では、法定調書合計表内で記載する「給与所得の源泉徴収票合計表」、「退職所得の源泉徴収票合計表」、「報酬・料金・契約金及び賞金の源泉徴収票合計表」の書き方を解説します。

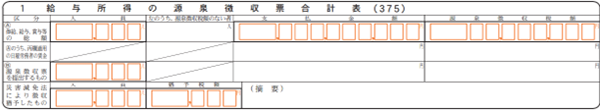

給与所得の源泉徴収票合計表

「給与所得の源泉徴収票合計表」は、従業員に給与を支払った場合に記載する部分です。

(A) 俸給、給与、賞与等の総額

当期に払ったすべての給与等の情報を記載します。

なお、年の中途で採用した従業員については自社で支払った給与の金額のみを記載し、前職で支払いを受けている給与等の金額については、支払金額や源泉徴収税額に含めません。

(A)のうち、源泉徴収税額のない者

給与所得における源泉徴収票の源泉徴収税額がゼロ、つまり、源泉徴収税額がない従業員の人数を記載します。

(A)のうち、丙欄適用の日雇労務者の賃金

給与所得の源泉徴収税額表について、日額表の丙欄を適用した給与等がある場合には、支払金額と源泉徴収税額を記載します。

(B)源泉徴収票を提出するもの

法定調書合計表とあわせて給与所得の源泉徴収票を提出するものについて、情報を記載します。

この時、(A)欄と同様に、自社で実際に支払った給与に関する情報のみを記載します。

災害減免法により徴収猶予したもの

従業員が地震や台風などの災害を受けるなど、一定の要件を満たす場合には、源泉徴収税額の猶予が認められる場合があります。

猶予とは源泉徴収の時期を延期することを指します。

この規定の適用がある従業員がいる場合には、その人数と猶予した税額の合計額を記載します。

※参考資料:国税庁「給与所得の源泉徴収票(同合計表)」

退職所得の源泉徴収票合計表

「退職所得の源泉徴収票合計表」は、退職者について源泉徴収票を交付した際に記載する部分です。

(A)退職手当等の総額

当期に支払ったすべての退職手当等について、支払った人員数、支払金額、源泉徴収税額の合計を記載します。

(A)のうち、源泉徴収票を提出するもの

法定調書合計表とともに退職所得の源泉徴収票を併せて提出するものについて、その合計に関する情報を記載します。

※参考資料:国税庁「退職所得の源泉徴収票(同合計表)」

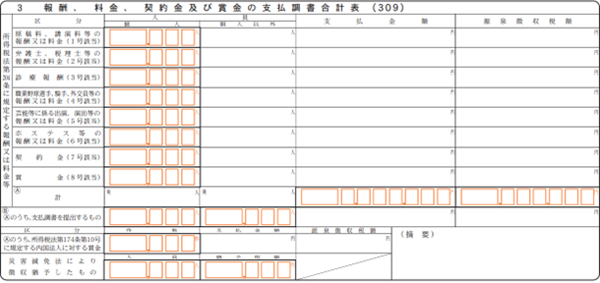

報酬、料金、契約金及び賞金の支払調書合計表

「報酬、料金、契約金及び賞金の支払調書合計表」は、源泉徴収が必要な原稿料や専門家報酬などの支払いをした際に記載する部分です。

所得税法第204条に規定する報酬又は料金等

所得税法の規定により、原稿料や専門家報酬等については、支払いの際に源泉徴収を行います。

源泉徴収を行い支払調書を作成した報酬・料金・契約金などについては、この欄で支払先(個人と個人以外で分けます)と、支払金額・源泉徴収税額の合計額を記載します。

(A)のうち、支払調書を提出するもの

法定調書合計表とともに支払調書を併せて提出するものについて、人員、支払金額、源泉徴収税額の合計を記載します。

(A)のうち、所得税法第 174 条第 10 号に規定する内国法人に対する賞金

所得税法第 174 条第 10 号「馬主に対して支払う賞金」の規定により、賞金の支払いを行った場合に記載します。

災害減免法により徴収猶予したもの

給与所得の源泉徴収票合計表と同様に、支払いの相手先が災害を受けるなどの一定の要件を満たした場合は、源泉徴収税額の猶予が認められる場合があります。

規定が適用された場合は、人数と猶予した税額の合計額を記載します。

※参考資料:国税庁「報酬、料金、契約金及び賞金の支払調書(同合計表)」

法定調書と法定調書合計表は、以下の方法による提出が認められています。

| 提出方法 |

概要 |

| e-Tax・eLTAX |

e-Tax・eLTAXを使ってデータを入力・取り込みなどをしたうえで、電子データで提出する方法 |

| 光ディスク |

法定調書をCSV形式で作成し、CD・DVDなどに記録して提出する方法 |

| クラウド |

認定を受けたクラウドにデータで記録し、税務署にアクセス権限を付与して提出する方法 |

| 書面 |

法定調書などを紙で作成して提出する方法 |

e-Taxでの法定調書提出の義務化について

法定調書の種類ごとに前々年の提出枚数が100枚以上であるときは、e-Tax、光ディスク、クラウドなどでの提出が義務付けられているため、書面での提出が認められません。

例えば、2年前に給与所得の源泉徴収票を120枚提出した場合には、今年は給与所得の源泉徴収票をe-Taxなど、書面以外で提出する必要があります。

なお、この判定は、対象となる法定調書の種類ごとに行うことになります。

また、税務署への提出がe-Taxなどと義務づけられた法定調書については、市町村に提出する給与支払報告書などについても、地方税の電子申告用のシステムであるeLTAXや光ディスクなどでの提出が義務となります。

※参考資料:国税庁「e-Tax、光ディスク等又はクラウド等による提出義務基準について」

※関連記事:e-TaxとeLTAXはどう違う?電子申告のメリットを知って手続きを簡単に

給与支払報告書等源泉徴収票の電子的提出の一元化

法定調書合計表と給与所得の源泉徴収票は税務署に、給与支払報告書従業員の市役所に提出するものですが、eLTAXを利用することで、税務署向けのデータと各自治体向けのデータを同時に作成することが可能です。

さらに、以下の書類については、作成したデータをeLTAXに一括送信することで、支払報告書は各市区町村に、源泉徴収票についてはe-Taxを通して所轄税務署にそれぞれ提出されます。

| 税務署用 |

- 給与所得の源泉徴収票

- 給与所得の源泉徴収票等の法定調書合計表

- 公的年金等の源泉徴収票

- 公的年金等の源泉徴収票合計表

|

| 地方自治体用 |

- 給与支払報告書(個人別明細書)

- 給与支払報告書(総括表)

- 公的年金等支払報告書(個人別明細書)

- 公的年金等支払報告書(総括表)

|

e-TaxやeLTAXの導入には事前準備が必要とはなりますが、これまで多くの提出先に個別に送付していた法定調書や法定調書合計表を一括で提出できるため、大変おすすめです。

※参考資料:eLTAX「給与支払報告書、公的年金等支払報告書及び源泉徴収票の電子的提出の一元化について」

※本記事の内容は掲載日時点での情報です。