事業を続けていると、どうしても赤字になってしまうこともあります。

所得が赤字の場合、当期の法人税は当然0円となりますが、確定申告をしておくことで、その年の赤字の金額を欠損金として活用し、法人税の節税につなげることができる繰越控除や繰戻し還付という制度があります。今回はこれらの制度について解説します!

欠損金とは

法人税は基本的に、その年に受け取った収入から必要経費などを引いた所得に対して税金を課す仕組みとなっています。

この時、収入から必要経費などを引いた金額がマイナスとなったことで生じる、赤字の金額のことを欠損金といいます。

法人税については、その年の所得が欠損の場合は税金がかかりません。

※ただし、一部の地方税(事業税、都道府県民税、市民税など)については納付が必要になることがありますので注意してください。

欠損金に関する制度

法人税は、それぞれの事業年度の所得に対して課税するのが原則です。

しかし、1年目は赤字だったけれど、2年目は大きく黒字になったという場合、儲かったときばかり多くの税金を払うのは大きな負担になります。

こうした事業者の懸念を考えて、大きく以下の2つの制度があります。

|

概要 |

控除・還付する対象 |

手続き |

| 欠損金の繰越控除 |

欠損金を発生した年の翌年以降の所得(黒字)と通算する制度 |

翌年以降の所得 |

確定申告 |

| 欠損金の繰戻し還付 |

欠損金が発生した年に、前年の納めた税額から一定額還付してもらう制度 |

前年の所得 |

更正の請求 |

※欠損金が発生した年で青色申告を行っていることが前提となります。

帳簿書類の保存期間について

帳簿書類の保存期間については、原則として7年間とされています。

ただし、青色申告書を提出した事業年度に欠損金がある帳簿書類については、保存期間が10年間と通常より長くなるため注意してください。

欠損金の繰越控除

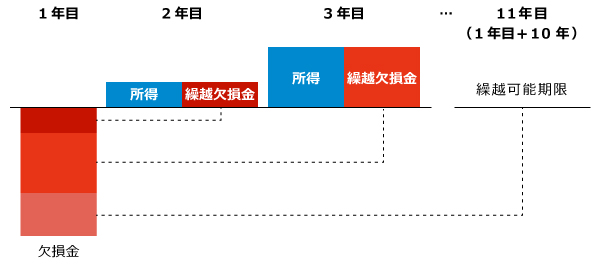

要件を満たす法人が、事業年度開始の日前10年以内に開始した事業年度において生じた欠損金について、一定の金額を損金算入することができる制度です。

このとき将来に繰り越す過去の欠損金を繰越欠損金ともいいます。

なお、平成30年4月1日より前に開始した事業年度において生じた欠損金額の繰越期間は9年です。

適用対象となる法人は以下2つの要件を満たしている必要があります。

- 欠損が生じた事業年度で青色申告の確定申告書を提出している

- その後の事業年度で連続して確定申告書を提出している

欠損金の繰越控除は大法人や中小法人などの規模にかかわらず適用が可能ですが、控除できる金額は法人の規模によって異なります。

また、欠損が生じた事業年度で青色申告をしていれば、その後の事業年度については白色申告であったとしても、その欠損が生じた年の繰越欠損金については適用が可能です。

繰越控除される欠損金額の上限(控除限度額)

繰越控除できる欠損金額は、以下のように計算されます。

繰越控除される欠損金額(控除限度額)

各事業年度開始の日前10年以内に開始した事業年度において生じた欠損金額

△既に欠損金の繰越控除や繰戻し還付の規程などを適用した金額

実際にその事業年度から控除できる繰越欠損金の金額は、中小法人等の場合はその全額(100%)が使用可能ですが、中小法人等以外の場合には、基本的には当期の所得金額の50%が上限となりますので注意してください。

|

期間 |

繰越控除された欠損金額のうち使用できる割合 |

| 中小法人等、再建中の法人、新設法人 |

事業年度に関係なく |

100% |

| 上記以外の法人 |

平成24年4月1日から平成27年3月31日開始事業年度 |

80% |

| 平成27年4月1日から平成28年3月31日開始事業年度 |

65% |

| 平成28年4月1日から平成29年3月31日開始事業年度 |

60% |

| 平成29年4月1日から平成30年3月31日開始事業年度 |

55% |

| 平成30年4月1日から開始事業年度 |

50% |

※中小法人等とは、普通法人(投資法人など一定の受託法人を除きます。)で、資本金の額もしくは出資金の額が1億円以下であるもの(100パーセント子法人等を除きます。)、または、資本もしくは出資を有しないもの、公益法人等、協同組合等、人格のない社団等をいいます。

中小法人の場合、欠損金の繰越控除のイメージは以下の通りです。

計算例

例えば、前期以前に発生した赤字を繰り越していた中小企業について、当期計算した所得が黒字となった場合、欠損金の繰越控除をしなかった場合とした場合では以下のように比較することができます。

繰越控除なし

|

1年目 |

2年目 |

| 所得(△欠損)金額 |

△60万円 |

100万円 |

各年の法人税額

(税率30%と仮定) |

0万円 |

30万円 |

繰越控除あり

|

1年目 |

2年目 |

| 所得(△欠損)金額 |

△60万円 |

100万円 |

| 欠損金の繰越控除による損金算入額 |

−(60万円を繰越) |

△60万円 |

| 繰越控除適用後の所得(△欠損)金額 |

△60万円 |

100万円 - 60万円 = 40万円 |

| 欠損金の繰越控除適用後の各年の法人税額(税率30%と仮定) |

0 |

40万円 × 30% = 12万円 |

このように、欠損金の繰越控除によって翌年以降の税金が少なくなったことがわかります。

また、今回は2年目に所得が生じたことを前提としていますが、2年目以降も赤字であったとしても、その後も継続して確定申告をしたうえで要件を満たすことによって、10年間は欠損金の繰越控除の適用を行うことが可能です。

例えば1年目、2年目と、赤字の年が続き、繰越欠損金が複数年に発生した場合には、いちばん古い事業年度の欠損金から順番に使用していくことになります。

※参考資料:国税庁「青色申告書を提出した事業年度の欠損金の繰越控除」

欠損金の繰戻しによる還付請求

欠損金の繰戻しによる還付請求制度は、欠損金額を、その事業年度開始の日前1年以内に開始した事業年度に繰戻すことで、既に納付した法人税の還付を請求する制度です。

前期に所得が発生して法人税を納税しており、当期に欠損金が生じた場合、当期の欠損金を前期の所得にあてることで、前期納税した法人税を還付してもらうことができます。

欠損金の繰戻還付の適用を受けるためには、次のすべての要件を満たさなければなりません。

- 前事業年度から欠損事業年度まで連続して青色申告の確定申告書を提出していること

- 欠損事業年度の青色申告書を提出期限までに提出していること

- 欠損事業年度の確定申告書と同時に「欠損金の繰戻しによる還付請求書」を提出すること

また、欠損金の繰り戻し還付は、現在は、中小企業者等(資本金の額が1億円以下の法人など)のみが利用可能な制度となっています。

具体的には以下の通りです。

- 普通法人のうち、欠損事業年度終了の時において資本金の額若しくは出資金の額が1億円以下であるもの(大法人による完全支配関係がある普通法人又は完全支配関係がある複数の大法人に発行済株式等の全部を保有されている普通法人を除く。)又は資本若しくは出資を有しないもの(保険業法に規定する相互会社及び外国相互会社を除く。)

※大法人とは、資本金の額又は出資金の額が5億円以上である法人などをいいます。

- 公益法人等又は協同組合等

- 法人税法以外の法律で公益法人等と見なされている所定の法人

- 人格のない社団等

※新型コロナウイルス感染拡大の緊急経済対策として、2020年2月1日から2022年3月31日までの事業年度に生じた欠損金については、資本金の額が1億円超10億円以下の法人も利用可能でしたが、現在はこの特例の利用は停止されています。

ただし上記以外の法人についても、精算中に終了する事業年度、事業の全部譲渡・更生手続の開始等の一定の事実が生じた日前1年以内に終了した事業年度については、適用が認められる場合があります。

なお、法人税の還付請求額の計算は以下のように算出することができます。

前期の法人税の額 ×(当期の欠損金額 / 前期の所得金額)

※分子の欠損金額(の絶対値)は、分母の前期の所得金額を限度とします。

計算例

例えば、前期に黒字で法人税を払っていた中小企業が、翌年に赤字となり欠損金が生じた場合、欠損金の繰戻し還付の要件を満たしているとすると、以下の金額の還付を請求することができます。

|

1年目 |

2年目 |

| 所得(△欠損)金額 |

100万円 |

△60万円 |

| 各年の法人税額(税率30%と仮定) |

100万円 × 30% = 30万円 |

0 |

| 法人税の還付請求額 |

− |

30万円 ×(60万円 / 100万円)= 18万円 |

2年目に納める税金は特にないのですが、繰戻し還付の請求をすることによって、過去に支払っていた税金から還付を受けることができます。

ただし、繰戻し還付は欠損金の繰越控除と異なり、前期にしか適用できない点に注意してください。

※本記事の内容は掲載日時点での情報です。

**********

欠損金についてご理解いただけたでしょうか。欠損金は、10年間過去の欠損金を活用できる繰越控除、または、前年の黒字分に今年の欠損金をあてる繰戻し還付の2つの活用方法があります。いずれも青色申告が要件になっていますので、赤字でも記帳と申告はしっかり行うようにしてくださいね。