2022年4月、いよいよグループ通算制度の適用が始まりました。

グループ通算制度は、複雑だった連結納税制度からより使いやすくなるように移行されたものですが、どのようなメリットがあるかはまだ理解できていないという人も多いのではないでしょうか。

今回は、グループ通算制度を導入した場合の効果と、制度導入のポイントを解説します。

連結納税制度からグループ通算制度への移行

連結納税制度は、企業グループ全体を一つの納税単位として、親法人がまとめて申告・納税を行うために運用されていた制度です。

しかし税額計算が煩雑なため、税務調査後の修正・更正などに時間がかかりすぎるなどの問題が指摘されていました。

そこで、連結納税制度は2022年3月期をもって廃止され、2022年4月1日開始事業年度からは、グループ通算制度が新たに設立されました。

グループ通算制度とは

グループ通算制度とは、企業グループ内の各法人が個別に法人税額の計算及び申告を行う制度です。

そのうえで、欠損法人の欠損金額をグループ内の他の法人の所得金額と損益通算することも可能です。

個別申告方式・

電子申告の義務化 |

企業グループ全体の各法人が個別に法人税額などの計算・電子申告を行う。 |

| 損益通算・税額調整など |

欠損法人の欠損金額をグループ内の他の法人の所得金額と損益通算する。

研究開発税制及び外国税額控除については、通算グループ全体で税額控除額を計算する。

|

| 組織再編税制との整合性 |

開始・加入時の時価評価課税・繰越欠損金のグループヘの持込みなどについて、組織再編税制と整合性が取れた制度となる。

通算グループの開始・加入時の時価評価課税や繰越欠損金の持込み制限の対象が縮小する。

|

親法人の適用開始前の

繰越欠損金の取り扱い |

親法人も子法人と同様、グループ通算制度の適用開始前の繰越欠損金を自己の所得の範囲内でのみ控除する。 |

| 中小法人判定の適正化 |

通算グループ内に大法人がある場合には、中小法人特例の適用がない。 |

| 地方税 |

国税の見直しに併せて、同様の措置がとられる。 |

| 適用時期 |

2022年4月1日以後に開始する事業年度から適用する。 |

※参考資料:財務省「令和2年度税制改正について」

※関連記事:グループ通算制度は連結納税制度よりメリットが多い!?年内に把握しておきたい概要とは

グループ通算制度における申告までの流れ

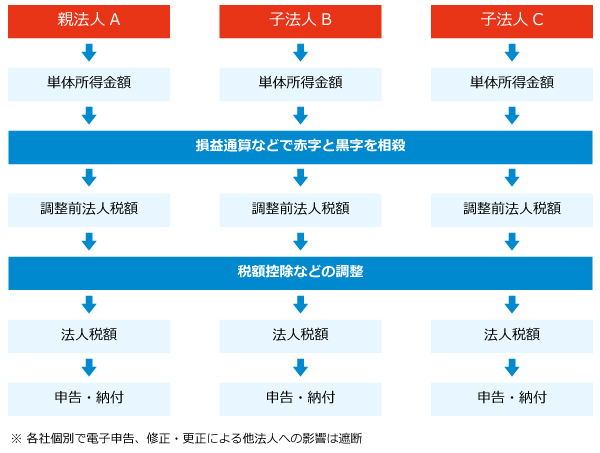

グループ通算制度では、以下の図の通り、各法人での計算をもとにした所得金額をベースに計算が行われます。

グループ通算制度での計算の流れ

グループ全体で計算しているのは、損益通算と税額控除などの一部項目のみです。

これらの適用がない場合には、通常通り、単体での税金計算・申告と同様に申告計算することができます。

ただし、グループ通算制度を導入した場合には、全社で電子申告を行うこととなります。

グループ通算制度を導入した際のメリット

では、グループ通算制度を導入するとどのようなメリットがあるのでしょうか。

損益通算が可能

グループ通算制度を導入した際の最大のメリットは、企業グループ内で赤字法人と黒字法人の所得を通算できる損益通算が可能になることです。

これによりグループ全体で見た場合の税率が下がるため、税負担を軽減することができます。

グループ内で所得が赤字となっている法人があれば、黒字の会社があっても全体として税負担を減らせるのです。

全体計算項目が限定されて税計算がシンプルに

連結納税制度では企業グループ全体で計算をしなくてはならない項目が多く、業務が煩雑になっていました。

しかし、グループ通算制度では全体計算項目が、試験研究費の税額控除と外国税額控除に限定されるため、負荷が大きく軽減されています。

確定申告についても、法人ごとに個別で申告することになるため、シンプルに対応できます。

このことから、連結納税制度は適用を見送っていたという企業グループも、グループ通算制度は導入しようというケースが増えています。

企業グループ全体のガバナンス強化を図れる

グループ通算制度を導入すると、税金の計算や申告にあたって、親法人と子法人の間でコミュニケーションを行う機会が増えます。

そのため、親法人は子法人の申告状況や経営状況をタイムリーかつ網羅的に把握できるようになります。

子法人としても、親法人とのやり取りを通じて、経理処理・税金計算におけるノウハウの蓄積を図ることができます。

ガバナンスという観点からも、確定申告後に税務調査で指摘を受けるなどの、各法人における税金計算上のリスクを減らすことができ、より精緻な経営を実現させることに繋がります。

グループ通算制度を導入した際の注意点

グループ通算制度には以下のような注意点もあります。

電子申告が必要

グループ通算制度を導入した企業グループでは、電子申告が義務化されます。

そのため、親法人だけでなく、子法人も含めてグループに所属するすべての法人が電子申告できる環境を整えなければなりません。

なお、電子申告については、以下のような多くのメリットがあります。

- 場所を選ばず、自宅やオフィスから申告手続きが可能

- 一回の手続きで複数の自治体の手続きが可能

- 電子申告から電子納税までオンラインのみでの手続きが可能

このような、紙申告での作業時間や手間を削減できるメリットがあることを考えると、電子申告は義務だからということに限らず積極的に進めていきたい申告方法といえます。

※関連記事:e-TaxとeLTAXはどう違う?電子申告のメリットを知って手続きを簡単に

データ連携や情報共有が重要

グループ通算制度導入の効果をより実感するためには、企業グループ内各社の状況をタイムリーに把握することが重要です。

例えば損益通算を適用する場合には、決算や税金計算の状況を親法人側で把握し、グループ全体での税負担を事前に検討しておくことなどが必要になります。

スムーズにデータ連携を行うために

先述した親子会社間のデータ連携については、実際に何社もある各法人の情報をすべて手作業で把握するとなると多大な労力がかかります。

そこで導入すべきなのが、クラウド型ERPと税務申告ツールです。

クラウド型ERPとは、生産性の向上を図るために、経理や労務に関わるツールをクラウド上で一元管理する統合基幹業務システムのことです。

グループ全体で統一したクラウド型ERPを導入することにより、各社のデータを連携することができ、事務作業の手間をかけずに、ほしい時にほしい情報を入手することができます。

また、会計・税務関連の多くの情報が扱われるため、各社のデータを集約することによって、様々な分野から経営状況の分析が可能になります。

税務申告ツールとは、申告・納税をスムーズに行うために、決算書や届出書の作成、電子申告などをサポートするツールです。

税務申告ツールにはグループ通算制度に対応したものもあり、法人間での損益通算処理や全体計算項目の処理などを行うことができます。

グループ通算制度に限らず、様々な申告に利用することもできます。

クラウド型ERPと税務申告ツールを導入して、グループ通算制度導入という税金面での効率化を契機に、経営全体の業務効率化も実現してみてはいかがでしょうか。

※本記事の内容は掲載日時点での情報です。

**********

グループ通算制度の内容は、通常の法人税の計算内容とは異なる部分があります。

グループ通算制度の適用を契機に、会計・税務に限らず、多様な観点から企業グループ全体での経理管理を効率化できる、税務申告ツールとクラウド型ERPシステムを導入することも検討してみてください。