2020年10月から、年末調整手続きの電子化がはじまります。電子化によって何が変わるのか、メリットは何か、電子化に必要な準備は何かなど、わかりやすく解説いたします。

2020年から年末調整手続きの電子化が可能に

2018年度の税制改正には、各種税務手続きの電子化を促進する規定や取り組みが多数盛り込まれており、資本金が1億円を超える企業などは、2020年から法人税・消費税・法人住民税・法人事業税の電子申告が義務づけられることになっています。電子申告の促進と義務化の流れは、今後、中小企業にも拡大していくことになるでしょう。

このような流れと併行して環境整備が進められているのが「年末調整手続きの電子化」で、2020年10月以降、保険料控除証明書などを電子データとして提出できるようになる予定です。

申告書類を取りまとめる人事・総務部門にとって非常に業務負荷が大きいことはもちろん、一般の従業員にとっても面倒な年末調整ですが、もし電子化されれば、紙の申告書や証明書を作成・提出する必要がなくなり、企業にかかる業務負荷は大幅に軽減されることになります。

この歓迎すべき「年末調整手続きの電子化」ですが、具体的にはどのような仕組みや手続きになっているのでしょう。電子化へ向けて、企業はどのような準備をする必要があるのでしょう。そのあらましをわかりやすく解説いたします。

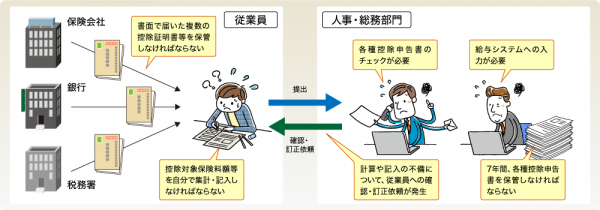

企業側にも従業員側にも負担が大きい年末調整

まずは、現状の年末調整手続きとその課題を振り返ってみましょう。

毎年、年末調整の時期になると、保険会社、銀行、税務署などから複数の「控除証明書」が送られてくるので、従業員はそれを各自で保管しておかなければなりません。

次に勤め先企業から「控除申告書」が送られてくるので、従業員は控除対象となる保険料等を計算して申告書に記入し、「控除証明書」の原本を添えて提出することになります。作業的には半日くらいで済みそうですが、日々忙しい中で取りかかるのはなかなか面倒というか、ちょっとイラッとしますよね。

一方人事・総務部門では、提出された控除申告書と控除証明書をチェックし、入力モレや計算ミスがあれば、従業員に差し戻して訂正してもらうことになります。申告書の記入方法などに関する問い合わせ対応や未提出者への督促なども、重要な仕事です。申告書のチェックが済んだら、今度は給与システムに入力しなければなりません。さらっと列挙しましたが、従業員の数だけこれをこなしていくことを考えると、大変な作業量です。

課題点を整理すると、

- 計算ミスや入力モレ、書類の紛失が発生しやすい

- 従業員側・企業側、双方の業務負荷が大きい

- 給与システムへの手入力が必要

- 申告書を7年間保管する義務がある

など、「紙ベース」の手続きならではの問題が見えてきます。

電子化で大きく軽減される年末調整の業務負荷

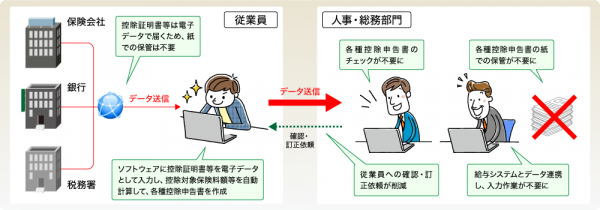

それでは、電子化で年末調整手続きはどう変わるのでしょうか。下の図を見ながら解説していきましょう。

まず「控除証明書」などのデータは、国税庁のデータベースに送られ保管管理されます。従業員側で保管管理する必要はありません。

従業員は、これまでのように紙ではなくソフトウェアを利用して「控除申告書」データを作成し、勤め先企業にそのデータを送信します。

人事・総務部門では、送信されてきた控除申告書や控除証明書のデータをチェックすることになりますが、従業員がソフトウェアで作成したデータは控除対象保険額などが自動入力されているため、入力ミスによる間違いが起こりにくく、提出された控除申告書データを訂正しなければならないということが少なくなります。

もちろん、すべてデータで送られてくるため、給与システムへの手入力も不要となります。控除申告書などの紙書類を「物理的に」保管する必要もなくなります。

電子化で年末調整手続きがいかにシンプルに変貌するか、実感していただけたでしょうか?

電子化による工数削減でコストも削減

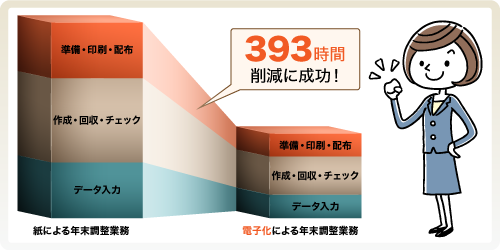

年末調整手続きの電子化は2020年10月からで、具体的なシステムの運用方法などはまだ未確定の部分がありますが、電子化によってどれくらいのコストメリットが発生するのか、ちょっと試算してみましょう。

ここで挙げる例は、従業員数800名・拠点数30カ所の中堅企業が、PCやスマートフォンを利用して控除申告書を作成できるシステムを導入したときに、そのコスト削減効果を算出したものです。

導入前は、従業員一人あたりおよそ40分、企業全体では500時間以上もの時間を年末調整手続きに費やしていました。導入後は、従業員一人あたりにかかる時間は8分程度、企業全体ではおよそ107時間、毎年393時間の削減に成功しています。

このケースでは、スマホなどで撮影した画像で控除証明書などを事前にチェックしているものの、その原本は提出しています。2020年10月からの年末調整手続き電子化では原本の提出も不要になるため、発送費や書類保管費用などを考慮すると、さらに大きなコスト削減効果が見込まれます。

今から始めておきたい年末調整の電子化

2020年10月からはじまる年末調整手続きの電子化ですが、その準備は今から始めておくのがお勧めです。年末調整手続きは、人事・総務部門だけではなく、すべての従業員に関わる作業になるので、その電子化によって全社の業務効率を大きく改善することが期待できます。

所轄税務署への申請

年末調整手続きの電子化を始めるには、まず、所轄の税務署に「源泉徴収に関する申告書に記載すべき事項の電磁的方法による提供の承認申請書」を提出する必要があります。この申請が承認されることによって、控除申告書などをデータで保存することが可能になります。

体制づくり

紙の書類による申請から電子データによる申請への移行は、年末調整の業務フローを大きく変えることになります。最初のうちは、紙面での申請とデータによる申請が混在することも考えられます。移行がスムーズに実現されるように十分に計画を練り、体制づくりをしておくことも重要です。

従業員への告知と教育

これまでの紙による手続きがスマートフォンやPCを使った作業になるわけですから、あらかじめ十分にアナウンスを行い、操作ガイダンスなどを開催する必要もあるでしょう。電子データによる手続きに慣れてもらうため、今のうちから年末調整電子化システムを導入するのも良いかもしれません。

給与システムの見直し

せっかくの年末調整手続き電子化ですから、給与システムとスムーズに連動できなければ意味がありません。給与システムと年末調整システムがスムーズに連携できる仕組みになっているかどうか、システムベンダーに確認しておきましょう。