前回の基本講座では貸借対照表の作成方法について解説しました。

貸借対照表を使って財務分析ができることにも触れましたが、今回は実践編として、さらに詳細な分析方法を解説します。

※関連記事:新米経理のための基本講座「決算書」第4弾 貸借対照表(B/S)作成・活用編

貸借対照表の構造と各項目の推移

まずは貸借対照表がどのような仕組みで作られているのかを確認しましょう。

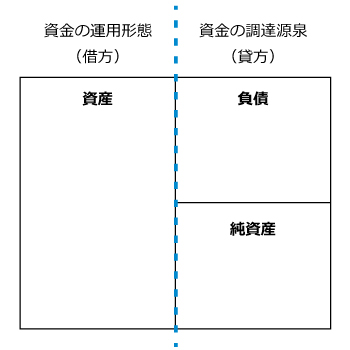

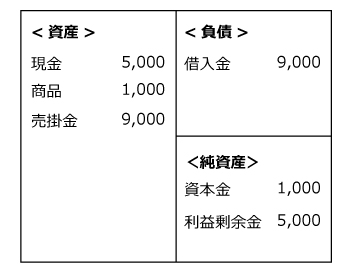

貸借対照表は、ある時点における企業の資金の調達源泉と、調達した資金の運用形態を左右に分けて記載したものです。

左側(借方)に資産、右側(貸方)に負債と純資産を記載し、借方と貸方の合計金額を必ず一致させています。

図で表すと以下の通りです。

貸借対照表の項目の動き

取引が行われると貸借対照表の動きはどうなるのか、例で確認してみましょう。

※数値はわかりやすいように仮の値を用いています。

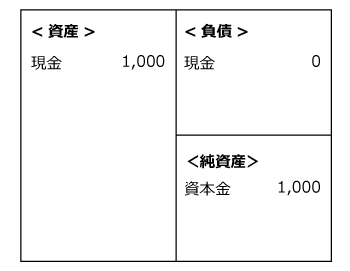

スタート時の貸借対照表

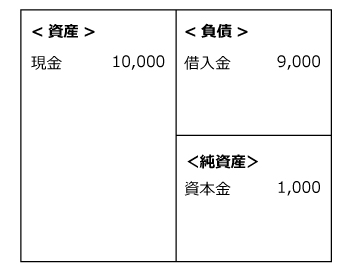

銀行から9,000円の現金借入を行った際の貸借対照表

負債である借入金が9,000円増えると同時に、資産である現金も9,000円増加します。

これにより、企業の規模もより大きくなります。

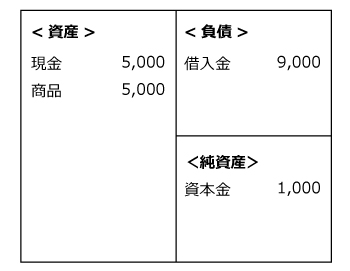

取引先から商品分5,000円を現金で仕入れた際の貸借対照表

資産である現金を使って商品分5,000円を手に入れているため、借方の勘定科目が現金から商品に変更になります。

商品分4,000円を9,000円で掛販売をした際の貸借対照表

商品分の4,000円が減少しますが、かわりに9,000円の売掛金が資産として増加します。

9,000円と4,000円の差額は企業のもうけであり、損益計算書の当期純利益を通じて、最終的に純資産項目のうち利益剰余金が5,000円増えることになります。

貸借対照表における資産・負債・純資産の部

資産は、現金や預金などの流動資産、土地や建物などの固定資産、それら以外の繰延資産の3つに区分されます。

同じように負債も、返済期日が1年以内の流動負債、1年を超える固定負債に区分されています。

さらに純資産は、資本金などの株主資本、自己資本など株主資本以外のものに区分されています。

それぞれの役割は以下の通りです。

| 流動資産 |

商品の販売などで比較的短期で現金などに変わる資産 |

| 流動負債 |

1年以内など、比較的短期に支払期限が到来する負債 |

| 固定資産 |

比較的長期で企業の財産を生み出す資産 |

| 固定負債 |

1年超など、比較的長期に支払期限が到来する負債 |

| 株主資本 |

資本金、資本剰余金、利益剰余金、自己株式などの株主に帰属する資本 |

| 株主資本以外 |

新株予約権、その他の包括利益など、株主資本以外の資本項目 |

※関連記事:会社の財務実態は貸借対照表から分析できる!決算書は作り終えてからが経理の腕の見せどころ

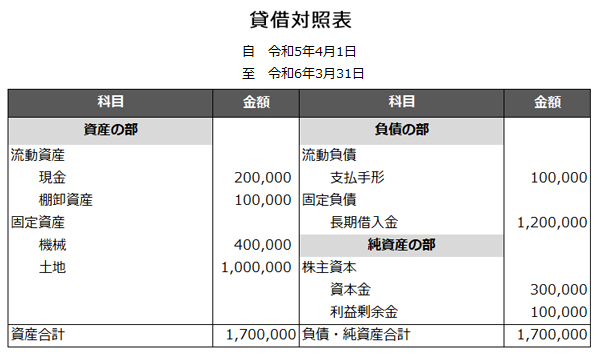

貸借対照表を使った財務分析の実践

貸借対照表を使って安全性と効率性の側面から財務分析を行ってみましょう。

<例>

売上高:400,000

仕入高:100,000

以下からは上記の例を使用して解説を行います。

安全性の分析

資金不足による倒産のリスクを事前に予測し対策を講じるために、貸借対照表を使った財務分析を活用することができます。

流動比率

流動比率は企業の短期的な支払能力を確認する指標です。

1年以内に返済しなければならない流動負債に対して、1年以内に回収して現金化できる予定の流動資産がどれぐらい準備できているのかを分析します。

流動比率(%)=流動資産÷流動負債×100

流動比率は、大きければ大きいほど望ましく、最低でも100%を超えている状況が安全とされています。

今回の例では以下の通り、その基準を満たしていると考えられます。

流動資産

200,000+100,000=300,000

流動負債

100,000

流動比率

300,000÷100,000×100=300%

負債比率と自己資本比率

負債比率は企業の自己資本のうち返済すべき負債が占める割合を示す指標であり、自己資本比率は調達した資産のうち自己資金で賄えている割合がどれくらいあるかを示す指標です。

負債比率(%)=負債÷自己資本×100

自己資本比率(%)=自己資本÷総資本×100

負債比率は小さいほど良いとされており、一般的には100%以下が望ましいとされています。

一方で自己資本比率は大きいほど安定性が増すものであり、一般的には30%を超えていることが望ましいとされています。

今回の例の場合は、長期借入金の金額が多額に計上されていることもあり、負債比率は目安となる基準よりも高く、自己資本比率は低くなっています。

負債

100,000+1,200,000=1,300,000

自己資本

300,00+100,000=400,000

総資本(負債・純資産合計)

1,700,000

負債比率

1,300,000÷400,000×100=325%

自己資本比率

400,000÷1,700,000×100=23.5%

そのため、この借入金が貸借対照表に占める割合を減らす方法を模索することが重要であるといえるでしょう。

なお、株主資本(自己資本)は借入金のように利息負担が発生しません。

資金に余裕がでたタイミングで、借入金の早期返済などを行い、自己資本を増やす手法を考えましょう。

効率性の分析

企業は成長とともに規模が拡大し、同じ売上を獲得するにも、より多くの財産を活用できるようになります。

そのため、年度ごとの売上金額などで単純に比較するだけでは、本当に事業を効率よく進められているのか把握できないことがあります。

そこで損益計算書と貸借対照表の金額を組み合わせて確認し、より正確に効率性を分析します。

手元流動性比率

貸借対照表に計上されている流動資産のうち、現金預金と有価証券は短期に換金して支払いに充てることができるため、手元流動性と呼ばれています。

手元流動性比率は、企業の支払能力を確認する基準として、売上高に対してどれだけの手元流動性を確保できているかを示した指標です。

手元流動性比率(日)=手元流動性÷(年商÷365)

※1日単位で割り出す際は、年間の売上高である年商を1年の日数である365で割って算出します。

手元流動性比率は高いほど安全とされています。

今回の例では以下の算出となり、1年間の売上のうち、手元流動性として概ね年間売上の半分程度の資金があるということがわかります。

手元流動性(現金)

200,000

年商(売上高)

400,000

手元流動性比率(日)

200,000÷(400,000÷365)=182.5日

棚卸資産回転期間

棚卸資産回転期間は、棚卸資産の効率性を示す指標です。

商品は仕入れや製造後、顧客に届くまで棚卸資産として管理されます。

棚卸資産としての期間が短い場合は大きな問題はありませんが、想定外に長くなってしまう場合は、商品が陳腐化するリスクが大きくなります。

そのため、商品の仕入れや製造サイクルと売上のサイクルは連動させておくことが望ましいとされています。

棚卸資産回転期間(日)=棚卸資産÷(年商÷365)

※1日単位で割り出す際は、年間の売上高である年商を1年の日数である365で割って算出します。

棚卸資産回転期間は、棚卸資産全体が1回転するのに必要な平均日数を示しており、例でいえば棚卸資産が1回転するのに約90日かかることがわかります。

棚卸資産

100,000

※厳密には、棚卸資産については期首と期末の平均値を使用するのが望ましいですが、紙幅の都合上、期末金額を使用しています。

年商(売上高)

400,000

棚卸資産回転期間(日)

100,000÷(400,000÷365)=91.25日

在庫を少なくするという観点では、棚卸資産回転期間は短いほど望ましいといえますが、あまりに在庫を減らしすぎると頻繁に在庫切れとなってしまう可能性もありますのでバランスをとることが重要になります。

買掛債務回転期間

買掛債務回転期間は、仕入金額のうち買掛債務がどれくらいの割合なのかを示す指標です。

買掛債務とは、仕入れにより発生した債務のことで、買掛金や支払手形などが該当します。

買掛債務の状況を分析することで、掛代金の支払い状況を確認できます。

買掛債務回転期間(日)=買掛債務÷(年間の仕入高÷365)

※1日単位で割り出す際は、年間の仕入高を1年の日数である365で割って算出します。

支払者目線では、掛けとして月末段階で残っているものが多い方が資金繰りの面で有利ですので、この値は大きい方が望ましいといえます。

今回の例では買掛債務の決済と仕入れが同程度のタイミングになっていることがわかりました。

買掛債務

100,000

※厳密には、買掛債務については期首と期末の平均値を使用するのが望ましいですが、紙幅の都合上、期末金額を使用しています。

仕入高

100,000

買掛債務回転期間(日)

100,000÷(100,000÷365)=365日

なお、上記で紹介した効率性の指標については、年次や月次で算定して推移を確認することで、企業の規模が変化しても安定した分析を行うことができます。

※本記事の内容は掲載日時点での情報です。

**********

貸借対照表は資産、負債、純資産のバランスが大切です。

今回紹介した安全性や効率性の分析の指標を使って自社の財政状態を数値で確認するのは経営に有用な手段となりますので、日々の業務でも取り入れてみてくださいね。