機械や備品などの固定資産も、長く使用していると調子が悪くなったり、部品の交換が必要になったりする場合があります。

このような固定資産の修理や改良は、どこまでその年の損金として計上できるのでしょうか。

例えば、単純な動作不良に対して、修理やメンテナンスなどの原状回復を施しただけならば、その全額が「修繕費」として損金と認められます。

しかし、これまでよりも機能が強化されたり、使用できる期間が伸びたりする場合は、価値を増加させたと考えられるので、取得原価と同等と見なされる部分があるのです。その際は、すべてを修繕費とはせず、その部分のみを「資本的支出」とする必要があります。

これは、税務上、取得価額を新たな資産として計上し、支出した事業年度では損金とせずに、減価償却費として毎期末を通じて損金に算入すべきという固定資産の考え方と同様のものです。

そのため、資本的支出と見なされる部分については、一時の損金にはせずに毎年の減価償却を通じて損金に算入することになります。

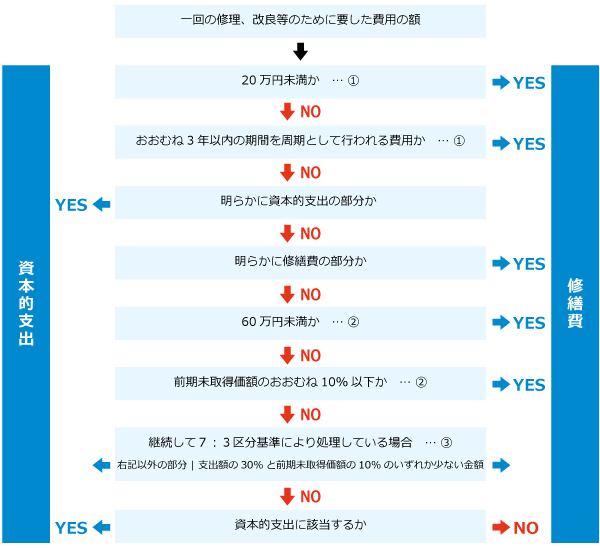

資本的支出と修繕費の区分の一般的な判断について

では、修理や改良などのために支払った代金が、資本的支出であるか否かはどのように判断するのでしょうか。

この時、基本的には全額が資本的支出となるわけではありません。

税金の計算上では、まず、一般原則として次の部分のどちらかに対応する金額を資本的支出と定めています。

- その固定資産の使用可能期間を延長させる部分

- その固定資産の価額を増加させる部分

使用可能期間とは文字通りその固定資産を使用できる期間のことであり、価額とはその資産の時価(時価が不明の場合は帳簿価額など)を示すものです。

上記のうちどちらか、該当する部分が資本的支出となり、該当しない部分が修繕費となりますが、どちらに該当するかどうかは計算によって求めます。

算出された金額が大きい方が資本的支出です。

先述した一般原則における資本的支出に該当する部分については、以下のように計算をして金額を出す必要があります。

使用可能期間を延長させる部分に対応する金額の計算

対象となる固定資産の使用可能期間がどれだけ延長されたのかを簡易的に計算します。

使用可能期間を延長させる部分に対応する金額 =

支出金額 ×{(支出後の使用可能年数 - 支出しなかった場合の通常の残存使用可能年数)÷ 支出後の使用可能年数}

価額を増加させる部分に対応する金額

その資産の時価がどれだけ増加したのかを金額として確認します。

価額を増加させる部分に対応する金額 =

支出直後の価額 - 通常の管理や修理をしている場合において予測される支出直前の価額

計算の例

以下のA社の例について計算してみます。

- 当期に事務所の修繕費90万円を支出した。

- 事務所を修繕せず使用した場合、利用年数はあと10年であり、時価は110万円であった。

- 修繕の結果、事務所の使用可能期間は15年となり、修繕直後の時価は150万円となった。

上記の設例を当てはめると、以下の通り計算できます。

使用可能期間を延長させる部分に対応する金額

使用可能期間を延長させる部分に対応する金額 =

90万円 ×{(15年 - 10年)÷ 15年 }= 30万円 ①

価額を増加させる部分に対応する金額

価額を増加させる部分に対応する金額 =

150万円 - 110万円 = 40万円 ②

資本的支出は①と②のより多い方の金額となりますので、②の40万円となります。

一般原則での判断が難しい場合も、資本的支出と修繕費の区分ができるよう、様々な規定があります。

全体をフローチャートで表すと以下の通りです。

※災害に伴った費用の支出の場合、別途規定があります。

※参考資料:国税庁「第8節 資本的支出と修繕費」

チャート内の①~③の詳細は以下の通りです。

①修繕費として認められる基準を満たしている場合

修繕費として認められる費用は、その資産の維持管理や原状回復などのために用いられる費用に限られます。

ただし、それだけでは判断が難しいため、金額による形式基準の一つとして、少額の支出や短期間で周期的に支出されるものは修繕費とする規定があります。

法人税基本通達7-8-3

- 一回の修理や改良にかかった費用が20万円未満の場合

- おおむね3年以内の周期で修理や改良がおこなわれている場合

⇒(資本的支出が含まれていた場合でも)全額を修繕費とできる

上記の金額・周期の基準を満たしていれば、全額を修繕費とできます。

なお、この基準を満たしている場合は一般原則で資本的支出に該当するものがあっても修繕費として計上することができるので、覚えておきましょう。

②資本的支出と修繕費の部分が明らかでない場合

固定資産の修理や改装に支払った金額が、資本的支出か修繕費の部分かの判断がつかないものについては、以下の部分について修繕費とすることができます。

法人税基本通達7-8-4

前提:資本的支出か修繕費の部分か明らかでないものについて

(A)60万円未満の部分の金額

⇒満たす場合、支出額を修繕費とすることができる

(B)前期未取得価額のおおむね10%以下の金額

⇒(A)を満たさないが、(B)を満たす場合は、支出額を修繕費とすることができる

例えば、前期末取得価額が2,000万円の建物の修理に150万円を支払った場合、修理のための支出額は150万円であり60万円未満ではないため(A)の適用はありません。

しかし、この150万円は、前期末取得価額2,000万円の10%である200万円以下となりますので(B)を満たすこととなり、結果的には全額を修繕費とすることができます。

③ ①と②では判断できない場合

資本的支出と修繕費の部分が明らかでなく、①、②の判定要件も満たさなかった場合、以下の基準で判断します。

法人税基本通達7-8-5

前提1:資本的支出か修繕費の部分か明らかでないものについて

前提2:法人税基本通達7-8-4までの規定を適用しても区分ができず、継続してこの規定を適用している場合

⇒(C)支出額の30%と(D)前期末取得価額の10%のうち、少ない方の金額を修繕費とすることができる

※災害で被害を受けたことにより支出したものについては別途規定がありますのでご留意ください。

資本的支出と修繕費の部分が明らかでない場合、継続して適用をすることを要件に、支出額の7割を資本的支出、3割を修繕費とすることができます。

ただし、修繕費とする金額は、取得価額の10%を超えることはできません。

例えば、前期末取得価額が1,000万円の建物の修理に150万円を支払った場合は、①、②の判定の適用がないことから、今回の判定に進みます。

この場合、(C)支出額150万円の30%である45万円と(D)前期末取得価額1,000万円の10%である100万円のうち、少ない金額を修繕費とすることができますので、(C)45万円を修繕費とすることができます。

なお、これらすべての規定を適用しても判断ができない場合には、実質的にその支出が資本的支出に該当するかどうかの判断を行い、資本的支出と修繕費に区分することになります。

※本記事の内容は掲載日時点での情報です。